Die Diskussion über eine Harmonisierung der Körperschaftsteuer auf europäischer Ebene ist beinahe so alt wie die EU selbst. Der letzte Vorschlag der Europäischen Kommission ist aus dem Jahr 2016. Seitdem diskutieren die Mitgliedstaaten darüber – bislang ohne Erfolg. Um das Thema politisch voranzutreiben, hat die Kommission die Harmonisierung mit der Neuverhandlung des EU-Budgets verknüpft. Der Vorschlag: Ein Teil der Eigenmittel der Union soll aus einer EU-weit harmonisierten Bemessungsgrundlage kommen. Auch wenn fraglich ist, ob sich dieser Ansatz durchsetzen wird, ist eine Harmonisierung an sich nicht völlig unrealistisch. So gelten für die Umsatzsteuer schon seit 1977 einheitliche Regeln. An Vorbildern mangelt es also nicht, allenfalls am politischen Willen.

Die Vorschläge der EU-Kommission

Konkret hat die EU-Kommission zwei Vorschläge für Richtlinien vorgelegt: einen zur Harmonisierung der unterschiedlichen Gewinnermittlungssysteme und einen zur Konsolidierung der Gewinne. Gelten sollen die Vorschläge für Großkonzerne mit einem Umsatz von 750 Millionen Euro oder mehr. Laut den Berechnungen der Kommission betrifft das nur 1,6 Prozent aller Unternehmen, aber 64 Prozent der EU-weiten Unternehmensumsätze. Die wichtigste Neuerung ist die Konsolidierung: Bislang wurde der Gewinn für jede Teilgesellschaft des Konzerns getrennt ermittelt und in jenem Staat besteuert, in dem die jeweilige Teilgesellschaft ihren Sitz hat. Diese Regelung machte es attraktiv, die Gewinne zwischen den Teilgesellschaften hin und her zu schieben, um dadurch die Steuerbelastung des Gesamtkonzerns zu reduzieren.

Künftig soll das nicht mehr möglich sein, weil die Gewinnermittlung für alle europäischen Aktivitäten zentral auf Ebene der Konzernmutter erfolgt. Der Gesamtgewinn wird dann mit einer einfachen Formel (gemäß Beitrag zur Wertschöpfung) auf die Teilgesellschaften in den Mitgliedstaaten aufgeteilt. Ein solches System gibt es in ähnlicher Form auch in den USA und Kanada. Die Kommission erhofft sich durch diese vereinfachten Regeln vor allem geringere (Befolgungs-)Kosten für Unternehmen, aber auch ein Ende der Gewinnverschiebungen innerhalb der EU soll so erreicht werden. Damit wurde die Gemeinsame Konsolidierte Körperschaftsteuer-Bemessungsgrundlage (GKKB) innerhalb kürzester Zeit zum Hoffnungsprojekt für WirtschaftsvertreterInnen, Gewerkschaften und Zivilgesellschaft.

Die Regierungen auf der Bremse

Bloß wie realistisch sind die hohen Erwartungen? Viel hängt davon ab, ob sich die FinanzministerInnen auf ein Gesamtpaket verständigen (also die Harmonisierung und die Konsolidierung beschließen) oder sich auf die Harmonisierung beschränken. Die Vorteile hinsichtlich der Verwaltungskosten und Gewinnverschiebungen bringt nämlich vor allem die Konsolidierung. Die Harmonisierung ist „nice to have“, aber nicht mehr als ein erster Schritt. Nicht von ungefähr hat die Kommission für ihre Entscheidung, den ursprünglich einheitlichen Vorschlag einer „Gemeinsamen Konsolidierten Körperschaftsteuer-Bemessungsgrundlage“ auf zwei Richtlinien aufzuteilen, viel Kritik einstecken müssen. Und diese Kritik ist berechtigt, denn die aktuelle politische Diskussion auf Ebene der FinanzministerInnen geht eindeutig in Richtung Harmonisierung ohne Konsolidierung. So will die österreichische Ratspräsidentschaft über die Konsolidierung erst reden, wenn die Harmonisierung ausreichend Fortschritte gemacht hat. Und auch Deutschland und Frankreich haben sich in der Meseberger Erklärung allein auf die Harmonisierung konzentriert.

Was bringt eine Harmonisierung der Gewinnermittlung? Bei aller berechtigten Skepsis darf nicht vergessen werden, dass auch eine Harmonisierung durchaus Vorteile bringt. Denn eine Harmonisierung der Bemessungsgrundlagen bringt ein Ende der „Schlupflöcher“ wie Patentboxen und Sonderabsprachen (Lux Leaks) mit sich, die bislang für einen wesentlichen Teil der Gewinnverschiebungen innerhalb von Europa verantwortlich waren. Auch die Einführung einer digitalen Betriebsstätte (die auf Wunsch von Kommission und Parlament noch nachträglich in den Vorschlag eingebaut werden soll) wäre im Rahmen der Harmonisierung umsetzbar.

Race to the bottom bleibt ein Problem

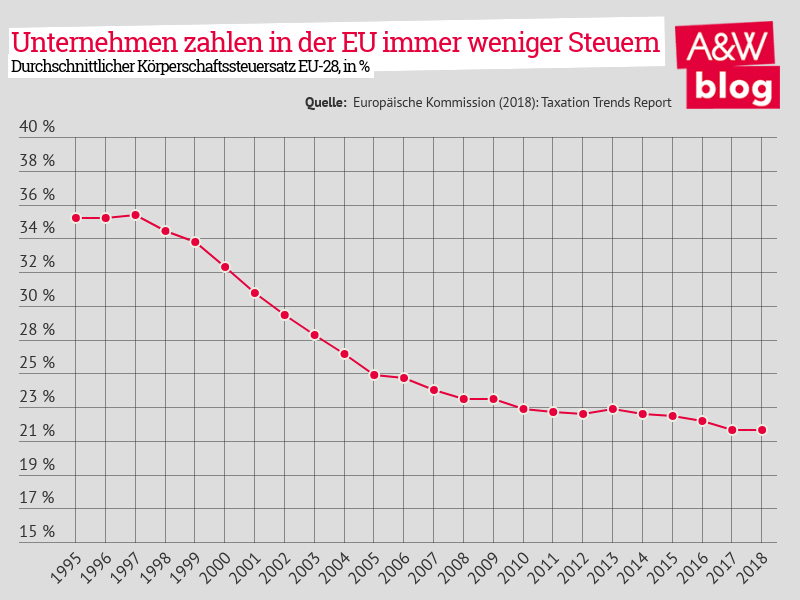

Nicht stoppen kann die Harmonisierung den grassierenden Steuerwettbewerb. Seit Mitte der 1990er-Jahre ist der durchschnittliche Körperschaftsteuersatz der EU-Länder von über 35 Prozent auf nunmehr unter 25 Prozent gesunken. Ein Ende des Trends ist nicht absehbar, im Gegenteil: Die Harmonisierung könnte den Steuerwettbewerb sogar noch verschärfen, weil sie ihn transparenter macht. Wegen der unterschiedlichen Gewinnermittlungsvorschriften war es für die Wirtschaft bislang praktisch unmöglich, die effektive Steuerlast zu ermitteln und zu vergleichen. Dies wird künftig kein Problem mehr sein. Bei gleicher Bemessungsgrundlage werden Länder mit einem niedrigeren Steuersatz künftig noch attraktiver als bisher, der Druck auf Länder mit hohen Steuersätzen wird damit weiter steigen. Das einzig wirksame Mittel dagegen, da sind sich alle ExpertInnen einig, ist die Einführung eines EU-weiten Mindeststeuersatzes. Verhindert wird er von den marktgläubigen Konservativen und Liberalen, denen die Unternehmenssteuersätze nicht niedrig genug sein können.

Besonders kritisch zu sehen sind auch diverse „Zuckerl“ für die Wirtschaft, die der Vorschlag der Kommission zur Harmonisierung der Unternehmenssteuern vorsieht. Neben einem Superabzug für Forschung und Entwicklung soll künftig auch ein etwaiger Zuwachs im Eigenkapital von der Steuer abgesetzt werden können. Die Kommission erhofft sich davon einen zusätzlichen Anreiz zur Stärkung der Eigenkapitalbasis. Eine ähnliche Begünstigung gab es kurzzeitig auch in Österreich. Sie wurde aber wegen hoher Mitnahmeeffekte und dementsprechend hohen Kosten nach nur drei Jahren wieder gestrichen. Daneben will die Kommission eine Verrechnungsmöglichkeit für ausländische Verluste einführen. Das hieße, dass die im Ausland erwirtschafteten Verluste (auch ohne Konsolidierung) vom inländischen Gewinn abzugsfähig sein sollen. Der Vorschlag käme einer europaweiten Einführung der österreichischen Gruppenbesteuerung gleich und böte den Konzernen das Beste aus zwei Welten. Sie dürfen die Verluste grenzüberschreitend verrechnen, können die Gewinne aber weiterhin beliebig in der EU verschieben. Die Arbeiterkammer lehnt diese Begünstigungen als unnötig ab und ist mit ihrer Kritik nicht allein. Nachdem das Europäische Parlament in seinem Bericht bereits etliche Einschränkungen gefordert hatte, stellen auch Deutschland und Frankreich in der Meseburger Erklärung klar, dass diese Begünstigungen in einer EU-weit harmonisierten Bemessungsgrundlage nichts verloren haben. Im Gegenteil, sie wollen die harmonisierte Bemessungsgrundlage noch stärker gegen Gewinnverschiebungen absichern. Dazu schlagen sie unter anderem ein Abzugsverbot für Zins- und Lizenzzahlungen in Steueroasen vor, das in Österreich seit 2014 bereits sehr erfolgreich angewandt wird. Damit dürfen Zins- und Lizenzzahlungen an konzerneigene Gesellschaften in Niedrigsteuerländern nicht mehr als Betriebsausgabe abgezogen werden und unterliegen dem österreichischen Steuersatz von 25 Prozent. Die Vorschläge der Kommission werden unter österreichischem Vorsitz weiter diskutiert. Letztlich geht es wie immer vor allem um eines: Geld. Da die finanziellen Verschiebungen zwischen den Ländern durch eine Harmonisierung geringer sind als durch eine Konsolidierung, hat die Harmonisierung höhere Realisierungschancen. Richtig gemacht bietet sie durchaus Chancen im Kampf gegen die Steuertricks der Konzerne. Dazu sind aber einige Adaptierungen gegenüber dem Kommissionsvorschlag nötig. Einerseits müssen die unnötigen „Zuckerl“ für die Wirtschaft gestrichen werden, andererseits braucht es endlich Antworten auf den Steuerwettbewerb in der EU. Ein europaweiter Mindeststeuersatz ist das Gebot der Stunde. Wird er nicht umgesetzt, könnte der Steuerwettbewerb in der EU künftig sogar noch intensiver werden.

Diverse „Zuckerl“ für die Wirtschaft

Wie geht es weiter?