Die Geldpolitik der Europäischen Zentralbank (EZB) – also die Steuerung von Zinssätzen bzw. der kurzfristigen Mittel für Banken – ist eine wichtige Stellschraube für die ökonomische Entwicklung in der Eurozone. Von unkonventioneller Geldpolitik spricht man, wenn Zentralbanken vor allem bei Erreichen der „natürlichen“ Zinsgrenze um Null zu anderen Methoden der Liquiditätsversorgung greifen müssen. Sie dehnen dabei ihre Bilanzsummen, z. B. durch Anleihekäufe zur Versorgung von – vor allem – Banken, mit Zentralbankgeld weiter aus. Mit dem nun erreichten Konjunkturaufschwung wird die unkonventionelle Geldpolitik früher oder später zurückgefahren werden. Entscheidend sind jedoch Art und Timing, da ein zu früher Ausstieg erhebliche Risiken in sich birgt.

Mit „konventionellen“ geldpolitischen Maßnahmen haben Zentralbanken meist nur direkten Einfluss auf die kurzfristigen Zinsen, also das „kurze Ende“. In einer unterausgelasteten Wirtschaft ist das Ziel, die Versorgung der Kreditinstitute mit Liquidität und die Kreditvergabe zu niedrigeren Zinsen zu fördern. Billigere Kredite sollen die Investitionstätigkeit der Unternehmen stimulieren und damit Wirtschaftswachstum anregen. Damit soll die gesamtwirtschaftliche Nachfrage erhöht und eine (drohende) Deflation überwunden werden. Voraussetzung ist freilich, dass die Kredite auch nachgefragt werden.

Mit bankzentrierten unkonventionellen geldpolitischen Maßnahmen können die Kreditinstitute mehr Geld schöpfen. Damit kann das Zinsniveau auch „am langen Ende“ abgesenkt werden. Andere unkonventionelle Maßnahmen wie das sogenannte „Helikoptergeld“, das zwar diskutiert, aber nicht umgesetzt wurde, würden nicht den Umweg über die Finanzmärkte oder Kreditinstitute nehmen, sondern zusätzliches Geld von der Zentralbank direkt an die BürgerInnen ausschütten und damit die Geldmenge direkt erhöhen.

Reaktionen auf die Krise – dies- und jenseits des Atlantiks

Dass aus der größten Finanz- und Wirtschaftskrise seit dem Zweiten Weltkrieg, die von den internationalen Finanzmärkten ausging, keine Weltwirtschaftskrise wie in 1930er-Jahren wurde, hat ganz entscheidend mit der Reaktion der Wirtschafts- und Sozialpolitik zu tun. War der Verlauf der wesentlichen Indikatoren am Anfang der beiden Krisen noch relativ ähnlich, so haben in der jüngeren Krise zum einen die Konjunkturpakete, die als unmittelbare Reaktion auf die Krise dies- und jenseits des Atlantiks geschnürt wurden, einen weiteren Absturz verhindert.

Es war aber zum anderen vor allem auch die Reaktionen der Zentralbanken, die im ersten Schritt einen Zusammenbruch der Zwischenbankmärkte verhindert haben. Sie haben gewissermaßen einen Bypass gelegt für den verstopften Zwischenbankmarkt und so einen Infarkt des Finanzsystems verhindert. Von den Staaten wurden auch Banken gerettet, die nicht nur Liquiditätsprobleme, sondern zum Teil auch substanzielle Solvenzprobleme hatten. Dies wurde durchaus kontrovers diskutiert, stellt aber ebenfalls einen wesentlichen Unterschied zur Reaktion der Politik in den 1930er-Jahren dar. Die Art und Weise der Rettung war dabei durchaus unterschiedlich und hat zum Teil tiefe Spuren in den Budgets der Staaten hinterlassen.

Nach der ersten, fast gleichlaufenden Reaktion der Fiskal- und Geldpolitik in Europa und den USA, begann jedoch ein Auseinanderlaufen der Wirtschaftspolitik: In den USA blieben Budget- und Geldpolitik auch nach den ersten zarten Erholungszeichen weiter unterstützend. So wurde der Budgetkonsolidierungspfad in den USA erst nach soliden Zeichen anspringenden Wachstums ambitionierter. Es wurde stärker daraufgesetzt, dass das Wachstum das Defizit verringert. So konnte ein „Double-dip“, also das nochmalige Abtauchen der Konjunktur, verhindert werden. Demgegenüber setzte man im Euroraum auf Austerität, die dann auch zum Double-dip geführt hat.

Zudem sorgten Verwerfungen bei Staatsanleihen für einen weiteren Anstieg der Unsicherheit. Diese Unsicherheit konnte erst mit der „What-ever-it-takes-Aussage“ von EZB-Gouverneur Mario Draghi beendet werden. Draghi sagte damals, die EZB werde alles Notwendige unternehmen, um die Eurozone zu erhalten. Dies und die nachfolgende neuerliche Aufnahme und Verstärkung einer akkommodierenden Geldpolitik durch unkonventionelle Maßnahmen sorgten dann für eine Stabilisierung der Märkte und eine Rückkehr des Vertrauens. Es dauerte in der Eurozone nach diesem großteils politikinduzierten Double-dip dementsprechend länger, bis sich die Konjunktur von der Finanz- und Wirtschaftskrise erholt hatte. Eben diese Erholung verstärkt nun Diskussionen über einen Ausstieg aus der unkonventionellen Geldpolitik.

Die Umsetzung unkonventioneller Maßnahmen: Zentralbanken lernen

Nach dem es sich – wie der Name schon sagt – um unkonventionelle Maßnahmen handelt, konnten die Zentralbanken auch nicht auf Schablonen oder Erfahrungen zurückgreifen. So wählte z. B. die EZB zunächst den Weg über die Ausweitung der Liquiditätslinien und Kredite an die Kreditinstitute (Phase Dezember 2011 bis Oktober 2012). Dieser Weg brachte aus mehreren Gründen nicht den gewünschten Erfolg: Die Kreditinstitute horteten die Liquidität (Geldbasis) und vergaben keine neuen Kredite. Die Geldschöpfung durch die Banken kam wohl vor allem deshalb nicht voran, weil die Kreditnachfrage in der Krisensituation aufgrund verhaltener Absatzerwartungen nicht anspringen wollte.

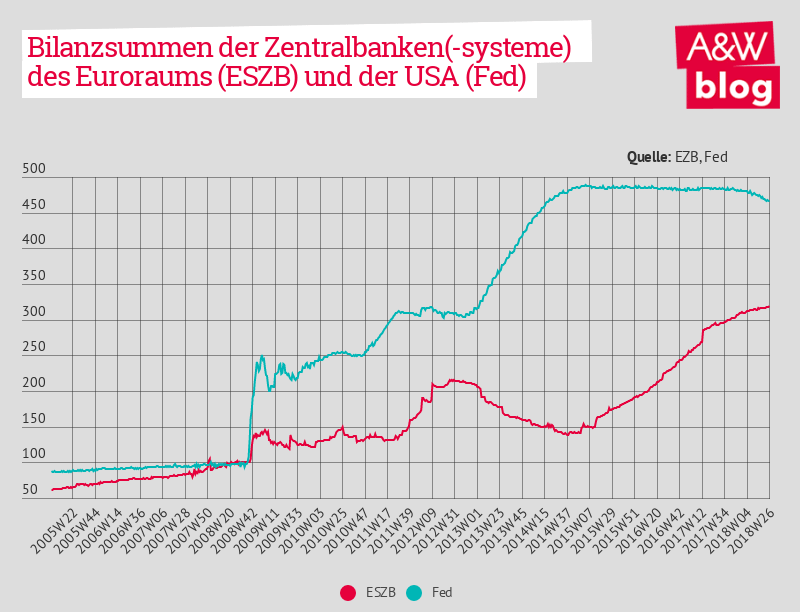

Vor allem war der erste Stabilisierungsschritt der EZB im Vergleich zu jenem der US-amerikanischen Notenbank (Fed) viel zaghafter und zögerlicher, und er wurde nach den ersten Erholungszeichen und der Stabilisierung des Anleihenmarktes wieder zurückgefahren. Im gleichen Zeitraum (ab Ende 2012), in dem die Fed ihre Bilanz durch Aufkäufe von US-Anleihen und Hypothekarschuldverschreibungen massiv auszudehnen begann, fuhr die EZB ihre Bilanzsumme bis Dezember 2014 wieder zurück. In Kombination mit dem Konsolidierungskurs der Budgets in der Eurozone folgte das (Wieder-)Abdriften einiger Länder in die Deflation und eine Verlängerung des „Wartens“ auf Erholung.

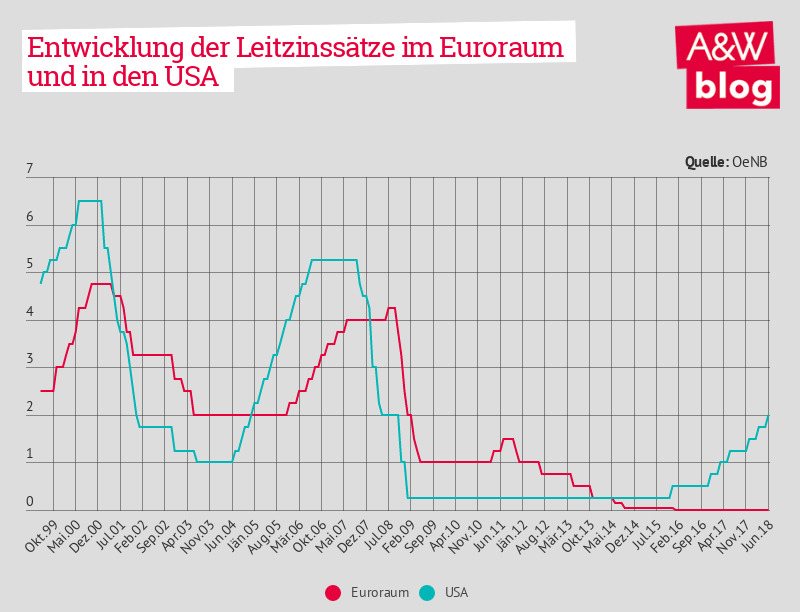

Ein ähnliches Muster war im Übrigen auch bei der Zinspolitik zu beobachten: Noch im Juli 2008 hatte die EZB wohl aufgrund von Befürchtungen, ein Anstieg des USD und des Ölpreises könnte zu Inflationsdruck führen, die Zinsen erhöht, während die Fed schon mit kräftigen Zinsschritten nach unten den ersten Anzeichen der dräuenden Krise entgegenzuwirken versuchte. Erst nach dem Zusammenbruch von Lehman Brothers erkannte man auf dieser Seite des Atlantiks die Zeichen der Zeit und begann mit – vorsichtigen – Zinssenkungen.

In Summe kann gesagt werden, dass die Geldpolitik ihre Verantwortung in der Krisenbekämpfung seit dem Zweiten Weltkrieg erstmals besser wahrgenommen hat als die Fiskalpolitik. Dennoch hätte auch die Geldpolitik noch besser reagieren können. Es gab einige Phasen, in denen Zinsen zu früh angehoben und dann wieder gesenkt werden mussten. Die akkommodierenden Schritte wurden insbesondere in der ersten Phase nicht optimal gesetzt, als die erhöhten Liquiditätslinien für Banken wenig Wirkung zeigten. Auch wurde die Versorgung mit zusätzlichem Zentralbankgeld zu früh zurückgenommen (Ende 2012 bis Ende 2014). Eine wesentliche Lehre der Krise war, dass der Geldpolitik mit Basel III auch ein wichtiges Instrument zur Seite gestellt wurde, und zwar die sogenannte makroprudentielle Aufsicht: Mit einer Geldpolitik, welche die Stabilisierung der Gesamtwirtschaft zum Ziel hat, kann nämlich auch ein unerwünschter Nebeneffekt eintreten – die Entstehung spekulativer Blasen auf Vermögensmärkten. Letztere über Geldpolitik zu bekämpfen, brächte vor allem in einer Situation unausgelasteter Kapazitäten (Unterbeschäftigung), hoher Unsicherheit und deflatorischer Risiken enorme volkswirtschaftliche Kosten mit sich: das Verharren in der Stagnation oder gar ein Wiederabdriften der Krise. Makroprudentielle Aufsicht kann die Geldpolitik dabei insofern entlasten, als sie zyklische, strukturelle und systemische Risiken des Finanzmarktes direkt bekämpfen kann. Sie verfolgt vor allem den Zweck, die systemische Instabilität des Finanzsystems zu dämpfen, damit Bankenkrisen nicht ganze Volkswirtschaften und ihre öffentlichen Haushalte ins Wanken bringen. Wenn also Stimmen laut werden, wonach eine gesamtwirtschaftlich sinnvolle „lockere“ Geldpolitik spekulative Blasen befeuere, ist diese der falsche Ansprechpartner: Finanzmarktrisiken sollten primär über Finanzmarktregulierung adressiert werden. Sinnvoller wäre es etwa in der jetzigen konjunkturellen Situation, Banken über makroprudentielle Maßnahmen dazu anzuhalten, ihre Konjunkturpuffer aufzufüllen. Zum einen entstehen faule Kredite bekanntlich im Aufschwung und nicht im Abschwung – da wird das Risiko erst schlagend. Und es hätte zum anderen vor allem den Effekt, dass Banken bei abkühlender Konjunktur diese Puffer auflösen könnten und nicht noch zusätzlich ihre Bilanzen verkürzen müssten, was eine Abwärtsspirale beschleunigen würde. Zunächst ist es wichtig, dass die Schritte nicht (wieder) zu früh erfolgen: Die Inflationserwartungen sollten sich in der Eurozone erst beim Inflationsziel nahe zwei Prozent stabilisieren. Das erstmalige Erreichen des Ziels ist sicherlich noch keine solche Erwartungsstabilisierung – vor allem, wenn es erstens in der ersten Hälfte 2018 noch Länder mit Raten nahe bei oder unter null gab und zweitens der Preisauftrieb überwiegend auf importierte Energieprodukte zurückgeht. Damit sich das ändert, bräuchte es zuerst eine expansivere Lohnpolitik. Das allzu rasche Zurückfahren der Notenbank-Bilanzsumme (wie nach 2012 in der Eurozone) sollte vermieden werden. In den USA hielt die Fed nach Erreichen von zwei Prozent Inflation die Bilanzsumme noch über ein Jahr durch Revolvierung auslaufender Anleihen stabil. Dem ersten Zinsschritt sind 24 Quartale mit positiven Wachstumsraten vorausgegangen, davon 14 mit einem Wachstum über zwei Prozent. Zum Vergleich: Die Eurozone hatte ihre letzte negative Wachstumsrate vor 18 Quartalen, davon lediglich fünf mit einem Wachstum über zwei Prozent. Eile ist für die EZB daher nicht geboten. Die EZB wäre gut beraten, ähnlich wie die Fed vor einem Auslaufen der unkonventionellen Geldpolitik, vorsichtige Zinsschritte zu setzen. Letztere erscheinen nicht zuletzt aufgrund der günstigen Finanzierungssituation der Unternehmen und als Schritt aus den Negativzinsen für Banken im kurzfristigen Bereich eher angezeigt als eine vorzeitige Reduktion der Bilanzsumme der EZB. Dies brächte erhebliche Finanzierungskostenrisiken für Staaten und Unternehmen. Nicht zuletzt gilt es auch vor dem Wechsel an der Spitze der EZB 2019, den Glauben an ihre Zuverlässigkeit in der Sicherung der Eurozone zu erhalten. Damit der Exit aus der unkonventionellen Geldpolitik nicht zum Exodus für den Euro wird.

Geldpolitik, Finanzmarktaufsicht und Finanzmärkte

Welche Schritte führen aus der unkonventionellen Geldpolitik?