Makroprudentielle Risiken – ein selbst für wikipedia weitgehend unbekannter Begriff – stellen einen nicht unwesentlichen Teil der internationalen Bankenregulierungsrichtlinien (Basel III) dar. In Europa wurde die Beaufsichtigung und Begrenzung dieser Risiken mittels direkt wirksamer EU-Verordnung sowie einer Richtlinie 2013 umgesetzt. Mit diesen Schritten und den weiter folgenden zur Bankenunion mit den Eckpunkten gemeinsame Aufsicht, Bankenrestrukturierung und –abwicklung sowie harmonisierte Einlagensicherung, sollte der Bankensektor besser reguliert und widerstandsfähiger gegen Krisen gemacht werden. Jetzt gilt es das systemische Risiko auch in Österreich zu begrenzen.

Diese Harmonisierung ist ein wichtiger und begrüßenswerter Schritt, mit dem wir einem echten Binnenmarkt näher kommen. Viele Schwachpunkte wurden damit aufgegriffen und zum Teil gelöst: die Fragmentierung des Marktes, das geschickte Ausspielen von Aufsichtsbehörden durch grenzüberschreitend agierender Banken (Regulierungsarbitrage), Beaufsichtigung von international tätigen Instituten und im Krisenfall die Sanierung und Abwicklung von grenzüberschreitend Instituten.

Gleichzeitig wurde aber mit der Umsetzung von Basel III die Möglichkeit geschaffen, dass auch das systemische Risiko der Bankensysteme in der Regulierung und Beaufsichtigung berücksichtigt wird, was ein wirkliches Novum darstellt, weil bisher nur jedes Institut für sich zu betrachten war („mikro- vs makroprudentiell”). Und, um die Besonderheiten von regionalen/nationalen Entwicklungen auf den Teilmärkten berücksichtigen zu können, haben nationale Aufsichtsbehörden die Möglichkeit, länderspezifische Maßnahmen zu ergreifen. Von diesen makroprudentiellen Aufsichtsmaßnahmen hat Österreich hat davon bisher nicht Gebrauch gemacht.

Makroprudentielle Risiken und ihre Beschränkung

Sogenannte makroprudentielle Maßnahmen können von den nationalen Aufsichtsbehörden seit 1.1.2014 ergriffen werden, und haben zum Ziel, zyklische, strukturelle und systemische Risiken des Finanzmarktes zu adressieren. Diese können zum Beispiel durch übermäßiges Kreditwachstum, einen überdurchschnittlich großen Bankensektor oder falsche Anreizstrukturen entstehen. Ebenso kann sie Fehlentwicklungen auf Teilmärkten – wie zum Beispiel Hypothekarkreditkrisen aufgrund überhitzter Immobilienpreise – durch Beschränkungen entgegenwirken. Damit wird vor allem der Zweck verfolgt, die systemische – also nicht nur Einzelbank-bezogene (idiosynkratische) – Instabilität des Finanzsystems zu dämpfen, damit nicht Bankenkrisen wieder ganze Volkswirtschaften und die öffentlichen Haushalte ins Wanken bringen.

Konkret können Aufsichtsbehörden Maßnahmen in folgenden Bereichen ergreifen, die über die harmonisierten Vorschriften hinausgehen, und folgende Aspekte betreffen:

- die Höhe der Eigenmittel

- die Eigenmittelanforderungen für Großkredite

- Offenlegungspflichten

- die Höhe des Kapitalerhaltungspuffers

- die Liquiditätsanforderungen

- Risikogewichte zur Bekämpfung von Spekulationsblasen bei Wohn- und Gewerbeimmobilien

- Risikopositionen innerhalb der Finanzbranche

Mit diesen möglichen Maßnahmen können aber nicht nur Fortschritte in der Bekämpfung systemischen Risikos erzielt werden, sie können auch den Freiheitsgrad der Geldpolitik erhöhen. Sie kann so stärker die gesamtwirtschaftliche Wirtschafts- und Preisentwicklung im Auge behalten. Zudem wird und sie ein Stück weit davon entlastet, auf Vermögenspreisinflation auf Teilmärkten (z.B. Immobilienmärkte) als Hort von Instabilität schielen zu müssen.

Österreich hinkt bei der Beschränkung systemischer Risiken hinterher

Bisher haben 24 EU-Länder und die Schweiz solche Maßnahmen ergriffen. Zu den Ländern, die noch keine solchen Instrumente eingeführt haben zählen neben Frankreich, Deutschland, Italien und Rumänien die Länder Zypern, Irland, Spanien und Griechenland, also Länder, deren Bankensystem nur durch massive nationale und europäische Interventionen am Überleben gehalten wurden und – Österreich.

Dies wirft die Frage auf, wie weit es sich Österreich leisten kann, sich zurückzulehnen und darauf zu vertrauen, dass die systemischen Risiken im heimischen Bankensektor soweit vernachlässigbar sind, dass keine makroprudentiellen Maßnahmen notwendig sind.

Die gängigsten Maßzahlen, mit Hilfe derer diese Frage üblicherweise beantwortet wird, sind vor allem:

- die Größe des Bankensektors im Vergleich zur Volkswirtschaft, die in Österreich über dem EU-Durchschnitt von 300% liegt

- die Verflechtungen innerhalb des Bankensektors, also der Anteil Zwischenbankverbindlichkeiten – in Österreich beträgt dieser Anteil etwa 30% der Bilanzsumme, womit eine nicht unerhebliche Ansteckungsgefahr im Sektor besteht

- die Risiken aus dem Forderungsportfolio

Insbesondere letzteres ist nicht nur aufgrund des zuletzt bekannt gewordenen hohen Abschreibungsbedarfs weiter untersuchenswert, sondern auch aufgrund der Asset Quality Review, welche die EZB für jene Institute durchgeführt, die unter ihre Fittiche kommen. In dieser wurde ein auffallend hoher Korrekturbedarf für Österreichs systemische wichtige Banken festgestellt. Anders ausgedrückt beurteilen Österreichs Banken ihre Forderungen wesentlich optimistischer, als dies aus Sicht der EZB gerechtfertigt wäre – und auch optimistischer als vergleichbare Institute im Euroraum.

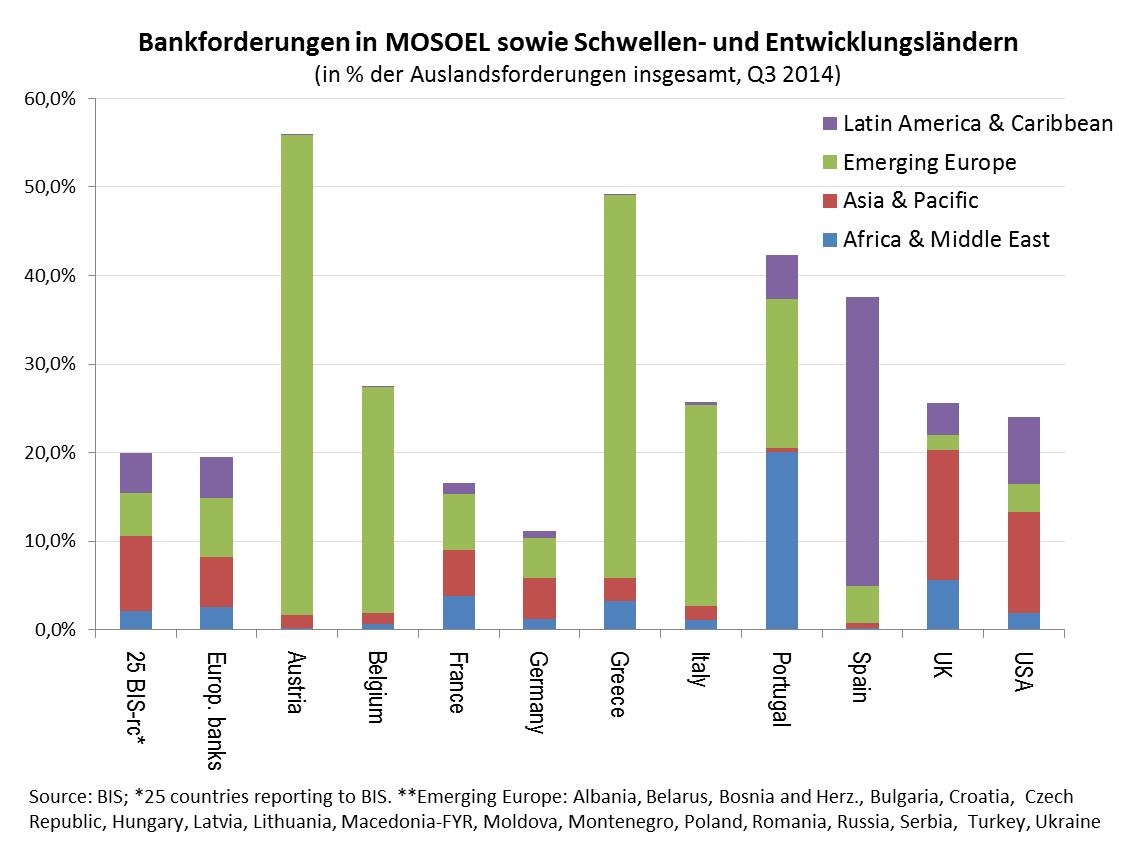

Spezifisches Problem: hohe und konzentrierte Auslandsforderungen

Dazu kommt, dass in keinem vergleichbaren Land die Auslandsforderungen an (ehemalige) Transformations-, Schwellen- und Entwicklungsländer einerseits einen derart hohen Anteil an den Auslandsforderungen der Kreditinstitute erreichen, und andererseits diese Auslandsforderungen derart stark in einer Region – im Falle der österreichischen Banken die mittel-, ost- und südosteuropäischen Länder (MOSOEL) – konzentriert sind. Erschwerend kommt hinzu, dass rund 43% der Auslandsforderungen in den MOSOEL zum 3. Quartal 2014 (also vor der Herabstufung Russlands) auf Länder entfallen, die nicht „investment-grade“ erreichen (anders ausgedrückt als „Ramsch“-Niveau einzustufen sind). Die Argumente für die Ergreifung von makroprudentiellen Maßnahmen in Österreich zur Minderung der systemischen Risiken des österreichischen Bankensektor sind also durchaus belastbar: Österreich hat einen im europäischen Vergleich und relativ zur Volkswirtschaft sehr großen Bankensektor, der eine starke Verflechtung aufweist und eine überaus hohe Konzentration von Risiken in einer Region. Angesichts dessen, dass sich der öffentliche Schuldenstand in Österreich bereits maßgeblich aufgrund von Bankenrettungen erhöht hat, sind auch die Erwartungshaltung in Bezug auf das für makroprudenzielle Risiken zuständige Gremium in Österreich entsprechend hoch. Hierbei handelt es sich um das sogenannte Finanzmarktstabilitätsgremium (FMSG), das am 8. September 2014 seine Tätigkeit aufgenommen hat. Österreich zählt aber nach wie vor zu den Ländern, die trotz belastbarer Argumente für die Einführung von makroprudentiellen Maßnahmen nach wie vor vergeblich auf die geeigneten Schritte warten, die laut FMSG „zur Förderung der Finanzmarktstabilität“ beitragen. Das Gremium handelt aufgrund von analysebasierten Vorschlägen des Sekretariats, das in der OeNB angesiedelt ist. Diese werden im FMSG zur Abstimmung gebracht, in dem das Bundesministerium für Finanzen (BMF) am stärksten repräsentiert ist. Mitglieder kommen zudem vom Fiskalrat, der der Finanzmarktaufsicht (FMA) und der OeNB. Die Vorsitzführung und gegebene Überlast des BMF im FMSG wird mit dessen gesamtwirtschaftlicher Verantwortung begründet. Es gilt dann aber auch, diese gesamtwirtschaftliche Verantwortung wahrzunehmen und nicht aus falsch verstandener Rücksicht auf die Kreditinstitute, Maßnahmen hinauszuzögern. Angesichts der bestehenden Risiken im österreichischen Bankensystems, die aus seiner Größe, seiner hohen Verflechtung innerhalb des Sektors, seiner einseitigen Risikoexponiertheit in einer Region sowie einer zu optimistischen Bewertung der Forderungen resultieren, wäre es dringend notwendig, das systemische Risiko des heimischen Bankensystems zu begrenzen. Wir warten!

Wie wird in Österreich mit systemischen Bankrisiken nun umgegangen?

Fazit