Der Familienlastenausgleichsfonds (FLAF) spielt eine zentrale Rolle bei der Unterstützung von Familien in Österreich. Die Kürzungen des Dienstgeberbeitrags, die darauf abzielen, Unternehmen zu entlasten, schwächen die finanziellen Spielräume für Familienleistungen. Parallel dazu wird seit den 1980er-Jahren die Einführung einer Wertschöpfungsabgabe als alternative Finanzierungsquelle diskutiert, um die Basis für die Sozialstaatsfinanzierung zu verbreitern und die Kosten gerechter aufzuteilen. Schon mehrmals wurde dabei die teilweise Reduktion der FLAF-Beiträge als „Pilotmodell“ genannt.

Entwicklung des FLAF

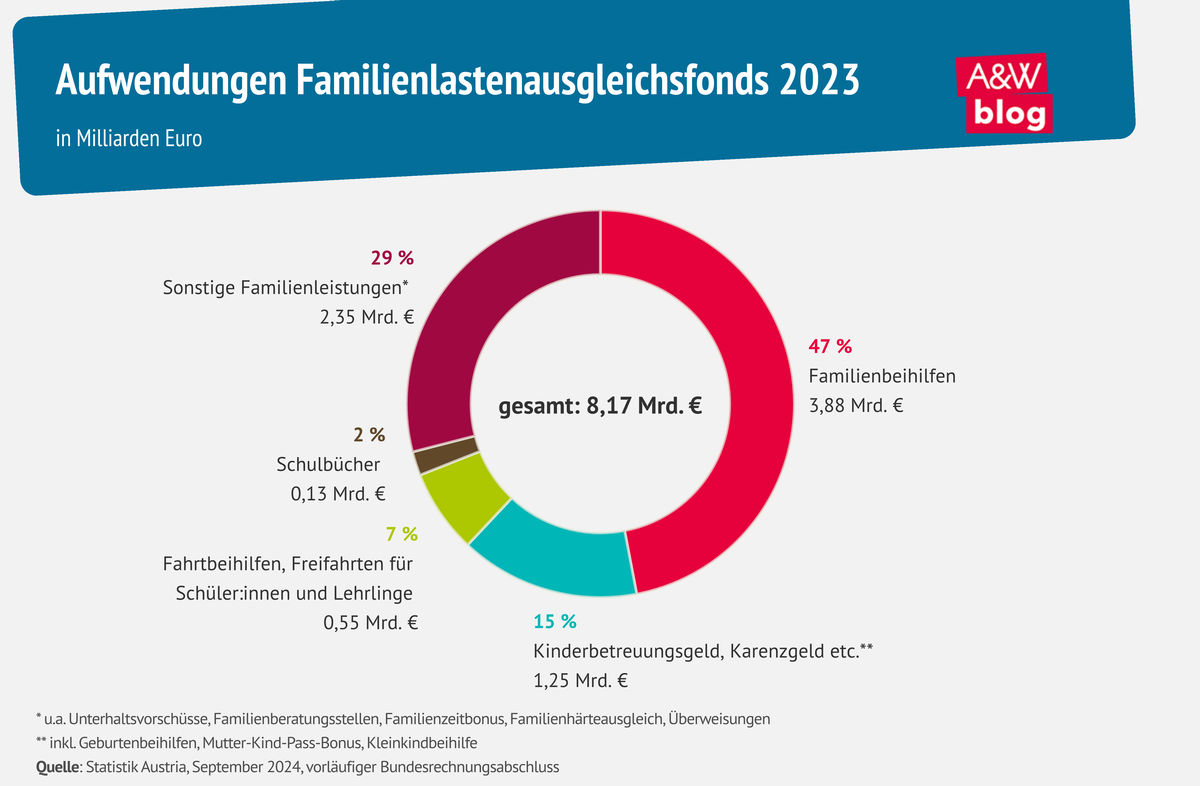

Der FLAF wurde 1955 eingerichtet und finanziert Familienleistungen wie Familienbeihilfen, Kinderbetreuungsgeld, Karenzgeld, Fahrtbeihilfen, Freifahrten für Schüler:innen und Lehrlinge sowie Schulbücher. Die Einnahmen des FLAF stammen dabei hauptsächlich (zu rund 80 %) aus einem zweckgebundenen Dienstgeberbeitrag und aus geringeren Anteilen an Steuern. Der Dienstgeberbeitrag wird auf die Lohnsumme erhoben und wurde 2017 von 4,5 % auf 4,1 % und 2018 auf 3,9 % gekürzt. Ab dem Kalenderjahr 2025 wird er noch einmal auf 3,7 % gekürzt. Überschüsse der Einnahmen des FLAF über die Ausgaben sollten in einen Reservefonds überführt werden. Wenn die Ausgaben die Einnahmen überschreiten, wie es in den letzten Jahren fast durchgehend der Fall war, wird die Differenz aus ebendiesem Reservefonds gedeckt. Wenn keine Reserven mehr vorhanden sind, muss der Bund zuschießen. Die daraus entstehenden Verbindlichkeiten des Reservefonds gegenüber dem Bund müssten über künftige Überschüsse ausgeglichen werden.

Steigendes Defizit

Seit seiner Gründung hat der FLAF Einnahmen- und Ausgabenschwankungen erlebt. Die Einnahmen des FLAF sind stark von der wirtschaftlichen Lage abhängig. Höhere Lohnabschlüsse führen aufgrund des prozentualen Dienstgeberbeitrags zu höheren Einnahmen, ebenso wie die Einnahmen über die Steuern konjunkturabhängig sind. In den 1970er-Jahren erzielte man Überschüsse, die zu einer Ausweitung der Leistungen führten. Ab 2003 begann jedoch ein wachsendes Defizit, das in einzelnen Jahren zu Leistungskürzungen im Rahmen von Sparmaßnahmen führte. Trotz einer Verringerung des Defizits zwischen 2012 und 2016 stieg es seither wieder an und erreichte 2020, mit 3,66 Milliarden Euro Minus, beinahe den Höchststand von 2011. Die Ausgaben beliefen sich 2020 auf rund 8 Milliarden Euro. Das Defizit 2020 war vor allem auf Einnahmeausfälle und erhöhte Ausgaben aufgrund der COVID-19-Pandemie zurückzuführen, die nur teilweise durch den COVID-19-Krisenfonds kompensiert wurden. Angesichts der aktuellen finanziellen Situation des FLAF erscheint es nicht schlüssig, die Einnahmenseite weiter zu beschneiden.

Kürzungen des Dienstgeberbeitrages (Lohnnebenkosten) aus Sicht der Arbeitnehmer:innen

Zur Finanzierung von Familienleistungen einigte man sich ursprünglich im Jahr 1955 auf geringe Lohnsteigerungen im Gegenzug für eine Unterstützung für „Familienerhalter:innen“. Die Finanzierungshöhe über die Lohnsumme entsprach dem Lohnverzicht auf Arbeitnehmerseite. Eine Kürzung des Dienstgeberbeitrags mit dem Ziel der einseitigen Entlastung der Unternehmer:innen durch eine Kürzung der Lohnnebenkosten wird daher als sozial ungerecht angesehen. Eine Reduktion des Dienstgeberbeitrags hat ein Minus auf der Einnahmenseite des FLAF zur Folge und kann langfristig wieder zu Schmälerungen von Leistungen führen.

Die Lohnnebenkosten sind Teil des Arbeitnehmerentgelts. Durch eine Kürzung droht eine Umverteilung von unten nach oben. Arbeitnehmervertretungen fordern generell eine ausgewogenere Finanzierung von sozialen und öffentlichen Leistungen über den Kapitalfaktor durch Maßnahmen wie eine Erhöhung der Körperschaftssteuer, eine progressive Kapitalertragsteuer oder Digitalsteuern. Auch die Einführung einer Wertschöpfungsabgabe wird ins Spiel gebracht, häufig als aufkommensneutrale Gegenfinanzierung zu einer Kürzung des FLAF-Beitrages.

Wertschöpfungsabgabe als alternative Finanzierungsquelle

Die seit rund 40 Jahren in Österreich geführte Diskussion über die Einführung einer Wertschöpfungsabgabe entstand teilweise auch aus der Sorge vor einem möglichen Rückgang der Beschäftigung und damit der Lohnsumme vor dem Hintergrund des technologischen Fortschritts. Gleichzeitig besteht der Wunsch, die Basis für die Sozialstaatsfinanzierung zu verbreitern, da österreichische Arbeitseinkommen bereits stark mit Steuern und Abgaben belastet sind.

Derzeit sind die Lohnnebenkosten ausschließlich an der Bruttolohnsumme gekoppelt, was dazu führen könnte, dass Unternehmen versuchen, Arbeitsplätze zu ersetzen, um Kosten zu senken und Gewinne zu steigern. Eine alternative Bemessungsgrundlage, die auf die gesamte Wertschöpfung eines Unternehmens abzielt, könnte eine breitere Basis schaffen und in Bezug auf den Personalaufwand strukturell neutraler sein. Personalintensive Unternehmen würden entlastet, während kapitalintensive Unternehmen höhere Sozialbeiträge leisten müssten.

Definiert wird die Wertschöpfung eines Unternehmens als sein Beitrag zum Volkseinkommen. Sie umfasst Einkommen aus Arbeit (Löhne, Gehälter), Kapital (Abschreibungen, Zinsen, Mieten, Gewinne) sowie Steuern und Abgaben. Es wird zwischen Brutto- und Nettowertschöpfung unterschieden, wobei Abschreibungen bei letzterer nicht berücksichtigt werden. Modelle, die auf der Nettowertschöpfung basieren, möchten Bedenken hinsichtlich möglicher negativer Auswirkungen der Abgabe auf die Investitionstätigkeit vermeiden.

Wissenschaftliche Erkenntnisse zur Wertschöpfungsabgabe und potenzielle Vorteile

Die Studie von Schratzenstaller et al. (2016) macht deutlich, dass noch zusätzliche Forschung hinsichtlich der ökonomischen Wirkungen (etwa auf Beschäftigung oder Investitionen) und des langfristigen Aufkommensvolumens einer Wertschöpfungsabgabe wünschenswert ist. Bei den bisherigen Untersuchungen zeigen sich unterschiedliche Betroffenheiten von Unternehmen. Arbeitsintensive Unternehmen wie z. B. im Beherbergungs- und Gaststättenwesen, im Bauwesen und dem Einzelhandel würden entlastet, während Unternehmen mit hohem Kapitaleinsatz wie z. B. im Bergbau, bei der Energieversorgung und dem Kreditwesen, belastet würden. Banken, der öffentliche Sektor, freie Berufe und Kleinbetriebe sind bei der Ausgestaltung einer solchen Abgabe besonders zu berücksichtigen. Eine Wertschöpfungsabgabe darf außerdem der Umsatzsteuer nicht zu ähnlich sein, um einen Konflikt mit der EU-Mehrwertsteuerrichtlinie zu vermeiden.

Nichtsdestotrotz könnte eine Wertschöpfungsabgabe eine Verbreiterung der Finanzierungsbasis für die Sozialbeiträge darstellen. Ein Pilotprojekt zur Einführung der Wertschöpfungsabgabe über den FLAF könnte wertvolle Erkenntnisse liefern, die für eine breitere Umsetzung im österreichischen Steuersystem genutzt werden könnten. Es würde ermöglichen, die administrativen und wirtschaftlichen Auswirkungen in einem begrenzten Rahmen zu testen und gleichzeitig die finanzielle Stabilität des FLAF zu verbessern. Gleichzeitig müssten jedoch rechtliche, ökonomische und verwaltungstechnische Herausforderungen sorgfältig bedacht werden.

Fazit

Die deutliche Reduzierung der Steuern und Abgaben für Arbeitnehmer:innen steht seit langem ganz oben im Forderungskatalog der Arbeiterkammern und Gewerkschaften. Österreich hat eine der höchsten Abgaben auf Arbeit in der EU, was die Diskussion um eine nachhaltige Finanzierung des Sozialstaats ohne zusätzliche Inanspruchnahme der Arbeitseinkommen umso relevanter macht. Die Wertschöpfungsabgabe kann dabei eine Lösung für eine fairer und breiter verteilte Finanzierung des Sozialstaats sein. Dadurch wäre sichergestellt, dass der Faktor Arbeit auf eine Art und Weise entlastet wird, die nicht von den Beschäftigten in Form von öffentlichen Leistungskürzungen bezahlt wird.

Die Rücknahme der beiden jüngsten Körperschaftssteuersenkungen könnte ebenso helfen. Zum einen wäre sie administrativ sehr einfach (man muss nur den Steuersatz erhöhen) und rasch umsetzbar. Auch ein „Bonus“ (ähnlich der Substanzbegünstigung bei der globalen Mindestbesteuerung) für besonders personalintensive Unternehmen bei der Gewinnbesteuerung ist vorstellbar. Zum anderen könnte man einen Teil der dann erhöhten Körperschaftssteuer zur Finanzierung sozialer und öffentlicher Leistungen verwenden.

.png)

.png)