Beim Thema Pensionen sind dem Alarmismus keine Grenzen gesetzt. Insbesondere bei den Bundesmitteln aus dem Budget wird bisweilen von einem „Pensionsloch“, Zuschuss zur „defizitären Pensionsversicherung“ oder gar „explodierenden Ausgaben“ gesprochen. Doch die Bundesmittel füllen kein „Loch“ und decken keine „Defizite“ ab, sondern sind ein wesentliches Element der sozialen Gestaltung des öffentlichen Pensionssystems und das seit jeher.

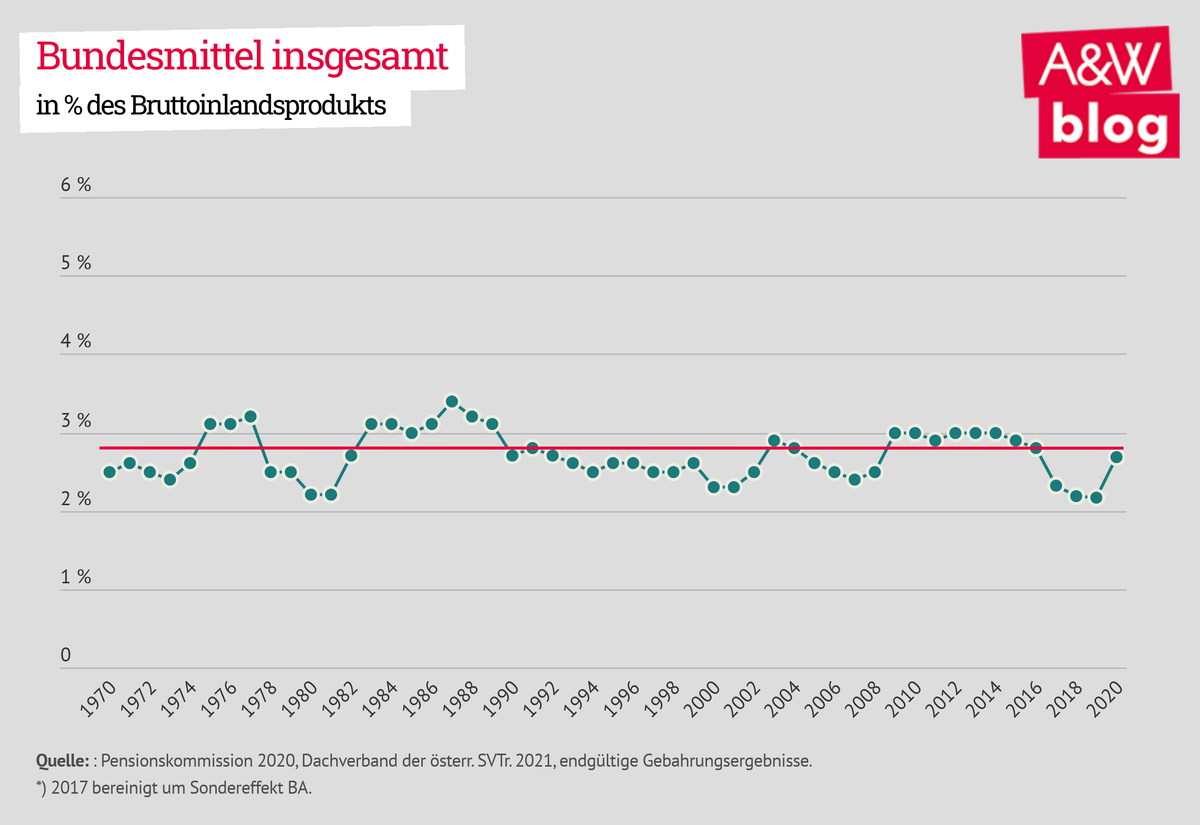

Die Höhe ist gemessen an der Wirtschaftsleistung seit den 70iger Jahren weitgehend stabil. Konjunkturell bedingt kommt es klarerweise zu Schwankungen. Das entspricht auch der Logik von automatischen Stabilisatoren, die Massenkaufkraft sichern und Krisen damit automatisch entgegenwirken. Langfristig liegen die Werte für die gesamten Bundesmittel, die aus dem Budget an die Pensionsversicherung überwiesen werden, zwischen 2,2 % und 3,4 %. Auch der aktuelle Wert von 3% liegt – trotz Corona-Krise – in diesem Rahmen. Also auch keine Rede von Explosion.

Sachegerechte Finanzierung von öffentlichen Aufgaben

Vorweg ein paar grundlegende Anmerkungen zum Prinzip einer sachgerechten Finanzierung von öffentlichen Leistungen, das vereinfachend so zusammengefasst werden kann:

Handelt es sich um allgemeine öffentliche Aufgaben, die eine möglichst breite Finanzierungsbeteiligung erfordern oder wird ein sozialer Ausgleich, eine interpersonelle Umverteilung angestrebt, dann sollte die Finanzierung konsequenterweise über Steuern erfolgen. Eine Finanzierung durch Beiträge ist demgegenüber dann angesagt, wenn eine möglichst enge Beziehung zwischen Leistung und Gegenleistung angestrebt wird.

Die Unterschiede sind hinsichtlich der Verteilungseffekte (aber auch in allokativer Hinsicht) alles andere als vernachlässigbar. Versichertenbeiträge werden grundsätzlich nur von beitragspflichtigen Erwerbseinkommen und das „nur“ bis zur Höchstbeitragsgrundlage mit einem einheitlichen Beitragssatz gezahlt. Sie haben damit bis zu dieser Grenze eine proportionale, darüber hinaus eine degressive Wirkung. Das heißt, der anteilige Finanzierungsbeitrag sinkt mit steigendem Einkommen.

Demgegenüber ist die Basis für die Besteuerung wesentlich weiter gefasst. Nicht nur Erwerbseinkommen über der Höchstbeitragsgrundlage, auch Einkommen von Unternehmen, aus Kapitalerträgen und Vermietung, Übertragung von Vermögen, Verbrauch etc. und – in noch sehr eingeschränktem und viel zu geringem Ausmaß – Vermögen unterliegen grundsätzlich der Besteuerung. Dabei folgt zumindest die Einkommenssteuer dem Leistungsfähigkeitsprinzip, d.h. sie ist progressiv ausgestaltet, sodass Personen mit sehr hohem Einkommen auch einen höheren Anteil beitragen als Personen mit sehr geringem Einkommen und nicht wie bei der Beitragsfinanzierung den gleichen oder einen sogar geringeren.

Sachgerechte Finanzierung von Leistungen der Pensionsversicherung

Im Sinne der oben dargelegten Prinzipien drängen sich folgende Zuordnungen auf:

Nachdem Alterspensionen auf eine Lebensstandardsicherung abzielen und sich stark am Äquivalenzprinzip orientieren, sollten diese vorwiegend durch Beiträge gedeckt sein. Nur vorwiegend deshalb, weil selbst hier – rein nach dem Äquivalenzprinzip betrachtet – aufgrund der differenziellen Mortalität ein substanzieller Beitrag aus Steuermitteln erforderlich ist, um eine systematische Benachteiligung von ohnehin benachteiligten Gruppen zu vermeiden.

Bei den Invaliditätspensionen spricht viel für einen breiteren sozialen Ausgleich und das gilt – im bestehenden System – noch mehr für Hinterbliebenenpensionen: Natürlich ließen sich diese auch in einem Versicherungssystem darstellen, indem Beiträge für die zusätzliche Absicherung des Ehepartners:der Ehepartnerin ab Eheschließung eingehoben werden. Dies ist allerdings nicht vorgesehen. Es erfolgt eine breitere Lastenverteilung und Quersubventionierung durch Nichtbegünstigte. Dass eine beitragsfreie, an das Rechtsinstitut Ehe gebundene Hinterbliebenenabsicherung existiert, kann man befürworten oder auch ablehnen. Das ist hier allerdings irrelevant. Der springende Punkt ist, dass wenn die Meinung vorherrscht, dass mit Eheschließung auch eine beitragsfreie Absicherung im Todesfall verbunden sein soll, dann sollte die Finanzierung dieser Leistungen auch durch eine möglichst breite Lastenverteilung erfolgen und kann sich nicht – zumindest nicht systemadäquat – bloß auf Erwerbseinkommen bis zur Höchstbeitragsgrundlage beschränken.

Die Pensionsversicherung erbringt aber zusätzlich zur Auszahlung von Pensionen auch eine Vielzahl von weiteren Leistungen, die in Sinne einer sachgerechten Finanzierung eine Deckung durch Steuermittel erfordern oder zumindest nahelegen. Dies gilt insbesondere für die Ausgleichszulagen und für Beiträge für Teilpflichtversicherungszeiten. Diese werden tatsächlich auch sachgerecht durch zweckgewidmete Beiträge aus dem Budget finanziert.

Ausgleichszulagen sichern ein Mindesteinkommen im Alter. Diese bedarfsorientierte Mindestsicherung für Pensionist:innen wird von der Pensionsversicherung für den Bund abgewickelt. Die Finanzierung des Leistungsaufwandes erfolgt natürlich aus dem Bundesbudget.

Beiträge für Teilpflichtversicherungszeiten erfolgen für die Anrechnung von Zeiten im Pensionskonto, für die keine eigenen Beiträge gezahlt werden können, deren Berücksichtigung aber für den sozialen Ausgleich wesentlich sind (Kindererziehung, Arbeitslosigkeit, Krankheit, Zivil- und Präsenzdienst etc.). Bei den Beiträgen, die aus dem Budget hierfür bezahlt werden, trifft den Bund entweder eine originäre Finanzierungsverantwortung (Zivil- und Präsenzdienst aber auch Familienlastenausgleich) oder er übernimmt ausdrücklich – etwa im Fall des Kranken- und Wochengeldbezuges – die Finanzierungsverantwortung für andere Institutionen.

Darüber hinaus erfüllt die Pensionsversicherung aber auch noch weitere Aufgaben wie insbesondere im Bereich der Gesundheitsvorsorge und Rehabilitation und sie überweist zusätzlich zu den Beiträgen der Pensionist:innen für deren Absicherung im Krankheitsfall erhebliche Mittel an die Krankenversicherung. Auch hier spricht vieles für eine möglichst breite Lastenverteilung.

Finanzierungsstruktur etwas genauer betrachtet

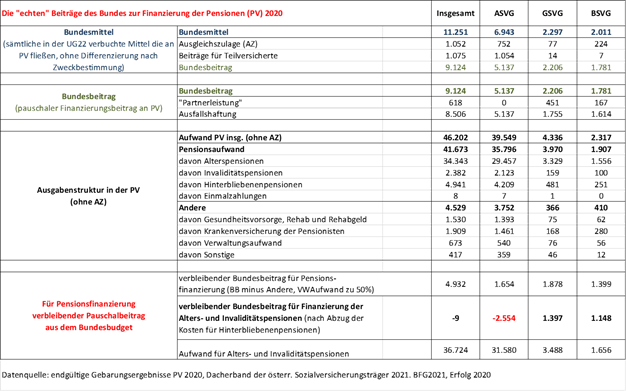

Die gesamten Bundesmittel betrugen 2020 – also inklusive des deutlichen, pandemiebedingten Anstieges – 11,3 Mrd.€.

- 2,1 Mrd. € davon entfielen auf die Abgeltung der Ausgaben für Ausgleichszulagen sowie auf Beiträge für Teilpflichtversicherungszeiten.

- 9,1 Mrd. € macht der eigentliche Bundesbeitrag aus. Dieser setzt sich aus der Ausfallshaftung (8,5 Mrd. €) und der „Partnerleistung“, zur Subventionierung der niedrigeren Beitragssätze der Selbständigen (618 Mio. €) zusammen.

Durch diese pauschalen Finanzierungsbeiträge aus dem Budget sollte wie oben dargelegt eine angemessene Mitfinanzierung von Ausgaben der Pensionsversicherung erfolgen. Damit sollten die vorrangig durch Steuermittel zu deckenden Leistungen – sofern sie nicht ohnehin durch zweckgewidmete Beiträge abgedeckt werden – finanziert werden und “nach Möglichkeit” noch ein substanzieller Beitrag für Eigenpensionen (Alters- und Invaliditätspensionen) übrigbleiben.

Inwieweit leistet der Bund nun tatsächlich einen Beitrag zur Finanzierung der Pensionen?

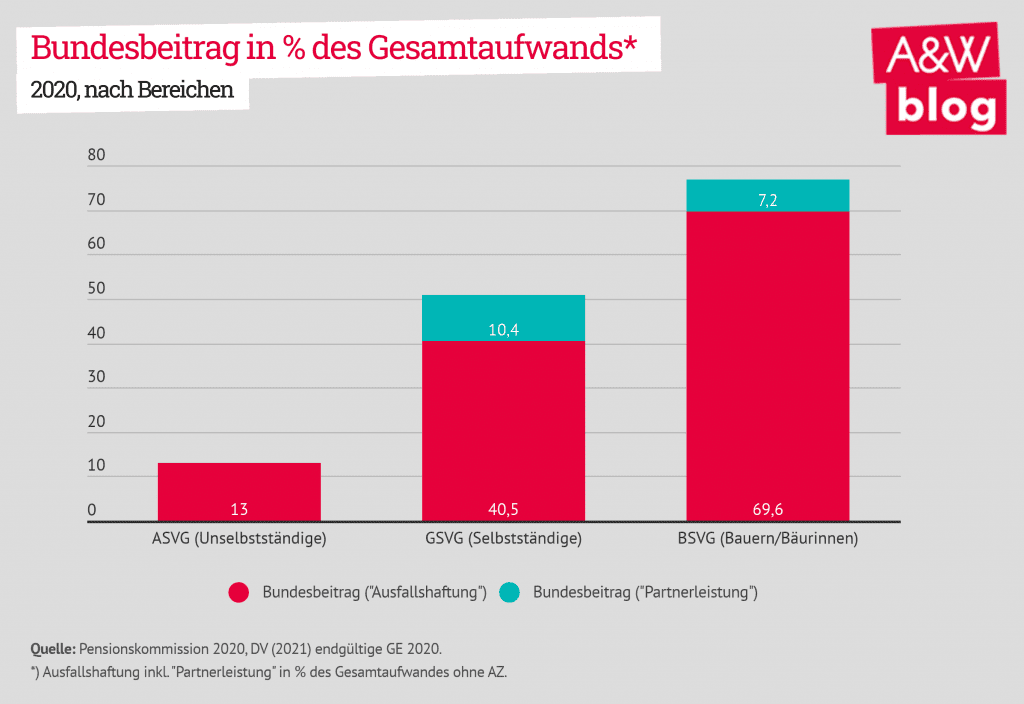

Wie aus der nachfolgenden Auflistung ersichtlich betrug der pauschale Finanzierungsbeitrag in der Pensionsversicherung der Unselbständigen, auf die 86% der gesamten Pensionsaufwendungen entfallen, knapp über 5 Mrd. €, knapp 4 Mrd. flossen an die Pensionsversicherung der Selbstständigen. In der Pensionsversicherung insgesamt reicht der Bundesbeitrag 2020 damit gerade einmal aus, um die Aufwendungen der Pensionsversicherung für die zusätzlich zu den Pensionen erbrachten Leistungen, die Hälfte des Verwaltungsaufwandes und die Ausgaben für Hinterbliebenenpensionen abzudecken. Ein Finanzierungsbeitrag für Eigenpensionen geht sich in dieser Betrachtung nicht mehr aus.

Gänzlich anders schaut das allerdings bei einer nach Bereichen differenzierten Betrachtung aus: Während bei den Selbständigen ganz erhebliche Anteile der Eigenpensionen durch den verbleibenden Bundesbeitrag gedeckt werden (40% bzw.69%), reicht dieser im ASVG nicht einmal annähernd aus, um die Aufwendungen für Hinterbliebenenpensionen zu decken, geschweige denn einen Beitrag zur Finanzierung der Eigenpensionen zu leisten.

Die unsinnige Darstellung des Bundesbeitrags als Zuschuss zur defizitären Pensionsversicherung lässt sich im ASVG also durch die Klarstellung kontrastieren, dass in der Pensionsversicherung der Unselbständigen genau genommen eine Quersubventionierung des Budgets durch Beitragsleistungen von Arbeitnehmer:innen erfolgt. Mit – wie oben bereits angemerkt – keineswegs vernachlässigbaren negativen distributiven und allokativen Konsequenzen.