Im aktuellen Nationalratswahlkampf werden teilweise große Unternehmenssteuersenkungen angekündigt. Der Löwenanteil der Entlastung würde an die größten Betriebe des Landes gehen. Dass sich das Projekt weitgehend selbst finanziert, wie von den Befürworter:innen argumentiert, ist unwahrscheinlich. Im Gegenteil: Es drohen Kürzungen von Sozialleistungen für alle.

Die Senkung der Körperschaftsteuer kommt vor allem den größten Betrieben des Landes zugute

Zuletzt war es FPÖ-Chef Herbert Kickl, der im „Sommergespräch“ zur Nationalratswahl 2024 umfassende Unternehmenssteuersenkungen angekündigt hat. Konkret will er die Körperschaftsteuer – das ist die Gewinnbesteuerung für GmbHs und Aktiengesellschaften – von derzeit 23 Prozent auf künftig 20 Prozent reduzieren. Für Umsätze bis 400.000 Euro pro Jahr soll die Steuer sogar auf 10 Prozent sinken. (Bei einer großzügig angesetzten Umsatzrendite entspricht das etwa 40.000 Euro Jahresgewinn.) Doch wer profitiert von solchen Vorschlägen?

Im Jahr 2023 wurden in Österreich laut Statistik Austria rund 14,3 Mrd. Euro aus der Körperschaftsteuer (KÖSt) eingenommen. Getrieben von den massiven Übergewinnen der Profiteure der Teuerungskrise stieg das Steueraufkommen auf einen neuen Höchststand. Gemäß der letztverfügbaren KÖSt-Statistik der Statistik Austria (2019) wurde von insgesamt 161.138 Unternehmen 9,9 Mrd. Euro an KÖSt eingenommen. Die durchschnittliche Körperschaftsteuerleistung betrug daher ca. 61.000 Euro pro Unternehmen.

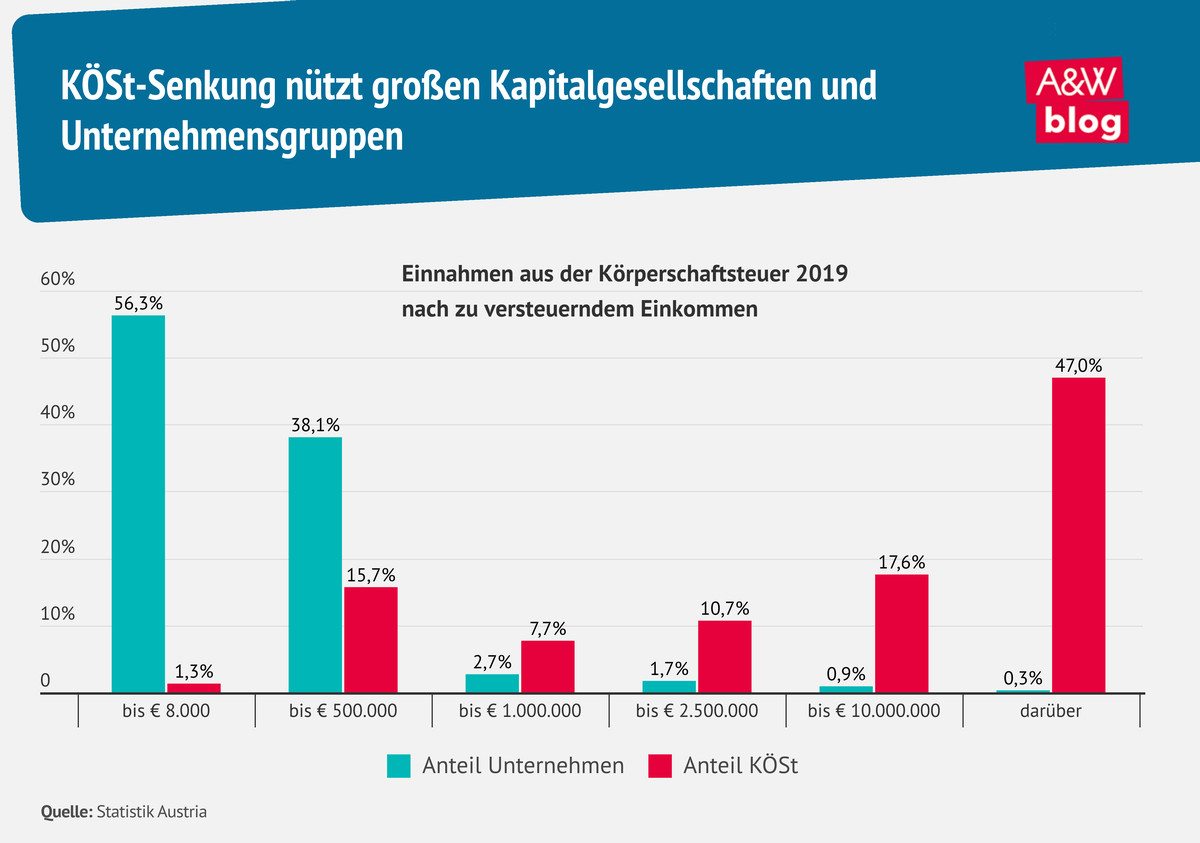

Der Steuerbeitrag ist jedoch ungleich verteilt: 56 Prozent aller Unternehmen hatten kein bzw. ein geringes steuerpflichtiges Einkommen. Diese Unternehmen wären somit von jeglicher Körperschaftsteuersenkung ausgeschlossen. Demgegenüber zahlen knapp fünf Prozent aller Körperschaften über 80 Prozent der gesamten Körperschaftsteuer. Den höchsten Anteil haben jene Unternehmen mit einem zu versteuernden Einkommen von mehr als zehn Millionen Euro. Diese Einkommensgruppe umfasst 475 Unternehmen, auf die 47 Prozent des Körperschaftsteueraufkommens entfällt. Von diesen 475 Veranlagungen sind 165 Unternehmensgruppen (Gruppenveranlagungen). Diese Unternehmensgruppen zahlen zusammen 31 Prozent der gesamten Körperschaftsteuer. Ihre durchschnittliche Steuerleistung beträgt 12,9 Mio. Euro. Allein sie würden sich jährlich mehr als 500 Millionen Euro Körperschaftsteuer ersparen.

Von einer Senkung der Körperschaftsteuer profitieren also zum Großteil die großen Kapitalgesellschaften und Unternehmensgruppen. Es überrascht wenig, dass sie sich zu großen Teilen im Besitz der reichsten Haushalte befinden. Gemäß den OeNB-Daten zur Vermögensverteilung in Österreich entfallen mehr als vier Fünftel des GmbH-Betriebsvermögens auf die oberen 10 Prozent der Haushalte.

Dazu kommt: Über 700.000 Unternehmer:innen, die in Einzelunternehmen oder Mitunternehmerschaften tätig sind (vgl. Einkommensteuerstatistik 2021) und die das Rückgrat der österreichischen Klein- und Mittelbetriebe ausmachen, wären von einer KÖSt-Senkung überhaupt ausgenommen, da sie einkommensteuer-, aber nicht körperschaftsteuerpflichtig sind.

Investitionseffekte geringer als erwartet

Die große Hoffnung von Kickl und anderen Befürworter:innen einer Körperschaftsteuersenkung ist, dass sie positive Effekte auf Investitionen und Konjunktur haben wird. Damit wandeln sie auf einem alten Mantra neoliberaler Wirtschaftspolitik. Eine Senkung der Körperschaftsteuer senkt die Mindestrendite, die ein Investitionsprojekt erwirtschaften muss, um gerade noch wirtschaftlich zu sein (cost of capital), und führt damit quasi automatisch zu steigenden Investitionen.

Dass diese Hoffnung mehr als trügerisch ist, zeigen die europäischen Erfahrungen der letzten Jahrzehnte: Während die (effektiven) Unternehmenssteuern praktisch überall zurückgehen, sinken auch die Investitionsquoten der Unternehmen, anstatt zu steigen. Das deshalb, weil die Investitionen – wie wir seit John Maynard Keynes wissen – nicht nur von den Finanzierungskosten, sondern viel wesentlicher noch von den Absatzerwartungen der Unternehmen (den sogenannten animal spirits) abhängen. Wenn diese zurückgehen, gehen auch die Investitionen zurück.

Das bestätigt sich auch im aktuellen österreichischen Umfeld. Trotz der türkis-grünen Körperschaftsteuersenkung von 2 Prozentpunkten 2023 und 2024 sinken laut aktueller WIFO-Prognose pünktlich mit 2023 die Bruttoanlageinvestitionen um 1,3 Prozent und 2024 dann noch mal um 2,4 Prozent. Nicht wegen der Körperschaftsteuersenkung, sondern wegen der schwachen Konjunktur (insbesondere in der Industrie), wogegen eine Körperschaftsteuersenkung nicht helfen kann. Oder anders formuliert: Die Betriebe leiden nicht unter zu hohen Gewinnsteuern, sondern unter der schwachen Nachfrageentwicklung. Eine Senkung der Körperschaftsteuer ist dagegen aber wirkungslos.

Diese simplen Beobachtungen bestätigt auch die wissenschaftliche Forschung zum Effekt der Körperschaftsteuer auf die Investitionen der Unternehmen. Schon bislang haben die Ergebnisse zum Großteil auf überschaubare Impulse hingedeutet. Ein neues Forschungspapier der OECD legt nun nahe, dass diese seit der globalen Finanzkrise 2008/09 noch einmal gesunken sein könnten. Besonders große (multinationale) Unternehmen reagieren schwächer auf Körperschaftsteuersenkungen als früher. Demnach beläuft sich die Semi-Elastizität einer Körperschaftsteuersenkung auf 0,33 (bislang lagen die Konsensschätzungen im Bereich von 0,8). Eine Senkung um 3 Prozentpunkte – wie von Kickl vorgeschlagen – würde die Unternehmensinvestitionen demnach um nicht einmal 1 Prozent erhöhen. Bei Wachstumsraten von normalerweise 3 bis 4 Prozent plus (oder minus) bliebe dieser Impuls unter der Wahrnehmungsschwelle. Vor diesem Hintergrund raten die OECD-Forscher:innen von klassischen Körperschaftsteuersenkungen ab, weil sie relativ hohe Kosten, aber relativ geringe investive Effekte zur Folge haben. Wenn man die Unternehmenssteuern senken wolle, sollte man das über zielgerichtete (gedeckelte) Investitionsfreibeträge tun. Zu ähnlichen Ergebnissen kommt die Metastudie von Heimberger und Gechert. Sie untersuchen den Zusammenhang von Körperschaftsteuersenkungen und Wirtschaftswachstum in 42 Studien vergleichend und zeigen, dass der Effekt gering ist, wenn nicht überhaupt gegen null geht.

Sozialkürzungen zu befürchten

Der von Herbert Kickl präsentierte Vorschlag zur Senkung der Körperschaftsteuer würde mehr als 1,5 Mrd. Euro kosten. Durch weniger Gewinnverlagerungen ins Ausland oder Rechtsformwechsel in Richtung GmbH sind natürlich gewisse Gegenfinanzierungen zu erwarten. Die „30 bis 50 Prozent“ Selbstfinanzierung, die Kickl in Aussicht stellt, sind aber höchst unsicher. In einer früheren Analyse hat der Budgetdienst die Selbstfinanzierungseffekte einer Körperschaftsteuersenkung auf 10 bis 30 Prozent taxiert.

In einer Situation, in der die EU-Kommission bis Ende der Legislaturperiode Konsolidierungsmaßnahmen von mehr als 10 Mrd. Euro fordert, führen ungedeckte Steuersenkungen automatisch zu Sozialkürzungen. Das, zumal Kickl neben der Körperschaftsteuersenkung noch weitere Steuersenkungen versprochen hat und sich gleichzeitig auf das Mantra „Keine neuen Steuern“ versteift.

Was braucht es von der nächsten Regierung?

Eine kommende Bundesregierung, die ihre soziale und fiskalische Verantwortung ernst nimmt, wird um einnahmenseitige Maßnahmen nicht umhinkommen, auch um die hohe Belastung der Arbeitseinkommen zu reduzieren. Dafür braucht es keine Körperschaftsteuersenkung, sondern – im Gegenteil – eine Körperschaftsteuererhöhung durch Rücknahme der türkis-grünen Senkung von 25 Prozent auf 23 Prozent. Die Rücknahme der Senkung wäre ein dringend notwendiger Finanzierungsbeitrag für die üppigen Unternehmensförderungen und Übergewinne der letzten Jahre. Die wissenschaftliche Forschung legt nahe, dass die negativen Investitionseffekte überschaubar sein werden, insbesondere wenn sich die Körperschaftsteuererhöhung auf die Großunternehmen konzentriert.