Die effektive Körperschaftsteuerbelastung kann durch Reduktion derSteuerbemessungsgrundlage oder Senkung des KÖSt-Satzes erfolgen. Eine Analysedes IHS zeigt, dass Maßnahmen, die auf die Bemessungsgrundlage abzielen undInvestitionen direkt steuerlich entlasten, kosteneffektiver sind als eineallgemeine Senkung des KÖSt-Satzes.

Senkung des KÖSt-Satzes zur Förderung des Wirtschaftsstandortes?

Laut Regierungsprogramm vom Anfang des Jahres plant auch die derzeitige Bundesregierung steuerliche Entlastungen von Unternehmen, um die Wettbewerbsfähigkeit Österreichs als Wirtschaftsstandort zu fördern und damit die heimische Produktion sowie Arbeitsplätze abzusichern. Insbesondere wurde der Plan der vorhergehenden Bundesregierung übernommen, den allgemeinen Körperschaftsteuersatz zu senken. Konkret soll der allgemeine KÖSt-Satz von 25 Prozent auf 21 Prozent gesenkt werden.

Die grundlegende Idee dahinter ist, dass eine niedrigere Besteuerung vonUnternehmensgewinnen die Rendite auf Investitionen erhöht und damit Anreize fürUnternehmerInnen setzt, mehr Investitionen zu tätigen. Im Zuge erhöhterInvestitionstätigkeit sollten Unternehmen auch ihre Nachfrage nachArbeitskräften steigern, um die neuen Investitionsgüter in der Produktionanwenden zu können. Insgesamt sollte es also zu einer höheren gesamtwirtschaftlichenProduktion, höheren Unternehmensgewinnen, höheren Arbeitseinkommen undgeringerer Arbeitslosigkeit kommen. Außerdem sollte eine steuerliche Entlastungvon Unternehmensgewinnen der Abwanderung von Unternehmen (und damit auchArbeitsplätzen) aus Österreich an andere Produktionsstandorte entgegenwirken.

Nun hängt die effektive Steuerbelastung von Unternehmensgewinnen allerdingssowohl vom nominalen Körperschaftsteuersatz als auch von den gesetzlichenBestimmungen für die Berechnung der Steuerbemessungsgrundlage ab. Eine Senkungder effektiven Körperschaftsteuerbelastung kann daher durch verschiedeneInstrumente bewerkstelligt werden. Neben einer Senkung des nominalenSteuersatzes können zum Beispiel auch Investitionsfreibeträge eingeführt beziehungsweiseerweitert oder Abschreibungsbestimmungen für Anlageinvestitionen großzügigergestaltet werden.

Direkte und indirekte Auswirkungen auf den öffentlichen Haushalt

So wie jede andere Steuerentlastung ist auch eine Senkung der effektivenKörperschaftsteuer mit direkten Kosten für die öffentlichen Haushalte in Formentgangener Körperschaftsteuereinnahmen verbunden. Mögliche positiveAuswirkungen der Steuerentlastung auf Produktion, Beschäftigung und Lohnhöhekönnen diesen direkten Kosten allerdings entgegenwirken, wenn sie indirekt zuhöheren öffentlichen Einnahmen (vor allem aus anderen Steuern und Abgaben)führen. Wie bei jeder anderen Steuerreform gilt es daher auch hierabzuschätzen, wie sich gewünschte positive Effekte möglichst kosteneffektiverreichen lassen.

In einer Studie des IHS vergleichen wir verschiedene dieser Möglichkeiten, die effektive Körperschaftsteuerbelastung zu senken, in Hinblick auf ihre Auswirkungen auf gesamtwirtschaftliche Größen, wie das Bruttoinlandsprodukt, Investitionen und den Kapitalstock, sowie auf Arbeitsmarktindikatoren, wie Beschäftigung, Arbeitslosenquote und Lohnhöhe. Die quantitative Analyse basiert auf Simulationen verschiedener Reformszenarien mit dem makroökonomischen dynamischen allgemeinen Gleichgewichtsmodell „TAXLAB“ des IHS. Mit diesem Modell können insbesondere Verhaltensanpassungen von Haushalten (z. B. Arbeitsangebot oder Konsum) und Unternehmen (z. B. Investitionen oder Arbeitsnachfrage) in Reaktion auf Änderungen im Steuer- und Abgabensystem analysiert werden. Bei den Simulationen wird angenommen, dass Änderungen in der Zusammensetzung von Bruttoanlageinvestitionen, Mitnahmeeffekte der Steuerentlastung sowie die Zu- und Abwanderung von Unternehmen quantitativ vernachlässigbar sind.

Die Reformmöglichkeiten, die miteinander verglichen werden, sind (a)eine Senkung des allgemeinen Körperschaftsteuersatzes, (b) die Einführung vonInvestitionsfreibeträgen und (c) großzügigere Abschreibungsbestimmungen fürAnlageinvestitionen. Eine Senkung des allgemeinen KÖSt-Satzes entlastetUnternehmensgewinne unabhängig von ihrer Verwendung (Ausschüttung, Rücklagen,Investitionen, …). Im Gegensatz dazu zielen sowohl Investitionsfreibeträgeals auch großzügigere Abschreibungsbestimmungen direkt auf eine steuerlicheEntlastung von Unternehmensinvestitionen ab.

Kosteneffektivität verschiedener Reformmöglichkeiten

Die Analysen ergeben, dass alle drei betrachteten Typen von Reformmöglichkeitendas Investitionsvolumen steigern und – mit etwas zeitlicher Verzögerung – zuhöherer Beschäftigung, höherem Lohnniveau und niedrigerer Arbeitslosenquoteführen würden. In der Folge würde in jedem der Reformszenarien dasBruttoinlandsprodukt steigen. Außerdem gilt für alle drei Typen von Reformen: Alsdirekter Effekt würden die öffentlichen Einnahmen aus der Körperschaftsteuersinken. Gleichzeitig würden jedoch die positiven Auswirkungen auf Produktion,Investitionen und Beschäftigung indirekt zu einer Steigerung der öffentlichenEinnahmen (vor allem aus anderen Steuern und Abgaben) führen und damit demdirekten Einnahmenrückgang entgegenwirken.

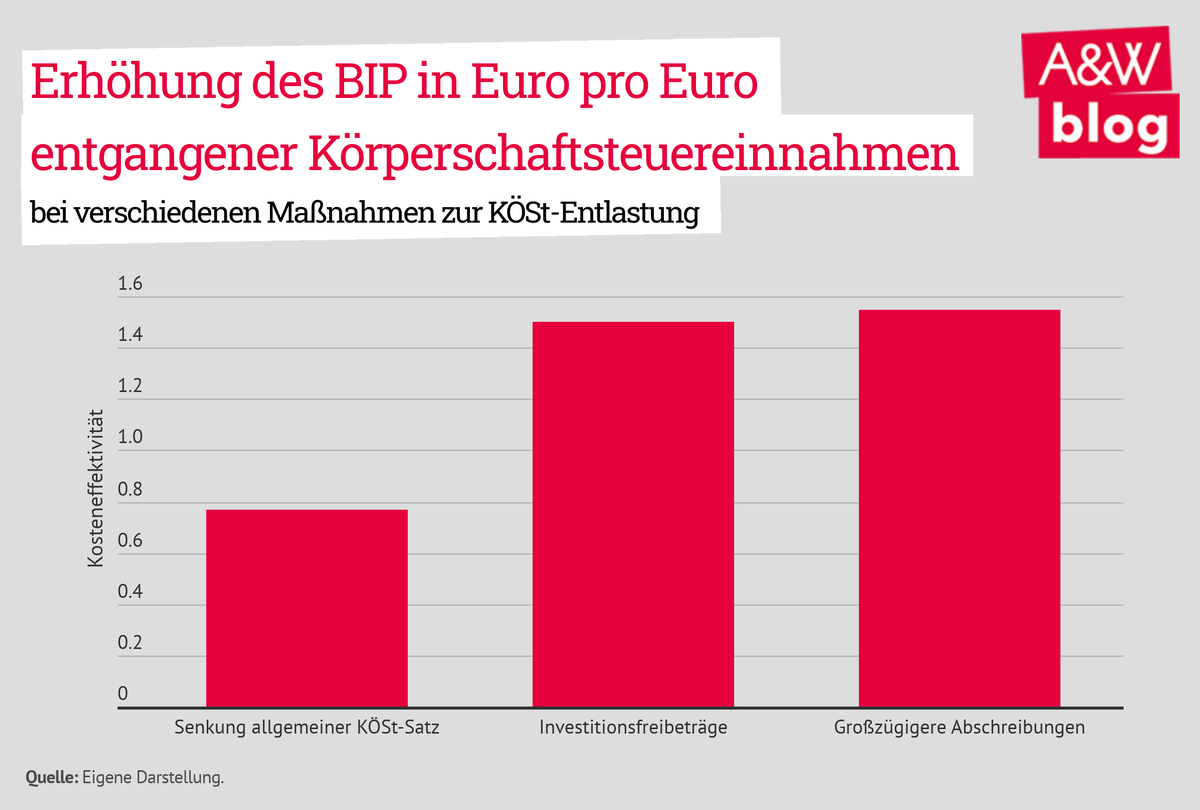

Was die verschiedenen Reformmöglichkeiten allerdings drastisch unterscheidet,ist ihre Kosteneffektivität. Als Maß für die Kosteneffektivität einer Reformeignet sich zum Beispiel die Steigerung des Bruttoinlandsprodukts pro Euroentgangener Körperschaftsteuereinnahmen. Im Fall der Senkung des allgemeinenKÖSt-Satzes würde das Bruttoinlandsprodukt langfristig um 0,77 Euro pro Euroentgangener Körperschaftsteuereinnahmen steigen. In den Fällen der Einführungvon Investitionsfreibeträgen oder der großzügigeren Abschreibungsbestimmungenfür Anlageinvestitionen würde dieser Wert langfristig zwischen 1,50 und 1,55Euro pro Euro entgangener Körperschaftsteuereinnahmen liegen. Entlastungen inder Körperschaftsbesteuerung, die direkt auf die Förderung vonUnternehmensinvestitionen abzielen, wären also etwa zweimal so kosteneffektivwie eine Senkung des allgemeinen KÖSt-Satzes.

Kosteneffektivere Steuerentlastungen als Senkung des KÖSt-Satzes vorhanden

Beim Vergleich der Nettokosten der verschiedenen Reformmöglichkeiten,die die indirekten Effekte auf Steuereinnahmen berücksichtigen, ergibt sichqualitativ das gleiche Bild. Aufgrund der getroffenen Annahmen für dieSimulationen eignet sich das bereits zitierte Bruttomaß der Kosteneffektivitätjedoch wesentlich besser für den quantitativen Vergleich.

Will die Bundesregierung die angedachte Senkung der effektiven Körperschaftsteuerbelastung möglichst kosteneffektiv erreichen, sollte sie daher auch Reforminstrumente wie Investitionsfreibeträge und großzügigere Abschreibungsbestimmungen und nicht nur die Senkung des allgemeinen KÖSt-Satzes in Betracht ziehen.