Das Regierungsprogramm der neuen türkis-grünen Bundesregierung liegt auf dem Tisch. Die steuerpolitischen Pläne wurden mit Spannung erwartet, aber schnell wird klar: Viel Neues gibt es nicht, die steuerpolitischen Pläne der gescheiterten türkis-blauen Regierung sollen in vielen Bereichen fast 1 zu 1 weiterverfolgt werden. Das reicht von der Senkung der Körperschaftsteuer von 25 Prozent auf 21 Prozent und anderen Unternehmenszuckerln bis zur ebenfalls schon bekannten Reform des Lohn- und Einkommensteuertarifes. Dazu kommen viele Fragen im Klimabereich. Aber wie vertragen sich diese Vorhaben mit den internationalen Empfehlungen und was bedeuten sie für ArbeitnehmerInnen?

DieSchieflage im österreichischen Steuersystem

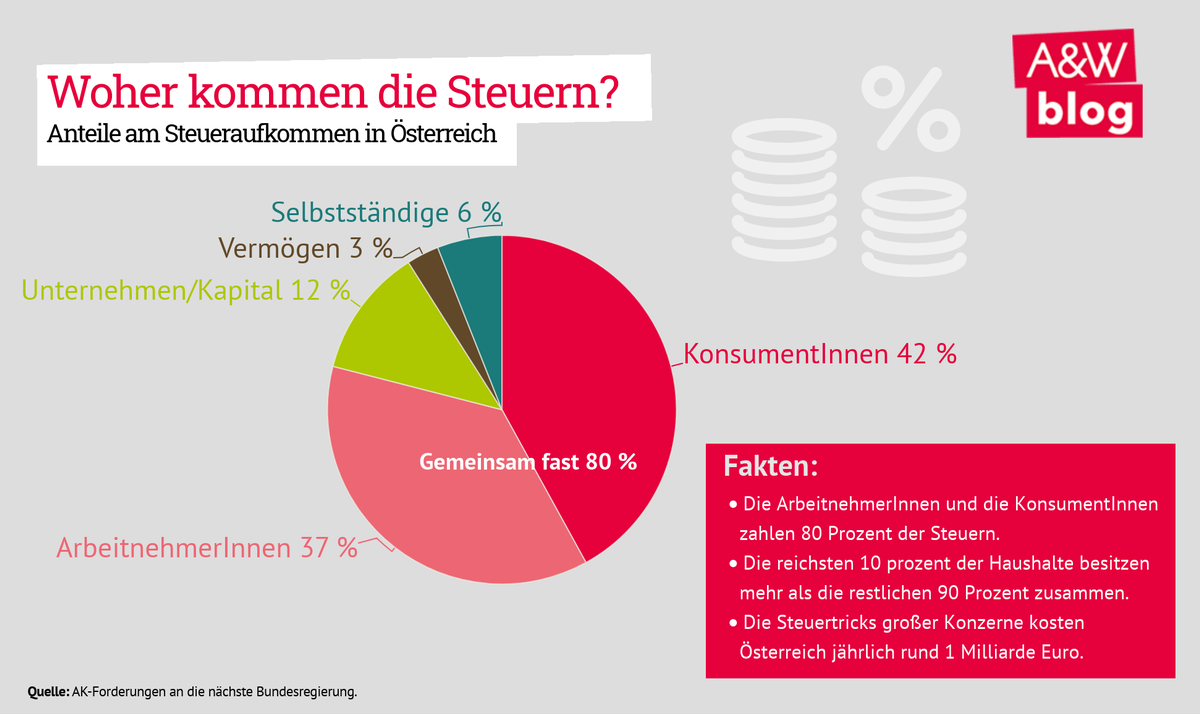

Das österreichische Steuersystem ist schon heute ungerecht. ArbeitnehmerInnen und KonsumentInnen schultern aktuell rund 80 Prozent des gesamten Steueraufkommens. Multinationale Konzerne zahlen trotz Rekordgewinnen wenig Körperschaftsteuer, und Vermögende zahlen für immer größere Vermögen überhaupt lächerlich geringe Steuerbeiträge.

Durch die Reformvorhaben soll dieses Ungleichgewicht nun noch weiter verschärft werden. Schon die türkis-blauen Steuerpläne wären den ArbeitnehmerInnen (selbst unter Berücksichtigung des Familienbonus) nur zu rund 65 Prozent zugutegekommen, während auf die Unternehmen rund 35 Prozent des gesamten Entlastungsvolumens entfallen wären. Diese Ungerechtigkeit wird in den Plänen der aktuellen Regierung fortgeschrieben und sogar noch einmal mit zusätzlichen kapitalseitigen Begünstigungen zulasten der ArbeitnehmerInnen weiter verschärft.

Die Reformvorschlägeim Detail

WelcheMaßnahmen sollen tatsächlich umgesetzt werden? In Teilbereichen gibt es bereitsrelativ konkrete Pläne, so etwa im Bereich des Lohn- und Einkommensteuertarifesoder der Senkung der Körperschaftsteuer. In anderen Bereichen gibt es nurWillensbekundungen, und es bleiben sehr viele Fragen offen, die im Detailentscheidend sein können für die Beurteilung von Verteilungseffekten. Wirbeginnen mit den konkreteren Dingen.

Lohnsteuersenkungist klar zu befürworten, Zeitpunkt teilweise offen

DieTarifsenkung soll entsprechend den Plänen der türkis-blauen Vorgängerregierung realisiertwerden und die ersten drei Tarifstufen des aktuellen Lohn- undEinkommensteuertarifs umfassen.

Die Lohnsteuerreform ist für die ArbeitnehmerInnen als Abgeltung der kalten Progression der vergangenen Jahre zu sehen und dringend erforderlich. Sie entspricht einem Entlastungsvolumen von 3,9 Mrd. pro Jahr, wovon ca. 400 Mio. den Selbstständigen zuzurechnen sind. Unklar bleibt vorerst der genaue Zeitplan der Tarifreform. Fix scheint derzeit nur, dass der Eingangssteuersatz im Jahr 2021 abgesenkt werden soll. Für die Senkung der beiden übrigen Tarifstufen gibt es noch keinen Zeitplan. Die Veröffentlichung eines solchen ist im Zuge der laufenden Regierungsklausur zu erwarten. Eine rasche und vollständige Umsetzung der Tarifreform ist wichtig, weil sonst das geplante Volumen nicht einmal ausreichen wird, um den ArbeitnehmerInnen die angefallene kalte Progression abzugelten. Mit jedem weiteren Jahr Verzögerung steigt die kalte Progression um weitere rund 400 Millionen Euro.

Die Senkungdes Eingangssteuersatzes von aktuell 25 Prozent auf 20 Prozent bedeutet imEinzelfall eine jährliche Steuerentlastung von bis zu 350 Euro, die ab einemBruttomonatsgehalt von knapp über 1.800 Euro erreicht wird.

Für Einkommen ab einer Million Euro wurde in der Steuerreform 2016 ein befristeter Steuersatz von 55 Prozent eingeführt, der eigentlich mit Ende 2020 wieder ausläuft. Im Regierungsprogramm selbst findet sich kein Hinweis, dass dieser Spitzensteuersatz beibehalten werden soll. Aber nachdem das drohende Ende dieses Steuersatzes insbesondere von ArbeitnehmerInnenseite kritisiert wurde, haben sich aktuell sowohl der Finanzminister als auch der Bundeskanzler für eine Verlängerung ausgesprochen. Es bleibt abzuwarten, inwieweit diese Ankündigung auch tatsächlich umgesetzt wird. Wichtig wäre es, denn hier geht es um etwa 50 Millionen zusätzlich für weniger als 400 Einkommensmillionäre!

Senkung vonGewinnsteuer kostet viel und bringt wenig

Dass neben der angekündigten Reform des Lohn- und Einkommensteuertarifs auch der Körperschaftsteuersatz (KÖSt) von 25 Prozent auf 21 Prozent gesenkt werden soll, ist in keiner Weise nachvollziehbar. Während den ArbeitnehmerInnen durch eine Lohnsteuersenkung de facto nur die kalte Progression „zurückgegeben“ wird, wirkt die KÖSt-Senkung nachhaltig. Denn in der KÖSt gibt es wegen des einheitlichen (proportionalen) Steuersatzes keine kalte Progression. Damit kann auch nichts zurückgegeben werden.

Hinzu kommt: Die Senkung des KÖSt-Satzes schafft keine nenneswerten Investitionsanreize, und die Entlastung fließt zu 80 Prozent den gewinnstärksten 5 Prozent der Unternehmen zu. Mit einem Volumen von 1,6 Mrd. Euro pro Jahr handelt es sich also um ein erhebliches Geschenk an Großbetriebe, ohne jegliche Investitionsbindung. Eine aktuelle Studie des IHS zeigt deutlich, dass eine allgemeine Senkung des KÖSt-Satzes die geringsten Wachstumsimpulse bringt.

Auch der internationale Vergleich zeigt, dass es keinen Handlungsbedarf bei der KÖSt gibt: Steuern auf Unternehmenserträge machen in Österreich schon jetzt nur 2,4 Prozent des BIP aus; in den EU-28 immerhin 2,7 Prozent. Und der Durchschnittssteuersatz auf Unternehmenseinkünfte (sogenannter impliziter Steuersatz) beträgt 2017 (letztverfügbares Jahr) in Österreich laut EU-Kommission 17,2 Prozent. Damit liegt Österreich auf Rang 12 von 26 Mitgliedsländern (zwei Mitgliedsstaaten weisen keine Werte aus). Die Werte rangieren zwischen 36,4 Prozent in Frankreich und 5,7 Prozent in Litauen. Besonders problematisch ist zudem, dass eine Senkung der Gewinnsteuer den internationalen Gewinnsteuerwettlauf nach unten weiter befeuert.

ZusätzlicheSteuergeschenke für Kapitalerträge

Neben diesemohnedies erheblichen Steuergeschenk für Unternehmen sind im neuenRegierungsprogramm zwei weitere besondere Härten im Bereich der Kapitalertragsteuerenthalten. Beide Reformpläne sind neu und damit als Verschärfung gegenüber demtürkis-blauen Regierungsprogramm zu sehen. Einerseits sollen ökologische undethische Investitionen von der Kapitalertragsteuer (KESt) befreit werden.Andererseits soll die Wertpapierzuwachssteuer de facto abgeschafft werden.

Bei der KeSt-Befreiung von ökologischen bzw. ethischen Investitionen droht die Gefahr, dass damit Türen für Umgehungen und Mitnahmeeffekte geöffnet werden und letztlich die Steuerbeiträge von Kapital noch weiter sinken. Völlig offen ist, wie „ökologische und ethische“ Investitionen abgegrenzt werden sollen. Mitunter ist mit erheblichen Steuerausfällen zu rechnen, deren genaues Ausmaß sich erst beurteilen lässt, wenn bekannt ist, wie hier abgegrenzt werden soll. Klar ist: Zertifizierte Papiere sind kein Nischenprodukt mehr. Allein der Blick auf Fonds verdeutlicht, dass der Anteil der Nachhaltigkeitsfonds am Gesamtmarkt bereits ein Zehntel ausmacht.

Bei der „Wiedereinführung der Spekulationsfrist für Veräußerungsgewinne“ handelt es sich de facto um eine Abschaffung der Wertpapierzuwachssteuer und damit um ein weiteres millionenschweres Steuergeschenk für die Reichsten. Es ist ein Steuerausfall von bis zu 300 Mio. Euro pro Jahr zu befürchten. Die Entlastung wird dabei zu 80 bis 90 Prozent den reichsten 10 Prozent der Haushalte zugutekommen. Hinzu kommt: Die intendierte Umschichtung vom Sparbuch zum Aktiendepot ist mehr als unwahrscheinlich: Die Abschaffung der Spekulationsfrist im Jahr 2012 blieb auch ohne Effekt auf das Sparverhalten. Warum soll es heute anders sein? 14,6 Prozent aller Haushalte hielten 2010 (erste HFCS-Befragungswelle) entweder Fonds, Anleihen oder Aktien. 2014 (zweite Welle) blieb die Zahl – trotz besagter Verschärfungen in der Besteuerung von Wertzuwächsen – relativ konstant (15,2 Prozent). Ein Einbruch in den Partizipationsraten blieb jedenfalls aus. Der zitierte „kleine Sparer“ hat so gut wie keine Wertpapiere: In der vermögensarmen unteren Hälfte der Haushalte gibt es Partizipationsraten von 5,1 (2010) bzw. 7 Prozent (2014) – vorwiegend aus Fonds. Ebenfalls ein leichter Anstieg trotz der Verschärfung im Jahr 2012. Höhere Partizipationsraten bei Wertpapieren (> 1/3) gibt es erst bei den reichsten 20 Prozent der Haushalte, aber selbst da gab es keine Reaktionen.

Warum derartige Kapitalerträge beispielsweise gegenüber der Besteuerung von Löhnen und Gehältern bevorzugt werden sollen, ist sachlich nicht nachvollziehbar, auch weil diese Einkünfte schon bisher nicht progressiv besteuert werden, sondern mit dem festen Satz von 27,5 Prozent bereits begünstigt behandelt werden. Eine zusätzliche Begünstigung von Wertpapieren, egal in welcher Form, verschärft die ohnehin bestehende Schieflage im Steuersystem.

Viele weitereSteuererleichterungen für Unternehmen, Landwirte und Vermögende

Neben diesen drei Punkten, die insgesamt bereits ein Entlastungsvolumen von etwa 6 Milliarden Euro jährlich ausmachen werden, gibt es noch ein Bündel von weiteren Maßnahmen, die umgesetzt werden sollen. Auch hier zeigt sich die starke Orientierung an den Interessen der Unternehmen und KapitaleignerInnen.

- Ausweitung Gewinnfreibetrag

- Einführung eines Gewinnrücktrages für Einnahmen-und-Ausgaben-Rechner

- Streichung Schaumweinsteuer

- Steuerfreie Mitarbeitergewinnbeteiligung

- Steuerliche Absetzbarkeit von Risikokapitalinvestments

- Abschaffung Mindest-KÖSt

- Zahlreiche Erleichterungen für die Land- und Forstwirtschaft

- Weitere Anhebung der Abschreibungsgrenze für geringwertige Wirtschaftsgüter

Von den allermeisten dieser Maßnahmen profitieren ArbeitnehmerInnen wenig bis gar nicht. Die Ausweitung des Gewinnfreibetrages (bis zu einem Gewinn von 100.000 Euro soll das Investitionserfordernis fallen) und die Einführung eines Gewinnrücktrages ist nur für Unternehmer von Bedeutung. Die steuerfreie Gewinnbeteiligung klingt auf den ersten Blick zwar erfreulich, birgt aber letztendlich viele versteckte Risiken für ArbeitnehmerInnen. Es muss erwähnt werden, dass viele Beschäftigte gar nicht in den Genuss kommen können, weil sie nicht in gewinnorientierten Unternehmen arbeiten (Gesundheits- und Sozialbereich, öffentlicher Dienst, …). Die steuerliche Absetzbarkeit von Investitionen ist ebenfalls problematisch. Will man Unternehmensgründungen fördern, sind direkte Unternehmensförderungen jedenfalls sinnvoller als Steuergeschenke für reiche Investoren.

Reform beiFamilienbonus und Kindermehrbetrag wenig treffsicher

DerFamilienbonus soll bereits ein Jahr nach seiner Einführung von 1.500 Euro auf1.750 Euro jährlich erhöht werden und der Kindermehrbetrag fürGeringverdienerInnen von 250 Euro auf 350 Euro erhöht und ausgeweitet werden.Das ist grundsätzlich positiv, sozial treffsicherer wäre es allerdings, dieFamilienbeihilfe entsprechend zu erhöhen. Die Kosten dafür betragen rund 260Mio. Euro jährlich.

Ein großes ökologisches Fragezeichen

Neben diesen mehr oder weniger konkreten Maßnahmen enthält das Regierungsprogramm noch eine Anzahl an steuerpolitischen Maßnahmen zur „Ökologisierung“. Die allermeisten sind noch so unkonkret, dass sie nur schwer beurteilt werden können. Insbesondere die Ausgestaltung der „Herstellung von Kostenwahrheit bei den CO2-Emissionen“ wurde in eine Arbeitsgruppe verlagert und die Umsetzung auf 2022 verschoben. Ausgenommen von zusätzlichen und damit fairen Beiträgen wurden jedoch bereits vorweg all jene Unternehmen, die dem EU-Emissionshandel unterliegen – und damit im Wesentlichen die gesamte Schwerindustrie und Energiewirtschaft. Das, obwohl der Emissionshandel aufgrund des momentan niedrigen Zertifikatspreises (25 Euro/Tonne) kaum einen Lenkungseffekt entfaltet und die Schwerindustrie über Gratiszuteilungen rund 90 Prozent ihrer Emissionen gratis ausstoßen darf.

Jedenfalls bleibt anzumerken, dass die vielgeforderte CO2-Bepreisung kein Allheilmittel ist und Ökosteuern nur als Teil eines umfassenden, sozial gerechten Klimaschutzpakets zielführend sind. Teil dessen müssen vor allem öffentliche Investitionen und ordnungspolitische Maßnahmen sein. Bei steuerlichen Ökologisierungsmaßnahmen sind Lenkungs- und Verteilungseffekte zentral. Kleine und mittlere Einkommen dürfen nicht zusätzlich belastet werden. Das wird angesichts der grundsätzlich regressiven Wirkung von CO2-Steuern zumindest schwierig. Jedenfalls müssen, um Lenkungseffekte erzielen zu können, vorerst ökologische Alternativen vorliegen.

Zumindest ein bisschen konkreter sind einige der Ökologisierungsmaßnahmen, welche bereits in einem ersten Reformschritt umgesetzt werden sollen. Dazu zählen beispielsweise die Ökologisierung der Pendlerpauschale, die Vereinheitlichung der Flugticketabgabe auf 12 Euro pro Flugticket, die Ökologisierung der Normverbrauchsabgabe (NoVA), die Ökologisierung des Dienstwagenprivilegs für neue Dienstwägen oder der „Kampf gegen den Tanktourismus“. Aber auch bei diesen Maßnahmen wird vieles von der tatsächlichen Ausgestaltung abhängen.

So ist etwa im Bereich der Pendlerpauschale, wo eine Ökologisierung durchaus sinnvoll sein kann, keineswegs gesichert, ob positive Anreize für ökologisches Verhalten gesetzt werden sollen. Eine Kürzung oder gar Abschaffung dieses Werbungskostenabzugs wäre jedoch sehr wahrscheinlich ein verfassungswidriger Eingriff in das objektive Nettoprinzip der Einkommensbesteuerung. Wünschenswert wäre eine Gesamtreform der Pendlerpauschale, die unter anderem auch eine Umwandlung des bestehenden Freibetrags in einen kilometerabhängigen Absetzbetrag beinhaltet. Ob es dazu kommt, ist offen. Bei anderen Maßnahmen, wie der Ökologisierung der NoVA und des Dienstwagenprivilegs, stehen ebenfalls Mehrbelastungen für KonsumentInnen und ArbeitnehmerInnen im Raum.

Jedenfallspositiv ist das Bekenntnis, sich auf internationaler bzw. europäischer Ebenefür CO2-Zölle und die Besteuerung von Kerosin und Schiffsdieseleinzusetzen. Auch die Senkung der Energieabgabe auf Bahnstrom ist zubefürworten, obgleich eine gänzliche Abschaffung noch besser gewesen wäre.

Fazit: “Wer zahlt die Party?”

Das vehemente Festhalten an der Senkung der Steuer- und Abgabenquote als wichtiges Ziel für die kommende Legislaturperiode ist problematisch, denn das Problem in Österreich ist nicht die Höhe der Abgabenquote, sondern die Steuerstruktur. Arbeit wird sehr hoch besteuert, während multinationale Konzerne und Vermögende niedrig besteuert werden. Durch die zusätzlichen Pläne der neuen Regierung wird diese Schieflage weiter verstärkt anstatt gemildert. Die ursprünglich angekündigte Erhöhung des Werbungskostenpauschales für ArbeitnehmerInnen von 132 Euro auf 300 Euro wird von der neuen Regierung offenbar nicht weiter verfolgt. Stattdessen soll es eine Befreiung von der Kapitalertragsteuer für ökologische bzw. ethische Investitionen geben, steuerliche Begünstigungen für Investitionen in Risikokapital sollen überlegt werden, und die Wiedereinführung der Spekulationsfrist für Kursgewinne bei Kapitalanlagen steht ebenfalls bevor. Dies sind alles Maßnahmen, die Selbstständigen, UnternehmerInnen und Vermögenden zugutekommen, von denen die breite Masse der ArbeitnehmerInnen allerdings nicht profitiert.

Maßnahmen zur Bekämpfung der Steuervermeidungsstrategien der multinationalen Konzerne und zur Eindämmung der Steuerflucht können nur auf internationaler Ebene wirkungsvoll gesetzt werden. Die Regierung kündigt zwar an, sich dafür einsetzen zu wollen, es fehlt allerdings ein klares Bekenntnis zu einem Mindeststeuersatz bei der Körperschaftsteuer auf internationaler Ebene, und es ist zu befürchten, dass es bei einem Lippenbekenntnis bleibt. Zur ernsthaften Betrugsbekämpfung ist es auch notwendig, die Finanzverwaltung personell entsprechend auszustatten. Pläne dazu finden sich im Regierungsprogramm leider keine.

DieAnkündigung, die kalte Progression bekämpfen zu wollen, ist grundsätzlichpositiv, aber wie bei vielen anderen Punkten im Regierungsprogramm fehlen auchhier die konkreten Maßnahmen.

Auch im Bereich der Ökologisierung ist vieles unklar. Sehr klar ist hingegen, dass ein anderes zentrales Thema überhaupt nicht angesprochen wurde. Obwohl die Vermögen in Österreich sehr ungleich verteilt sind, wird der mögliche Ausbau der vermögensabhängigen Abgaben überhaupt nicht thematisiert. Und das, obwohl die Vermögenssteuern in Österreich schon bisher lediglich 1,3 Prozent zum gesamten Steuer- und Abgabenaufkommen beitragen, der Durchschnitt in den OECD-Ländern jedoch beträgt immerhin 5,7 Prozent. Eine Steuerstruktur mit zu hohen Abgaben auf Arbeit und zu niedrigen auf Vermögen ist nicht nur aus Verteilungs- und Gerechtigkeitsüberlegungen problematisch, sondern auch wachstums- und beschäftigungspolitisch schädlich. Das führt – neben anderen – mittlerweile sogar die EU in ihrem Länderbericht für Österreich an, in dem die Empfehlung ausgesprochen wird, die vermögensabhängigen Abgaben zugunsten der Abgabenbelastung des Faktors Arbeit auszubauen und so zu einer wachstums- und beschäftigungsfreundlicheren Steuerstruktur in Österreich zu kommen. Ein Ausbau der vermögensabhängigen Abgaben in Richtung OECD-Durchschnitt würde für ArbeitnehmerInnen ein zusätzliches Entlastungspotenzial von fast 6 Milliarden Euro jährlich bedeuten.

Das Regierungsprogramm hält sich auch bedeckt, wie die Steuerentlastungen und die notwendigen Zukunftsinvestitionen finanziert werden sollen, ohne dass es zu Leistungseinschränkungen kommt. Unter Berücksichtigung der wesentlichsten bekannten Punkte aus dem Regierungsprogramm ergibt sich jedenfalls ein Finanzierungsbedarf von zumindest 4,4 Milliarden Euro – trotz einer hevorragenden finanziellen Ausgangslage für die Bundesregierung. AK-Präsidentin Renate Anderl drückt es so aus: “Wer zahlt die Party?”