Die Bundesregierung hat ihre Pläne für die Steuerreform präsentiert. Auch wenn bis dato nur wenige Details vorliegen und die Regierung bestrebt ist, darauf hinzuweisen, dass sie nur kleine und mittlere Einkommen entlasten will, ist eines schon absehbar: Unternehmen werden sehr stark von der Steuerreform profitieren.

Der Fahrplan für die Steuerreform steht. Die Diskussion darüber dreht sich vor allem um die Höhe der Steuersenkung. Was dabei jedoch vergessen wird, ist ihre Verteilung.

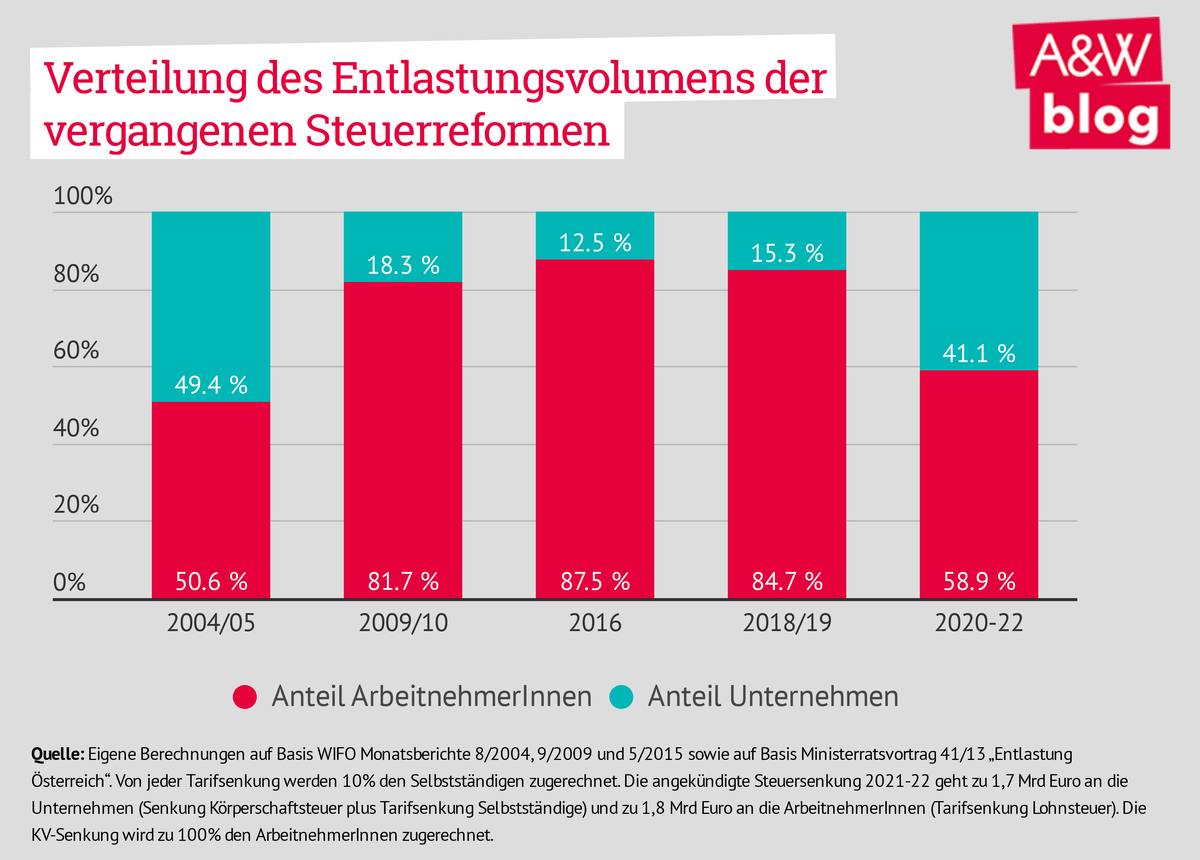

80 Prozent der Steuern in Österreich kommen von den ArbeitnehmerInnen und PensionistInnen. AK und ÖGB haben daher klargestellt, dass eine Steuerreform auch daran zu messen ist, ob 80 Prozent der Steuersenkung dieser Gruppe zugutekommt. Eine Vorgabe, die die meisten Steuerreformen der Vergangenheit erfüllt haben. Gut 80 Prozent bekamen die ArbeitnehmerInnen und PensionistInnen, 15 bis 20 Prozent die Unternehmen. Große Abweichungen gab es eigentlich nur zweimal: Das erste Mal 2004/05 im Zuge der Steuerreform Schüssel/Grasser, bei der die Unternehmen fast 50 Prozent der Entlastung für sich verbuchen konnten. Das zweite Mal jetzt, wo die Unternehmen voraussichtlich gut 40 Prozent der Entlastung bekommen werden (siehe folgende Abbildung).

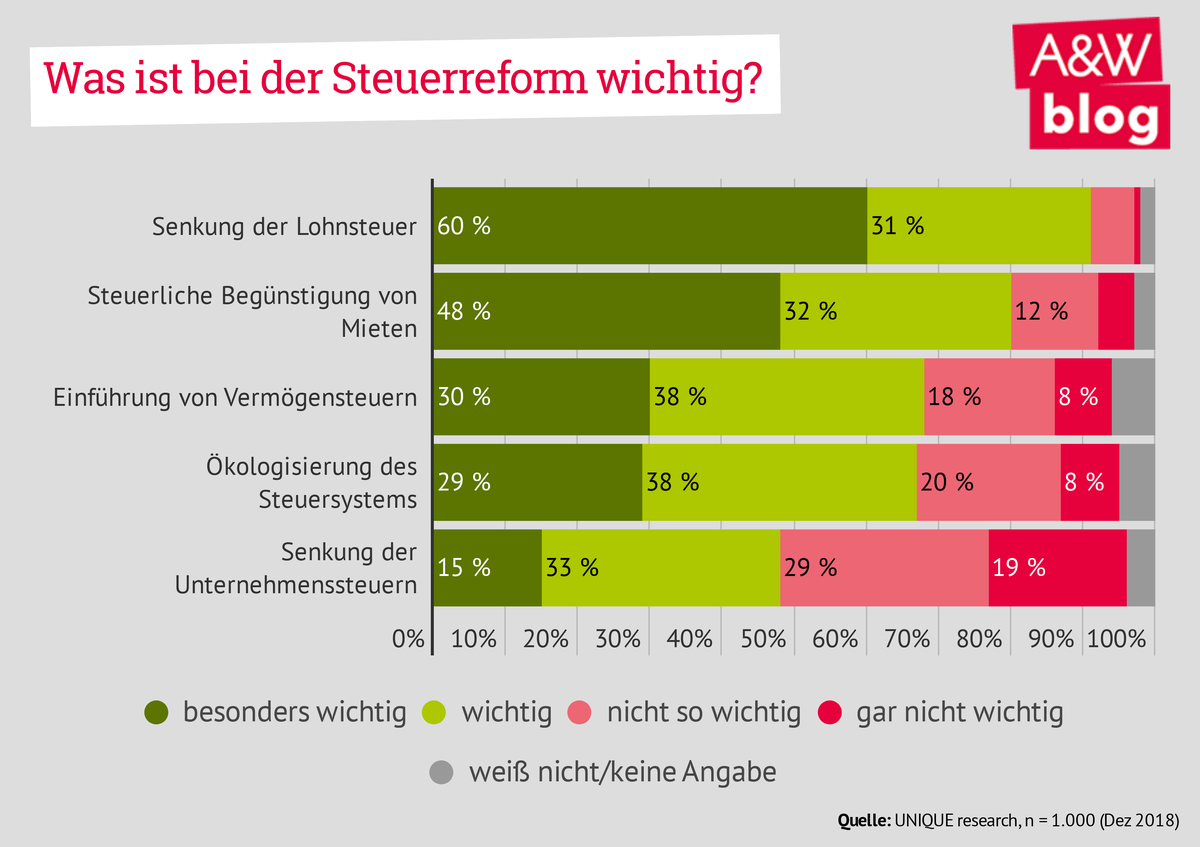

Der Grund für die überproportionale Unternehmenssteuersenkung ist – damals wie heute – die Senkung der Körperschaftsteuer für Kapitalgesellschaften, wie z. B. Aktiengesellschaften oder GmbHs. Unter Schüssel wurde sie von 34 auf 25 Prozent reduziert. Jetzt soll sie von 25 Prozent Richtung 20 Prozent sinken. Die Regierung will hier € 1,5 Mrd. investieren. Es ist aber gut möglich, dass die Kosten noch deutlich höher liegen werden. Doch nicht nur die hohen Kosten sprechen gegen eine Senkung der Körperschaftsteuer: Erstens: Es profitieren vor allem große Unternehmensgruppen und Konzerne. Rund 80 Prozent der Körperschaftsteuer kommt von den gewinnstärksten 5 Prozent der Kapitalgesellschaften, sie werden auch 80 Prozent der Steuersenkung bekommen. Die Masse der Klein- und Mittelbetriebe hat wenig bis nichts von der Senkung der Körperschaftsteuer, zumal die meisten von ihnen als Personengesellschaften geführt sind und daher nicht körperschaftsteuer-, sondern einkommensteuerpflichtig sind. Zweitens kostet die Senkung der Körperschaftsteuer viel, bringt aber wenig. Eine Studie des Instituts für Höhere Studien (IHS) zeigt, dass die Senkung der Körperschaftsteuer kaum Wachstumseffekte hat und für die SteuerzahlerInnen letztlich ein Verlustgeschäft ist. Und drittens ist die Reduktion der Körperschaftsteuer im Gegensatz zur Lohn- und Einkommensteuer dauerhaft wirksam. Während die Steuersenkung für die ArbeitnehmerInnen und PensionistInnen durch die kalte Progression mit der Zeit wieder „aufgefressen“ wird, bleibt jene für die Kapitalgesellschaften dauerhaft bestehen. Aus Umfragen, aber auch aus dem persönlichen Austausch mit den Mitgliedern wissen wir, dass die Menschen andere Schwerpunkte setzen als die Regierung. Ihnen geht es vor allem um eine Entlastung bei den Arbeitseinkommen durch die Senkung der Lohnsteuer und um eine Senkung der Wohnkosten (siehe folgende Abbildung).

Die kalte Progression seit der vergangenen Steuerreform wird je nach Rechenart 2 bis 3 Mrd. Euro betragen. Ein Ausgleich dieser kalten Progression ist das Mindeste, was sich die ArbeitnehmerInnen verdient haben. Nach derzeitigem Stand stellt die Bundesregierung dafür 2 Mrd. Euro zur Verfügung. Auch wenn die Details der Tarifsenkung noch offen sind, ist zu befürchten, dass bei vielen Steuerpflichtigen nicht einmal die kalte Progression abgegolten wird. Von einer echten Steuersenkung ganz zu schweigen. Auch das Argument, dass der bereits eingeführte Familienbonus eine Steuersenkung ist, greift hier nicht. Schließlich stellt dieser eine Familienleistung dar, von der ArbeitnehmerInnen und PensionistInnen ohne unterhaltspflichtige Kinder nichts haben. Bei den Wohnkosten wiederum ist überhaupt nichts geplant. In den vergangenen zehn Jahren sind die Immobilienpreise und Mieten deutlich stärker als die Inflation und Arbeitseinkommen gestiegen. Die Wohnkosten sind für viele Familien zu einer echten Belastung geworden. Die AK hat dazu einen 5-Punkte-Plan präsentiert, der unter anderem ein neues Mietrecht, ein Ende der Befristungen und mehr Neubauten vorsieht. Als kurzfristige Entlastung im Rahmen der Steuerreform hat AK-Präsidentin Renate Anderl einen Wohnbonus vorgeschlagen. Damit könnten Wohnkosten von der Lohn- und Einkommensteuer abgesetzt werden und zu einer Steuerentlastung von bis zu 500 Euro führen. Die Maßnahme entlastet treffsicher jene Gruppen, die am meisten von den hohen Wohnkosten betroffen sind: die MieterInnen sowie die EigenheimbesitzerInnen mit laufenden Kreditverpflichtungen. Die erste Phase der Steuerreform soll eine Senkung der Sozialversicherungsbeiträge für GeringverdienerInnen in Höhe von 700 Mio. Euro sein. Das hört sich gut an, könnte sich aber als schlechter Deal für die ArbeitnehmerInnen erweisen. Den Sozialversicherungsbeiträgen stehen nämlich die Leistungen der Träger gegenüber. Wenn jetzt die Beiträge für die Krankenversicherung gekürzt werden, dann steht weniger Geld für die Gesundheitsversorgung der Bevölkerung zur Verfügung. Am Ende könnten sich die Steuerpflichtigen diese Entlastung durch Leistungskürzungen, Selbstbehalte oder Ähnliches selbst bezahlen. Die Bundesregierung hat zwar versprochen, die Beitragsausfälle aus dem Bundesbudget zu kompensieren, allerdings ist hier Zweifel angebracht: Das monatelange Ringen um das AMS-Budget etwa zeigt, welche negativen Folgen reduzierte Beiträge haben können. Klüger wäre eine Anhebung der Negativsteuer, z. B. auf 600 Euro. Sie brächte eine Entlastung für GeringverdienerInnen, ohne die Finanzierungsgrundlage der Gesundheitsversorgung anzugreifen. Eine fortschrittliche Steuerpolitik muss die Bedeutung der Steuern und Abgaben für die Finanzierung der öffentlichen Leistungen in den Mittelpunkt rücken. Ohne Steuern und Abgaben gibt es keine öffentlichen Schulen, keine Pension und keine Straßen. Den vielgerühmten schlanken Staat können sich am Ende nur die Reichen leisten. Statt einer Diskussion über die Höhe der Abgabenquote ist eine Diskussion über die Steuerstruktur zu führen. Alle ExpertInnen empfehlen uns hier Reformen. Arbeit sollte weniger besteuert werden, leistungslose Vermögen und der Verbrauch fossiler Energieträger dagegen stärker. Die Steuerreform der Bundesregierung setzt hier überhaupt keine Akzente. Im Gegenteil, mit der ökonomisch völlig sinnbefreiten Diskussion über die Höhe der Abgabenquote verstellt sie den Blick auf die für Österreich wesentlichen Zukunftsfragen.

Eine Senkung der Körperschaftsteuer kostet viel, bringt aber wenig

Bevölkerung will Entlastung bei Arbeitseinkommen und Wohnkosten

Senkung der Sozialversicherungsbeiträge für GeringverdienerInnen: ein schlechter Deal?

Reform der Steuerstruktur statt Senkung der Abgabenquote