VerfechterInnen einer strikten Sparpolitik behaupten, der Austeritätskurs in der Eurozone müsse um jeden Preis fortgeführt werden. Nur so könne man „das Vertrauen der Finanzmärkte“ sicherstellen. Die Spirale aus steigenden Staatsschuldenquoten und sinkenden Inflationsraten, die im Euroraum bereits voll im Gang ist, ist jedoch eine Konsequenz aus der Austeritätspolitik, was eine zusätzlich erhöhte Fragilität gegenüber Turbulenzen an den Staatsanleihemärkten mit sich bringt. Die Erfahrungen in der Eurozone seit 2010 zeigen, dass grundlegende wirtschaftspolitische Entscheidungen nicht von den durch Panik und Spekulation getriebenen Bewegungen an den Finanzmärkten bestimmt sein dürfen.

Finanzmärkte: Entwicklung der Zinsen auf langfristige Staatsanleihen

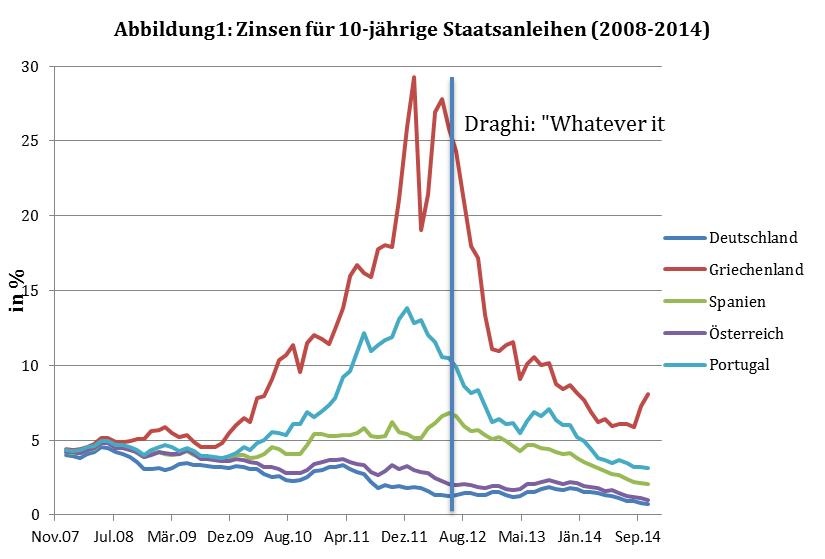

Im Jahr 2010 begannen die Zinsen auf langfristige Staatsanleihen in den Peripherieländern der Eurozone stark anzusteigen, wie Abbildung 1 verdeutlicht. Dies brachte die am stärksten betroffenen Länder in erhebliche Finanzierungsschwierigkeiten, sodass bald ihre Solvenz in Frage stand; Griechenland, Irland und Portugal mussten im Zuge der Jahre 2010/2011 offiziell um Finanzierungshilfe bei EU und IWF ansuchen, auch Spanien konnte seinen Finanzsektor nicht ohne Unterstützungsfinanzierung über Wasser halten. Die ab 2010 forcierte Austeritätspolitik rechtfertigten die wirtschaftspolitischen EntscheidungsträgerInnen regelmäßig damit, dass Sparmaßnahmen notwendig seien, um das „Vertrauen der Finanzmärkte“ zurückzugewinnen.

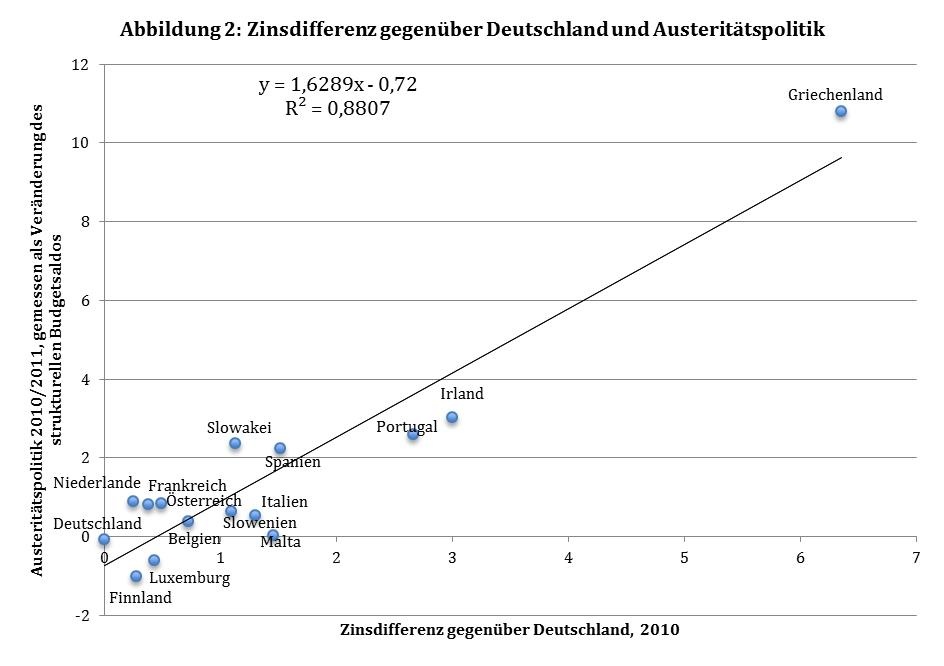

Der Druck der Finanzmärkte auf die einzelnen Eurozonenländer erklärt den Großteil des Ausmaßes der Austeritätspolitik in den Jahren 2010/2011: Wie Abbildung 2 zeigt, war der Budgetkonsolidierungsdruck in jenen Ländern am größten, die sich mit den höchsten Zinsdifferenzen auf zehnjährige Staatsanleihen gegenüber Deutschland konfrontiert sahen. Tatsächlich führte die Austeritätspolitik jedoch nicht, wie von VerfechterInnen eines drastischen Sparkurses ursprünglich behauptet, zu einer anhaltenden Beruhigung an den Finanzmärkten: Bis zur Mitte des Jahres 2012 kämpften sich die PolitikerInnen in der Eurozone von Krisengipfel zu Krisengipfel und setzten immer weitere Austeritätsmaßnahmen durch, ohne dass dies zu einer merklichen Entspannung an den höchst volatilen Finanzmärkten geführt hätte.

Erst als EZB-Präsident Mario Draghi im Juli 2012 in einer mittlerweile berühmten Rede ankündigte, dass die EZB alles in ihrer Macht stehende tun werde, um den Zusammenhalt der Eurozone sicherzustellen, verringerten sich die Risikoaufschläge in den Peripherieländern der Eurozone stark und anhaltend. Dies ging unglücklicherweise jedoch nicht mit sinkenden Staatsschuldenquoten einher, was eigentlich der Fall hätte sein müssen, wenn – wie von einigen VerfechterInnen der Austeritätspolitik behauptet – die Finanzmärkte mit ihrer Preisbildung korrekte Signale über die zugrundeliegenden ökonomischen Fundamentaldaten geben würden.

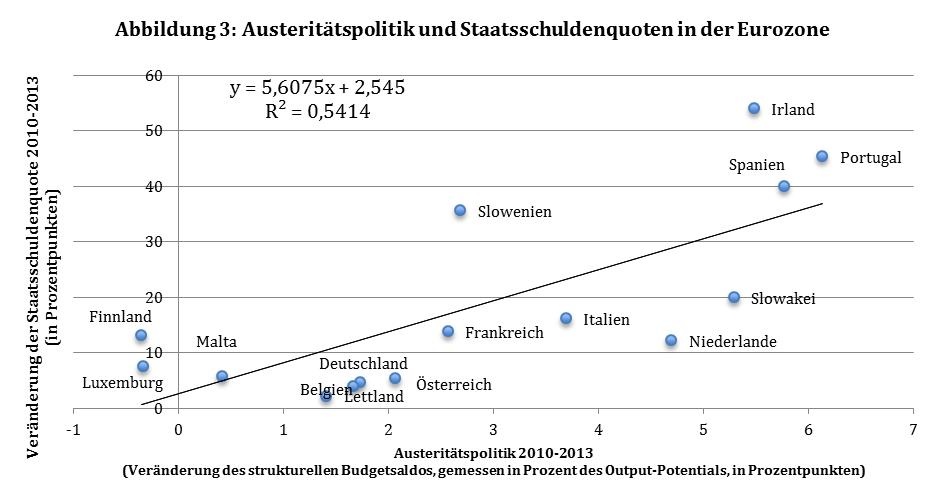

Die fallenden Risikoaufschläge auf langfristige Staatsanleihen bremsten den Anstieg der Staatsschulden jedoch nur geringfügig. Die Verschlechterung der Schuldendynamik war in jenen Ländern am deutlichsten, welche die umfangreichste Sparpolitik forcierten. Betrachtet man den Zusammenhang zwischen dem Ausmaß der Austeritätspolitik zwischen 2010 und 2013 – gemessen als Veränderung des strukturellen Budgetsaldos – und der Veränderung der Staatsschuldenquoten im selben Zeitraum, so ist dieser klar positiv (Abbildung 3). Die Erklärung ist naheliegend: Die Austeritätspolitik führte zu deutlich stärkeren Nachfrage- und Wachstumsrückgängen als EU-Kommission, IWF und andere wirtschaftspolitische Schlüsselinstitutionen erwartet hatten. Da die Staatsschuldenquoten am Bruttoinlandsprodukt gemessen werden, verschlimmerte die mit dem Zurückgewinnen des „Vertrauens der Finanzmärkte“ gerechtfertigte Austeritätspolitik die Verschuldungssituation weiter.

Handlungsmöglichkeiten der Zentralbanken

Die Mitgliedsländer der Eurozone haben keine eigenständige Zentralbank; die Geldpolitik liegt in den Händen der EZB. Damit haben sie auch keine Kontrolle über die Währung, in der sie Staatsanleihen begeben. Die Zentralbank eines Eurozonenlandes kann nicht einfach Geld drucken, um dafür zu sorgen, dass die Zahlungsverpflichtungen des jeweiligen Staates jederzeit erfüllbar sind. Weil die FinanzmarktakteurInnen das wissen, eröffnet sich für sie dadurch die Möglichkeit, auf Zahlungsausfälle einzelner Eurozonenländer zu spekulieren und diese in eine Liquiditätskrise zu treiben, die sich zu einer Insolvenzkrise auswachsen kann. Selbst zahlungsfähige Mitgliedsländer einer Währungsunion können so von den Finanzmärkten in einen Teufelskreislauf getrieben werden: Steigende Risikoaufschläge auf Staatsanleihen ziehen Austeritätsmaßnahmen nach sich, die mit dem Hinweis auf die „alternativlose Beruhigung der Finanzmärkte“ gerechtfertigt werden. Dadurch werden Wachstum und Beschäftigung negativ beeinflusst, wodurch das Budgetdefizit steigt, die Budgetsituation sich weiter verschlechtert, die Risikoaufschläge an den Staatsanleihemärkten neuerlich steigen usw.

Die institutionellen Rahmenbedingungen in der Eurozone bringen mithin eine besondere Fragilität bezüglich der Anfälligkeit für Liquiditätskrisen mit sich, die sich zu einer ernstzunehmenden Insolvenzgefahr für einzelne Länder entwickeln können. Die Entwicklungen auf den Finanzmärkten sind äußerst anfällig für sich selbst verstärkende Stimmungslagen. Die Behauptung, dass die FinanzmarktakteurInnen einfach nur alle vorhandenen Informationen in ihre Preisbildung einbauen und so zu einer „rationalen“ Risikoeinschätzung bezüglich der Tragfähigkeit der Staatsfinanzen einzelner Eurozonenländer kommen, ist vor diesem Hintergrund unhaltbar.

Die jeweils zuständige Zentralbank – in der Eurozone die EZB – hat in Krisenzeiten eine Schlüsselrolle inne: Um Zahlungsausfälle von SchuldnerInnen zu verhindern, deren Insolvenz zu Ansteckungseffekten und dem Zusammenbruch des Finanzsystems führen kann, muss sie als „Lender of Last Resort“ auftreten; das heißt: selbst dann noch Kredite vergeben, Schulden garantieren und Liquidität bereitstellen, wenn keine anderen AkteurInnen mehr dazu bereit sind. Die EZB nahm diese Rolle jedoch in den Jahren 2010 und 2011 nicht hinreichend wahr. So konnten enorm volatile Bewegungen an den Staatsanleihemärkten entstehen; Panik und Spekulation befeuerten Veränderungen der Risikoaufschläge in der Peripherie der Eurozone, die mit ökonomischen Fundamentaldaten nicht erklärbar sind.

Der so entstandene Druck der Finanzmärkte auf die unter den budgetären Folgekosten der Krise – resultierend aus Bankenrettungspaketen, höheren Sozialausgaben aufgrund der steigenden Arbeitslosigkeit und massiven Steuerausfällen – besonders leidenden Eurozonenländer spielte in den letzten Jahren jenen in die Karten, die für umfassende Budgetdefizit- und Staatsausgabenkürzungen eintreten. Erst als Draghi seine viel beachtete „Whatever it takes“-Rede hielt, welche im Sommer 2012 einen erheblichen Teil der bestehenden Zweifel darüber beseitigte, ob die EZB als „Lender of Last Resort“ für strauchelnde Länder einstehen würde, nahm der Druck der Finanzmärkte auf die Peripherieländer der Eurozone ab.

Bis zum heutigen Tag sind die Zinsen auf langfristige Staatsanleihen so weit gefallen, dass sie in den Eurozonenländern sogar auf historischen Tiefständen liegen. Besonders niedrig können sich nicht nur Deutschland und Österreich an den Finanzmärkten finanzieren, wo die Zinsen auf zehnjährige Staatsanleihen bei jeweils weniger als einem Prozent liegen. Auch in Frankreich, das in der wirtschaftspolitischen Debatte derzeit als besonderes Sorgenkind behandelt wird, liegen die Zinsen bei kaum mehr als einem Prozent. In Spanien, wo die Staatsschuldenquote zwischen 2010 und 2013 als Folge der Krise von 54% auf 94% angestiegen ist und in den nächsten Jahren voraussichtlich weiter zunehmen wird, liegt die Rendite auf zehnjährige Staatsanleihen bei rund zwei Prozent.

Dass die Zinsen auf Staatsanleihen trotz steigender Staatsschuldenquoten in fast allen Eurozonenländern äußerst niedrig sind, ist jedoch kein Ausdruck von glaubwürdiger Sparpolitik oder wiedergewonnener Stabilität. Wie sollte davon angesichts weiter steigender Staatsschuldenquoten und einer fragilen wirtschaftlichen Lage die Rede sein? Von zentraler Bedeutung ist, dass der an den Märkten erwartete zukünftige Zinssatz für sichere Anlagen aufgrund der anhaltenden Krise äußerst niedrig ist. AnlegerInnen flüchten unter den Bedingungen einer anhaltenden Krise und großer Unsicherheit in die als am wenigsten unsicher eingeschätzten Veranlagungen; und das drückt die langfristigen Zinsen auf Staatsanleihen in vielen Ländern stark nach unten. Die derzeit vorherrschenden, äußerst niedrigen Zinsen spiegeln somit auch die Tiefe der wirtschaftlichen Misere und die schwachen wirtschaftlichen Zukunftserwartungen in der Eurozone wider; sie als positiven Effekt der Austeritätspolitik darzustellen, ist völlig irreführend, da gerade die verfehlt einseitige Wirtschaftspolitik der letzten Jahre für die anhaltende Krise in der Eurozone verantwortlich ist.

Teufelskreis aus steigender Verschuldung und sinkender Inflation

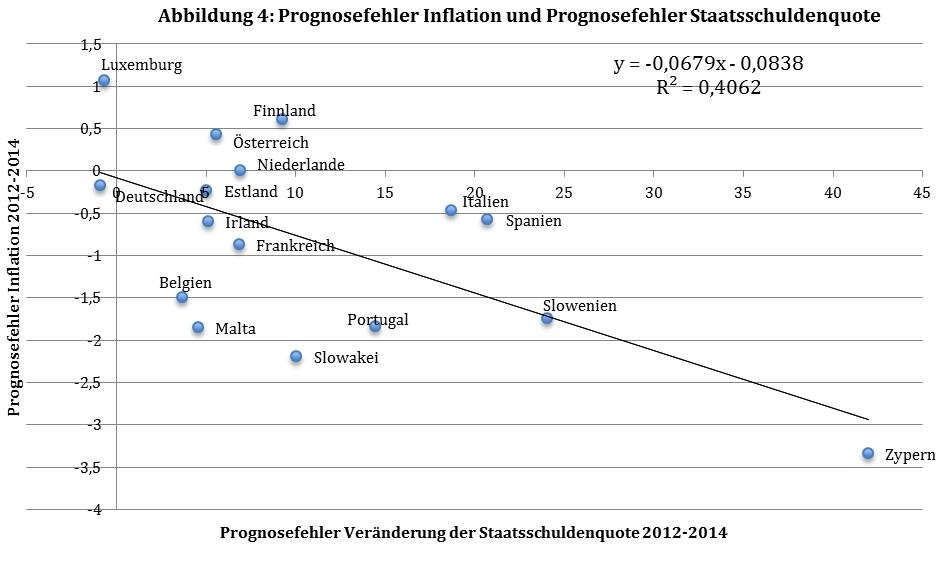

Vergleicht man den Prognosefehler bezüglich der Veränderung der Staatsschuldenquote mit jenem der Inflationsraten, so ergibt sich innerhalb der Eurozone ein (statistisch hoch signifikanter) negativer Zusammenhang. Während die Wirtschaftsprognosen die Staatsschuldenstände also systematisch unterschätzt haben, war eine systematische Überschätzung der Preissteigerung zu beobachten. Anders ausgedrückt: Stärkerer Deflationsdruck ging mit höheren Staatsschuldenquoten einher.

Dies veranschaulicht, dass in der Eurozone bereits eine Spirale aus steigender Verschuldung und fallender Inflation eingesetzt hat. Die Deflationstendenzen in der Eurozone sind nicht zufällig auf die Mitgliedsländer verteilt: Sie stehen in einem engen Zusammenhang mit dem Anstieg der Staatsschuldenquoten; die Austeritätspolitik führte zu einer Schwächung der Nachfrage und anhaltender wirtschaftlicher Unterauslastung, die den Anstieg der Staatsschuldenquoten und den Sinkflug der Inflationsraten befeuert.

Wirtschaftspolitische Schlussfolgerungen

Die beschriebene, sich selbst verstärkende Spirale aus steigender Verschuldung und sinkenden Inflationsraten, die in der Eurozone bereits in vollem Gang ist, hat keinen Selbstkorrekturmechanismus. Deflationstendenzen sind äußerst schwierig zu bekämpfen, sie verlangen nach einem wirtschaftspolitischen Kurswechsel. Eine Umkehr der Verschuldungsdynamik kann deshalb nur durch umfassende, nachfrageseitig wirkende, Maßnahmen gelingen, die das Wirtschaftswachstum ankurbeln und die Inflation anheben.

Die Europäische Kommission argumentiert in ihrem aktuellen jährlichen Wachstumsbericht, weitere Budgetkonsolidierungsmaßnahmen seien notwendig, um das „Vertrauen der Finanzmärkte“ in die Nachhaltigkeit der Staatsfinanzen sicherzustellen und den Teufelskreis zwischen Staatsschuldenentwicklung und finanzieller Instabilität zu durchbrechen. Angesichts der Erfahrungen mit den negativen Konsequenzen der am Diktat der Finanzmärkte ausgerichteten Austeritätspolitik seit 2010 mutet diese Argumentation höchst problematisch an. Die Behauptung, das „Vertrauen der Finanzmärkte“ – was immer das angesichts der Anfälligkeit der Staatsanleihemärkte für Panik und spekulative Übertreibung sein mag – sei nur durch eine Fortsetzung der einseitigen Austeritätspolitik sicherzustellen, ist nicht haltbar: Eine Fortsetzung der europäischen Wirtschaftspolitik der letzten Jahre würde die Länder der Eurozone immer weiter in den Teufelskreis aus steigender Verschuldung und sinkender Inflation hineinführen. Dies erhöht die Fragilität bezüglich zukünftiger Panikreaktionen an den Finanzmärkten zusätzlich – und trägt damit gerade nicht zur „Vertrauensbildung“ bei.

Um die Risiken von Finanzierungskrisen in einzelnen Eurozonenländern zu reduzieren, die von den Finanzmärkten durch panikartige Bewegungen in den Risikoaufschlägen bis in die Insolvenz getrieben werden könnten, bedürfte es institutioneller Veränderungen der Finanzierungsbedingungen an den Finanzmärkten. Von den Mitgliedstaaten gemeinsam begebene Eurobonds sind etwa als ein Instrument zu diskutieren, um FinanzmarktakteurInnen daran zu hindern, die Staatsanleihezinsen einzelner Staaten nach oben zu treiben und so den Zusammenhalt der Eurozone zu gefährden. Am Ende des auf der Grundlage einer Stärkung der Demokratie in der EU zu beschreitenden Weges bedürfte es jedoch einer Vertiefung der politischen Union und der Errichtung einer Fiskalunion, das heißt einer gemeinsamen Fiskalpolitik aller Mitgliedstaaten. So ließe sich das institutionelle Problem der Krisenanfälligkeit einzelner Mitgliedsländer gegenüber Spekulationen an den Staatsanleihemärkten beseitigen; die Wirtschaftspolitik stünde in einer politisch und institutionell stärker integrierten Union nicht mehr unter dem verhängnisvollen Diktat der Finanzmärkte.

Ein Kurswechsel der Lohn- und Fiskalpolitik zur Bekämpfung der Schuldendeflation muss konkret zwei Aspekte berücksichtigen: Erstens müsste in den bereits unter Deflation leidenden Ländern in Südeuropa die Konsum- und Investitionsnachfrage stabilisiert werden, was nur durch eine Abkehr von der einseitigen Austeritätspolitik möglich ist. Zweitens müssten jene Eurozonenländer, deren wirtschaftspolitischer Spielraum größer ist – also Deutschland, Österreich und andere sogenannte Kernländer – insbesondere durch öffentliche Investitionen und höhere Lohnabschlüsse dazu beitragen, dass die Nachfrage angekurbelt und die Deflationsverzerrung in der Eurozone korrigiert wird.

Die historisch niedrigen Zinsen, mit denen sich viele Eurozonenländer derzeit an den Finanzmärkten finanzieren können, verbessern die Ausgangsbedingungen für einen nachfrageseitigen Impuls durch öffentliche Investitionen zusätzlich. Lohn- und Fiskalpolitik ist damit von zentraler Bedeutung für die Lösung der nachfrageseitigen Probleme in der Eurozone. Parallel dazu muss die EZB alles in ihrer Macht stehende tun, um die Schuldendeflationsspirale in der Eurozone zu bekämpfen. In diesem Zusammenhang wird es auch des Überbordwerfens von geldpolitischen Denktabus wie dem Ankauf von Staatsanleihen an den Primärmärkten durch die EZB bedürfen.