Die Sozialpartner haben angesichts der massiven wirtschaftlichen Folgen der Corona-Krise gemeinsam mit der Bundesregierung rasch gehandelt, um die Wirtschaft zu stützen und Arbeitsplätze zu sichern, vor allem mit einem großzügigen Kurzarbeitsmodell. Das umfangreiche Hilfspaket für Unternehmen ist jetzt richtig, um krisenbedingte Lücken bei der Liquidität zu überbrücken. Daher muss es ein Gebot der Stunde sein, dass auch die zuletzt erwirtschafteten Gewinne im Unternehmen bleiben und nicht in Form von Dividenden abfließen – dies gilt insbesondere für den Kreditsektor.

Dividenden trotz Kurzarbeitund Staatshilfe?

Nicht alle Unternehmen scheinen sich ihrer gesellschaftlichen Verantwortung bewusst zu sein und planen – unabhängig von Staatshilfe und Kurzarbeit –, teils sogar höhere Dividenden auszuschütten. Beispielsweise hat das börsennotierte Unternehmen Pierer Mobility eine Ausschüttung von 6,8 Mio. Euro angekündigt, zugleich wird aber für die gesamte Belegschaft Kurzarbeit beansprucht. Als Anfang dieser Woche eine öffentliche Debatte darüber losgebrochen ist, ruderte Vorstandsvorsitzender Stefan Pierer zwei Tage später zurück und kündigte an, dass es nun doch keine Dividende geben wird. Es ist zu hoffen, dass diesem Beispiel weitere Unternehmen folgen, jedoch sieht es per Anfang April noch nicht danach aus. Trotz Krisenmodus wird in den großen Unternehmen an der Wiener Börse alles versucht, um Ausschüttungen zu sichern. Gegen einen Dividendenverzicht spricht sich auch Christoph Boschan, Vorstandsvorsitzender der Wiener Börse, aus: Dies würde einer „nachträglichen Enteignung“ der Eigenkapitalgeber gleichkommen.

Was sind die Fakten? Bislang haben laut Berechnungen der AK Wien 14 Konzerne, die im Leitindex Austrian Traded Index (ATX) der Wiener Börse gelistet sind, ihre Konzernabschlüsse vorgelegt. Diese Unternehmen haben ein den AktionärInnen zurechenbares Ergebnis von 7,15 Mrd. Euro erwirtschaftet. Die geplanten Dividenden belaufen sich auf Basis dieser Zahlen auf 2,95 Milliarden Euro. Hochgerechnet auf die insgesamt 20 ATX-Konzerne dürfte das diesjährige Ausschüttungsvolumen die 3-Milliarden-Grenze übertreffen und ein neues Rekordniveau erreichen.

Dividendenpläne der Banken

Allein rund 1,2 Mrd. Euro davon stammen von den drei Bankkonzernen Erste Group (640 Mio. Euro), Bawag (230 Mio. Euro) und RBI (329 Mio. Euro). Dies würde sogar einer Steigerung von 7,1 Prozent gegenüber dem bisherigen Rekordvolumen aus dem Vorjahr entsprechen. Ob aufgrund der aktuellen Krisensituation eine Kehrtwende erfolgt und von den bisherigen Gewinnverwendungsplänen Abstand genommen wird, ist derzeit noch offen. Die RBI hat Ende März bekräftigt, dass der Dividendenvorschlag (1,00 Euro je Aktie) nach wie vor gelte. Bei der Erste Group wird der Dividendenvorschlag überprüft, und mittlerweile zeichnet sich ab, dass die geplante Ausschüttung (1,50 Euro je Aktie) zumindest gekürzt, wenn nicht sogar gestrichen wird. Ursprünglich wollte der Vorstand der Bawag in der – an sich – für Anfang Mai geplanten Hauptversammlung eine Dividende von 2,61 Euro je Aktie (Vorjahr: 2,18 Euro) vorschlagen. Mittlerweile wurde die Hauptversammlung verschoben und soll erst im vierten Quartal 2020 stattfinden, um mehr Klarheit über die Auswirkungen der Krise zu erlangen und weitere Empfehlungen der Europäischen Zentralbank (EZB) oder staatlicher Behörden zu beurteilen. Eine andere Vermutung könnte sein, dass es wohl die Hoffnung gibt, im Herbst wäre ein Dividendenbeschluss nicht mehr so emotionsgeladen.

Den Empfehlungen derBankenaufsicht Folge leisten

Österreichische Banken zögern offenbar noch beim Dividendenverzicht, dabei hat die Europäische Bankenaufsicht (zumindest bis zum Herbst) eine klare Leitlinie für direkt beaufsichtigte Banken vorgegeben: Die Europäische Zentralbank (EZB) hat diese Kreditinstitute aufgefordert, bis Oktober 2020 keine Gewinnausschüttungen für 2019 und 2020 zu tätigen. Die Institute sollten das Geld vielmehr nutzen, um Haushalte und Unternehmen mit Krediten zu unterstützen und ihre eigene Stabilität zu gewährleisten. Aufgrund erwarteter Zunahmen von Insolvenzen von Unternehmen sowie Privathaushalten müssen Banken mit der Abschreibung zahlreicher Kredite rechnen. Damit wird das Eigenkapital der Banken geschmälert.

Für Österreich hat die Finanzmarktaufsicht (FMA) diese „dringliche Empfehlung“ noch einmal gesondert ausgesprochen. Europaweit haben viele Banken bereits angekündigt, dieser Forderung Folge leisten zu wollen, darunter die deutsche Commerzbank, das niederländische Institut ABN Amro und die italienische UniCredit, Konzernmuttergesellschaft der Bank Austria.

Kapitalkanal offen halten, Eigenkapitaldeckenicht ausdünnen

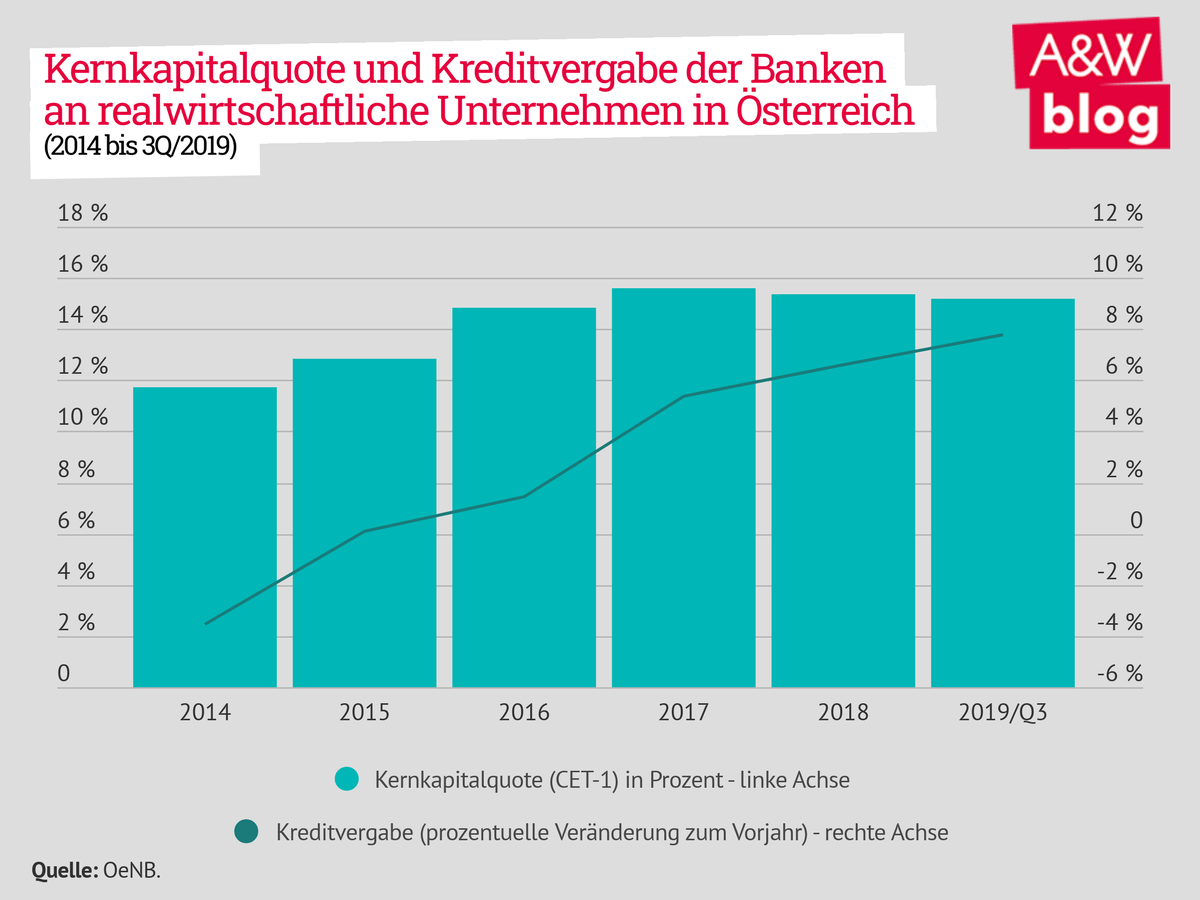

Ein Blick zurück: Europäische und nationale Bankenregulierung und –aufsicht haben nach der Finanz- und Wirtschaftskrise vieles richtig gemacht. Zuletzt haben Kreditinstitute im Investitionszyklus wieder mehr Kredite vergeben. Gleichzeitig ist es gelungen, zumindest bis 2017 Eigenkapital aufzubauen, bevor es ab 2018 wegen hoher Ausschüttungen zu einem minimalen Rückgang gekommen ist. Folgende Grafik zeigt deutlich, dass die Erhöhung der Eigenkapitalquoten nach Vorgaben der makroprudenziellen Aufsicht nicht mit einer Beschränkung der Kreditvergabe einhergegangen ist (ihre Dynamik ist vielmehr durch die – von Investitionen getriebene – Kreditnachfrage bestimmt).

DieEZB hat sowohl hinsichtlich ihrer geldpolitischen Verantwortung als auch inihrer Rolle in der Bankenaufsicht signalisiert, dass sie die Sicherung derLiquidität der Märkte und Kreditinstitute gewährleisten wird – und bereits inder letzten Finanz- und Wirtschaftskrise bewiesen, dass dies auch gelingenkann. Bankendürfen die mittlerweile vorgeschriebenen zusätzlichen Kapitalpuffer,die – vereinfacht dargestellt – über der absoluten Mindesteigenkapitalquote von8 Prozent liegen, nun in der jetzigen Krise unterschreiten, um den Kreditkanalmöglichst offen zu halten. Damit verbunden sind freilich auch gesetzlicheBeschränkungen der Ausschüttungen in Form von Dividenden und Boni für dielaufende Periode – solange diese Puffer nicht entsprechend aufgebaut wurden.

Fazit

Die jetzigen Empfehlungen der europäischen und nationalen Aufsichtsbehörden im Hinblick auf Dividendenverzicht und Zurückhaltung bei Bonuszahlungen sind nicht nur ein Appell im Sinne der Frage einer fairen Lastenverteilung in Zeiten der Krise: Darüber hinaus geht es darum, einerseits die Kreditversorgung sicherzustellen und andererseits die Eigenkapitalquoten nicht durch Ausschüttungen auszudünnen, um neue Bankenrettungen möglichst zu vermeiden.