Die Steuerpolitik in der Europäischen Union gründet auf einem fundamentalen und bislang ungelösten Spannungsverhältnis zwischen dem gemeinsamen Binnenmarkt und 27 unterschiedlichen Steuersystemen. Dadurch werden die Mitgliedstaaten in einen organisierten Steuerwettbewerb getrieben, der ihre steuerpolitische Souveränität untergräbt. Das führt zu Einnahmenverlusten in einer Zeit unerhörter globaler Herausforderungen, vom Klimawandel bis zur COVID-19-Krise.

Im 1. Quartal 2020 liegt die Staatsverschuldung bereits bei fünf Mitgliedstaaten bei über 100 Prozent, darunter auch zwei der großen EU-Gründerstaaten: Frankreich und Italien. Gleichzeitig vermeiden es globale Konzerne erfolgreich, ihren Beitrag zur Steueraufbringung zu leisten. Ein simples Beispiel: 2011 machte der US-Konzern Apple Gewinne in Höhe von 16 Milliarden Euro in Europa und bezahlte dafür gerade einmal 50 Millionen Euro an Steuern an die Republik Irland, wo all diese Gewinne verbucht wurden – Steuerbeitrag und Gewinnerzielung stehen hierbei in keinem Verhältnis. Möglich wurde dieses „Steuerschnäppchen“ dank der aktiven Mithilfe der irischen Steuerbehörden, die Apple ein attraktives Steuersparmodell zur Verfügung stellten. Mit diesem Vergleich legte EU-Kommissarin Margrethe Vestager anlässlich eines Urteils des Europäischen Gerichts (EuG) den Finger in die Wunde: Die EU-Kommission hatte Irland in einem Beihilfenverfahren dazu verurteilt, von Google eine Steuernachzahlung in Höhe von 13 Milliarden Euro zu verlangen, weil der Konzern ungerechtfertigt niedrige Steuern bezahlt hatte. Das EuG hob die Kommissionsentscheidung auf. Man kann diese Liste fortsetzen: Der Betriebsgewinn von Amazon belief sich 2018 auf rund 11 Milliarden Euro, dennoch zahlte das Unternehmen zwischen 2003 und 2014 für 75 Prozent seiner EU-Umsätze keine Steuern. Dies wurde durch einen mit den Luxemburger Finanzbehörden vereinbarten Steuervorbescheid ermöglicht. In den USA erhielt der Amazon-Konzern sogar eine Steuergutschrift in Höhe von 129 Millionen US-Dollar. Dabei ist es nicht ganz unverständlich, dass Unternehmen legale Möglichkeiten zur Steuerminimierung in Anspruch nehmen. Sie nutzen die formalen Besonderheiten der Steuersysteme für ihre aggressive Steuerplanung aus, während sie sich an „den Geist der Gesetze“ halten.

Dies hat dazu geführt, dass sich die Europäische Union immer weiter vom Grundsatz einer fairen Besteuerung der EU-Bürger*innen und Unternehmen entfernt.

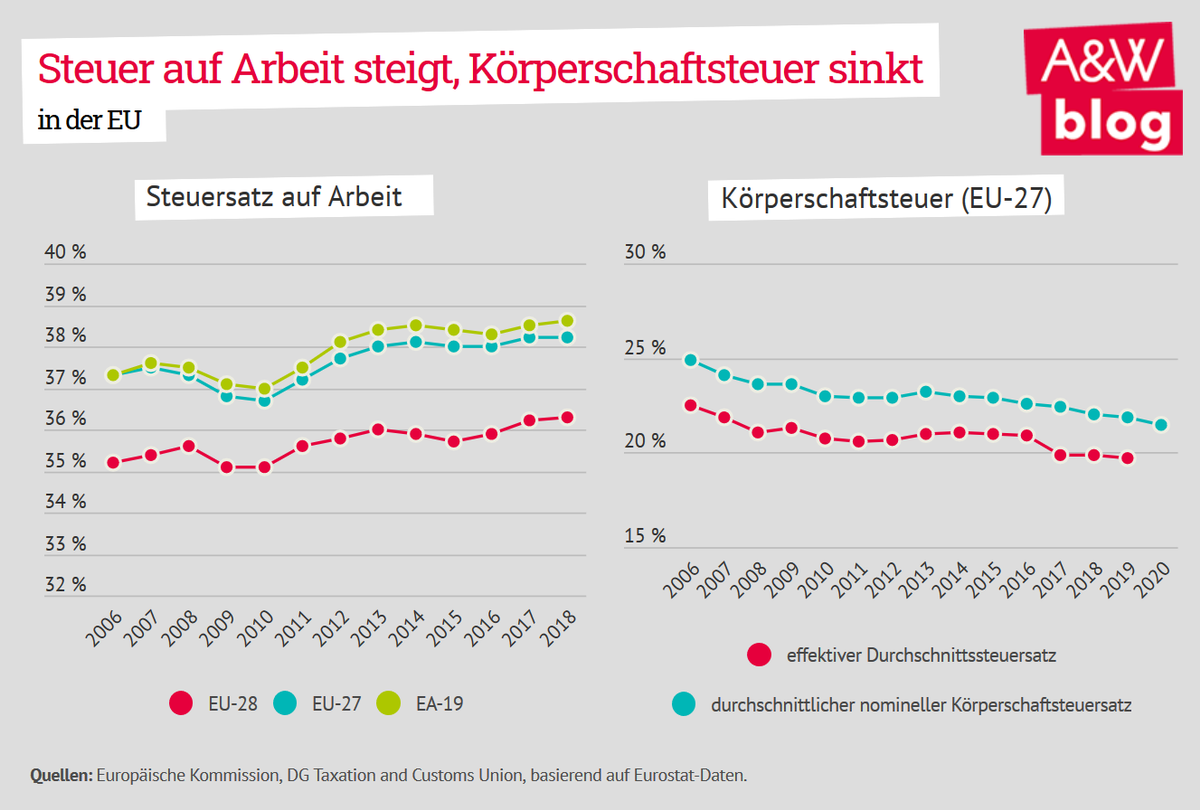

Während der Faktor Arbeit immer stärker belastet wird, geht die Steuerbelastung der Unternehmen konstant zurück:

Diese Entwicklung hat zur Folge, dass sich die ökonomischen Ungleichheiten zwischen und innerhalb der Mitgliedstaaten vergrößern, befeuert durch die Corona-Pandemie. Die Europäische Kommission stellt in diesem Zusammenhang in ihrem „Aktionsplan für eine faire und einfache Besteuerung zur Unterstützung der Aufbaustrategie“ fest, dass Steuerbetrug und -hinterziehung eine Bedrohung für die öffentlichen Finanzen darstellen, und fordert: „Die Mitgliedstaaten brauchen heute mehr denn je sichere Steuereinnahmen, um in die Menschen und Unternehmen zu investieren, die sie am dringendsten benötigen.“

Das kommt dem Bekenntnis gleich, dass die bis jetzt umgesetzten EU-Maßnahmenpakete, wie die Richtlinie zur Bekämpfung von Steuervermeidung, weitgehend wirkungslos geblieben sind. Das verfügbare Zahlenmaterial bestätigt diesen Eindruck: Die Einnahmenverluste der EU-Mitgliedstaaten durch internationale Steuerhinterziehung wurden für das Jahr 2016 bei Einkommens-, Kapitalertrags-, Vermögens- und Erbschaftssteuer auf 46 Milliarden Euro geschätzt, die entgangene Mehrwertsteuer für 2017 auf 137 Milliarden Euro. Neben Steuervermeidungsangeboten findet der Steuerwettbewerb der Mitgliedstaaten um Unternehmensansiedlungen auch bei den Körperschaftssteuersätzen statt: Sie rangieren zwischen 9 Prozent in Ungarn und 34,4 Prozent in Frankreich.

Das Ergebnis ist, dass der Glaube an faire Lastenverteilung zwischen den Steuerzahler*innen unterminiert und fairer Wettbewerb im Binnenmarkt unterlaufen wird. 74 Prozent der EU-Bürger*innen sind der Ansicht, dass dringend Maßnahmen gegen Steuerumgehung und -hinterziehung ergriffen werden müssen. Die ambitionierte Agenda der Europäischen Kommission, dem Problem der Steuervermeidung mithilfe des Beihilfenrechts beizukommen, indem sie Verfahren gegen Apple, Google, Fiat Finance und andere eröffnete, scheitert jedoch vielfach an der Beweislage. Somit ist der Verfahrensweg keine erfolgversprechende Option. Eine echte Lösung kann nur durch gemeinsame europäische und globale Regulierungsanstrengungen gelingen.

Eine digitale Steuerrevolution

Ist Neues und Revolutionäres im Rahmen des Vertrags über die Arbeitsweise der EU (AEUV) überhaupt möglich? Artikel 113 AEUV sieht für die Harmonisierung indirekter Steuern die Einstimmigkeit im Rat der EU vor. Dies ist wohl ein Grund dafür, warum es nur einen einzigen harmonisierten Steuermindestsatz in der Europäischen Union gibt, nämlich für die Mehrwertsteuer. Und dieser datiert auf 1993 zurück. Die COVID-19-Pandemie und die leeren Staatskassen könnten den Stein zur Reform jetzt wieder ins Rollen bringen.

Denn die Steuergesetzgebung des vorigen Jahrhunderts geht vom Grundsatz aus, dass Gewinne am Ort der Wertschöpfung besteuert werden, ausgehend von der physischen Präsenz eines Unternehmens. Dieses Modell wird von global agierenden Konzernen durch Gewinnverschiebung innerhalb der Konzernstruktur unterlaufen. Digitale Geschäftsmodelle, die zum großen Teil auf immateriellen Vermögenswerten beruhen, werden derzeit steuerlich unterschiedlich oder gar nicht erfasst. Die Europäische Kommission legte für die Besteuerung der digitalen Wirtschaft schon 2018 zwei Gesetzgebungsentwürfe vor.

Die erste Initiative betrifft die Besteuerung digitaler Unternehmen. Sie sieht eine Harmonisierung von Steuervorschriften für Unternehmen mit einer signifikanten digitalen Präsenz im Binnenmarkt vor. Gewinne sollen dort registriert und besteuert werden, wo über digitale Kanäle Interaktionen zwischen Unternehmen und Nutzer*innen stattfinden. Ergänzend soll der Richtlinienentwurf zur Gemeinsamen Konsolidierten Körperschaftssteuer-Bemessungsgrundlage (GKKB) um einen steuerlichen Anknüpfungspunkt für digitale Geschäftstätigkeiten erweitert werden.

Damit wäre ein erster Schritt für ein EU-weit harmonisiertes Vorgehen zur Erfassung von Steuertatbeständen getan. Wesentlich dabei ist, dass die Gewinne denjenigen Mitgliedstaaten zugeordnet werden, in denen Tochterfirmen angesiedelt sind oder digitale Präsenz gegeben ist.

Der zweite Vorschlag bezieht sich auf die Einführung einer Übergangssteuer in Form einer Umsatzsteuer in Höhe von 3 Prozent für die Erbringung digitaler Dienstleistungen durch multinationale Unternehmen, der sogenannten „Digitalsteuer“. Laut Schätzungen könnten damit Einnahmen zwischen 4 Mrd. und 11 Mrd. Euro pro Jahr generiert werden.

Diese Vorschläge der Europäischen Kommission wurden 2019 im Rat abgelehnt. Einige Mitgliedstaaten führten daraufhin eigene Digitalsteuern ein, wie z. B. Österreich, Frankreich, Italien, Spanien und das Vereinigte Königreich. Deutschland entschied sich dagegen, weil US-Strafzölle beispielsweise gegen die deutsche Automobilindustrie als Gegenmaßnahme befürchtet wurden. Eine Realität, die Frankreich bereits ereilte: Fällige Digitalsteuer-Vorauszahlungen wurden bis Ende 2020 ausgesetzt, nachdem die USA Strafzölle angekündigt hatten.

Führt eine faire Unternehmensbesteuerung also unweigerlich in einen Handelskrieg? Sicherlich wäre eine globale Einigung auf OECD-Ebene wünschenswert. Derartige Bemühungen dürfen die Europäische Union jedoch nicht davon abhalten, den eingeschlagenen Harmonisierungspfad weiterzuverfolgen. So hält Wirtschaftskommissar Gentiloni motiviert an der europäischen Ambition fest: Sollte es 2020 keine Einigung auf OECD-Ebene geben, kündigte er einen neuerlichen Vorstoß für die Besteuerung digitaler Unternehmen im ersten Halbjahr 2021 an. Die Steuer soll vor allem große amerikanische Technologiekonzerne wie Amazon oder Google, aber auch neue Marktteilnehmer wie die chinesischen Unternehmensgruppen Tencent und Alibaba zur Kasse bitten. Der französische Finanzminister Bruno Le Maire befürwortete diese Initiative ausdrücklich.

Aus gewerkschaftlicher Sicht ist ein gemeinsames europäisches Voranschreiten essenziell, um eine faire Verteilung der Steuerlast zu erreichen und nachhaltige öffentliche Finanzen für eine soziale und wirtschaftliche Aufwärtskonvergenz zu ermöglichen. Sollte dies einstimmig nicht durchsetzbar sein, bleibt das Instrument der verstärkten Zusammenarbeit von ambitionierten Mitgliedstaaten als möglicher Ausweg aus der Blockade. Eine weitere Alternative wäre eine Rahmenrichtlinie, die gemeinsame Standards nur für jene Länder definiert, die die Digitalsteuer und den Mindeststeuersatz national einführen wollen.