Im Auftrag des Sozialministeriums, der Österreichischen Nationalbank und des Bundeskanzleramts hat das WIFO die Umverteilungswirkung der staatlichen Aktivitäten in Österreich untersucht. Sie bietet die empirische Grundlage für wichtige Fragen: Wie wichtig sind Sozialleistungen für einkommensschwächere Haushalte? Wer zahlt wieviel an Steuern und Abgaben? Soll die Belastung auf Arbeit verringert und Vermögen(seinkommen) stärker herangezogen werden? Der folgende Beitrag diskutiert die wichtigsten Erkenntnisse der Umverteilungsstudie des WIFO und leitet Handlungsempfehlungen für die Politik ab.

Zusammenfassend bestätigt die Umverteilungsstudie des WIFO, dass die Ungleichverteilung der Markteinkommen durch den staatlichen Umverteilungsprozess verringert wird. Besonders starke Umverteilungseffekte gehen von den öffentlichen Geld- und Sachleistungen aus. Das Steuer- und Abgabensystem wirkt hingegen kaum umverteilend, wobei bei dessen Ausgestaltung noch Potential für die Steigerung der Umverteilungswirkung besteht.

Aktualität von Verteilungsfragen

Die wachsende Ungleichheit von Einkommen und Vermögen zählt, so wie in allen hochentwickelten Ländern, auch in Österreich zu den wichtigsten sozialen und wirtschaftlichen Herausforderungen. Gleichzeitig befindet sich der Wohlfahrtsstaat in der Defensive. Veränderte ökonomische und politische Rahmenbedingungen und der Vormarsch des Neoliberalismus und Nationalismus tragen dazu bei, dass dessen Finanzierbarkeit verstärkt in Frage gestellt wird, wie beispielsweise derzeitige Forderungen nach einer Kürzung der Bedarfsorientierten Mindestsicherung zeigen. Gerade angesichts dieser politischen Diskussion, in der sozial benachteiligte Menschen gegen noch prekärer lebende Flüchtlinge ausgespielt werden, lohnt der Blick auf die umverteilende Wirkung der öffentlichen Hand in Österreich.

Zunehmende Ungleichverteilung der Markteinkommen

Die Entstehung und Verteilung von Einkommen erfolgt primär über den Markt. Haushalte können dabei Einkommen aus Arbeit (selbstständig und unselbstständig), Vermietung und Verpachtung, oder aus Vermögen (Zinsen und Dividenden) erzielen. Die Umverteilungsstudie des WIFO kommt zu dem Ergebnis, dass diese Markteinkommen sehr ungleich verteilt sind.

Dabei sind Einkommen aus Vermögen besonders ungleich verteilt: Das reichste Zehntel mit den höchsten Gesamtkommen verfügt über 71,4% aller Einkommen aus Zinsen und Dividenden, auf das unterste Zehntel entfallen hingegen lediglich 0,7% aller Zinsen und Dividenden. Auch bei den Einkommen aus Vermietung und Verpachtung erzielt das oberste Zehntel 62,5% aller Einkommen aus Vermietung und Verpachtung; im untersten Zehntel sind Einkommen aus Vermietung und Verpachtung praktisch nicht vorhanden. Einkommen aus Arbeit ist hingegen etwas gleichmäßiger verteilt. Bei den Einkommen aus unselbstständiger Tätigkeit verfügt das oberste Zehntel über 28,8%, das unterste Zehntel über 0,6% aller Einkommen aus unselbstständiger Tätigkeit. Bei den Selbstständigen-Einkommen ist die Konzentration im oberen Einkommensbereich deutlich höher: Hier entfallen 42,5% aller Einkommen aus selbstständiger Tätigkeit auf das oberste Zehntel.

Vergleiche mit der Umverteilungsstudie des WIFO aus dem Jahr 2000 zeigen, dass die Verteilung der Markteinkommen deutlich ungleicher geworden ist. Die Markteinkommen inkl. Pensionen des obersten Zehntels waren im Jahr 2000 um 10,8-mal so hoch wie die des ärmsten Zehntels. Im Jahr 2010 haben die Markteinkommen inkl. Pensionen des obersten Zehntels hingegen bereits das 23,6-Fache des untersten Zehntels betragen.

Einer der Gründe für die zunehmende Polarisierung der Einkommen liegt in der schwachen Arbeitsmarktentwicklung. Im Zuge der Krise haben insbesondere formal gering qualifizierte Menschen deutlich verschlechterte Beschäftigungschancen, die oberen Einkommen wachsen hingegen überproportional. Auch strukturelle Veränderungen wie die Globalisierung, verstärkte Konkurrenz in Niedriglohnsektoren und die Zunahme von Teilzeit bzw. atypischer Beschäftigung führen dazu, dass die Einkommen im unteren Einkommensbereich langsamer steigen als im oberen Bereich.

Zusammenfassend ist der Markt zwar in der Generierung, nicht aber in der Verteilung von Einkommen erfolgreich. Angesichts der zunehmenden Ungleichverteilung der Markteinkommen kommt dem Staat als umverteilende Instanz eine noch wichtigere Rolle zu.

Starke Umverteilungswirkung durch öffentliche Geld- und Sachleistungen

Viele Geldleistungen im Sozialbereich sind nach dem Versicherungsprinzip ausgestaltet, wobei die Leistungshöhe durch das zuvor erzielte Einkommen bestimmt wird. In Österreich entfällt ein Großteil der Geld- und Sachleistungen auf universelle Leistungen, die ohne Bedarfs- bzw. Einkommensprüfung allen Einkommensschichten gleichermaßen zustehen. Bedarfs- bzw. einkommensgeprüfte Leistungen, wie etwa die Bedarfsorientierte Mindestsicherung, haben eine vergleichsweise geringe Bedeutung.

Zu den Leistungen mit der stärksten Umverteilungswirkung zählen Leistungen bei Arbeitslosigkeit, Leistungen gegen soziale Ausgrenzung oder die Wohnbeihilfe. Diese kommen zu einem überproportionalen Anteil niedrigeren Einkommensschichten zu Gute, machen aber zusammen weniger als 10% der gesamten öffentlichen Geld- und Sachleistungen aus.

Doch auch universelle Leistungen, die allen Haushalten gleichermaßen zustehen, haben eine große Bedeutung für untere Einkommensschichten. Dies wird deutlich, wenn man erhaltene Transferleistungen als Anteil am Gesamteinkommen betrachtet. So stellen erhaltene Bildungsleistungen für Schulkinder für das untere Einkommensdrittel beispielsweise 44% des Gesamteinkommens dar. Aber auch Haushalte mit einem mittleren Einkommen müssten für den Schulbesuch ihrer Kinder 22% ihres Gesamteinkommens aufwenden. Im oberen Einkommensdrittel betragen erhaltene Bildungsleistungen hingegen nur 10% gemessen am Gesamteinkommen. Würden Bildungsleistungen nicht öffentlich zur Verfügung gestellt werden, wäre eine private Finanzierung besonders für Familien mit geringen und mittleren Einkommen oft nicht möglich.

Insgesamt ergibt sich durch die Geld- und Sachleistungen ein starker Umverteilungseffekt, da niedrigere Einkommensschichten in überproportional hohem Ausmaß profitieren.

Umverteilungspotential nicht ausgeschöpft – Kaum Umverteilung über die Steuer- und Abgabenseite

Neben sozial- und wohlfahrtsstaatlichen Leistungen steht dem Staat auch die Steuer- und Abgabenseite als Umverteilungsinstrument zur Verfügung: Die Lohnsteuer wirkt durch den mit dem Einkommen ansteigenden Grenzsteuersatz zwar progressiv. Wird die Lohnsteuer aber gemeinsam mit den Sozialabgaben betrachtet, zeigt sich ein anderes Bild: Dadurch, dass die Sozialabgaben mit einer Höchstbeitragsgrundlage gedeckelt sind, wird die Progression der Lohnsteuer durch die regressive Wirkung der Sozialabgaben wieder kompensiert. Die indirekten Steuern (Umsatzsteuer, Mineralölsteuer, Tabaksteuer) wirken hingegen stark regressiv: Einkommensschwächere Haushalte haben eine höhere Konsumneigung und bezahlen somit – gemessen an ihrem Einkommen – mehr indirekte Steuern. Die vermögensbezogenen Steuern (Kapitalertragssteuer, Steuern auf Einkünfte aus Vermietung und Verpachtung) haben eine progressive Wirkung. Diese haben in Österreich allerdings keine große Bedeutung.

Insgesamt betrachtet wirkt das österreichische Steuer- und Abgabensystem kaum umverteilend und die Abgabenlast gemessen am Einkommen ist für alle Einkommensschichten annähernd gleich.

Steuern und Sozialabgaben beliefen sich im Jahr 2014 in Österreich laut OECD auf 43% des Bruttoinlandsprodukts. Damit lag Österreich zwar hinter den skandinavischen Ländern, jedoch über dem EU-Durchschnitt. Österreich hat durch die vergleichsweise hohe Abgabenquote ein verhältnismäßig großes Umverteilungspotential. Die Umverteilungsstudie des WIFO bestätigt zwar die umverteilende Wirkung durch die öffentlichen Haushalte. Die Umverteilung erfolgt dabei aber vor allem über wohlfahrts- und sozialstaatliche Leistungen, aber kaum über das Steuer- und Abgabensystem. In Österreich gäbe es demnach viel Potential, auch ohne eine Erhöhung der Abgabenlast mehr Verteilungsgerechtigkeit zu erreichen.

Perspektiven für die Umverteilungspolitik

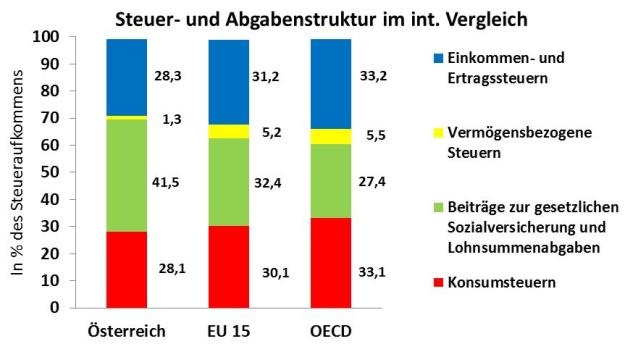

Internationale Vergleiche zeigen, dass in Österreich die Belastung auf Arbeit durch Lohnsteuer, Sozialversicherungsabgaben und Lohnsummenabgaben besonders hoch ist, wohingegen es vergleichsweise geringe vermögensbezogene Steuern gibt. Im EU- bzw. OECD-Schnitt sind die vermögensbezogenen Steuern rund vier Mal so hoch wie in Österreich. Doch besonders vermögensbezogene Steuern zeichnen sich durch eine starke Umverteilungswirkung aus.

Eine steuerliche Entlastung des Faktors Arbeit könnte beispielsweise über vermögensbezogene Steuern gegenfinanziert werden. So könnte die Abgabenquote konstant gehalten und die umverteilende Wirkung des Steuer- und Abgabensystems verbessert werden.

Eine gleichmäßigere Verteilung erfüllt auch eine wichtige ökonomische Aufgabe: die Stabilisierung der Kaufkraft und des Konsums. Umverteilung ermöglicht Menschen, unabhängig von ihrer sozialen Stellung an der Gesellschaft teilzuhaben. Und nicht zuletzt spielt auch eine gleichmäßige Verteilung eine wichtige Rolle für politische Stabilität und den Erhalt des sozialen Friedens. In Anbetracht der Bedeutung von Verteilungsfragen wird sich das Sozialministerium auch in nächster Zeit verstärkt mit dieser Thematik auseinandersetzen.

Dieser Beitrag basiert auf der am 25. Mai 2016 veröffentlichten WIFO-Studie Umverteilung durch den Staat in Österreich bzw. auf der diesbezüglichen Kurzbroschüre des Sozialministeriums, die die wichtigsten Erkenntnisse zusammenfasst.