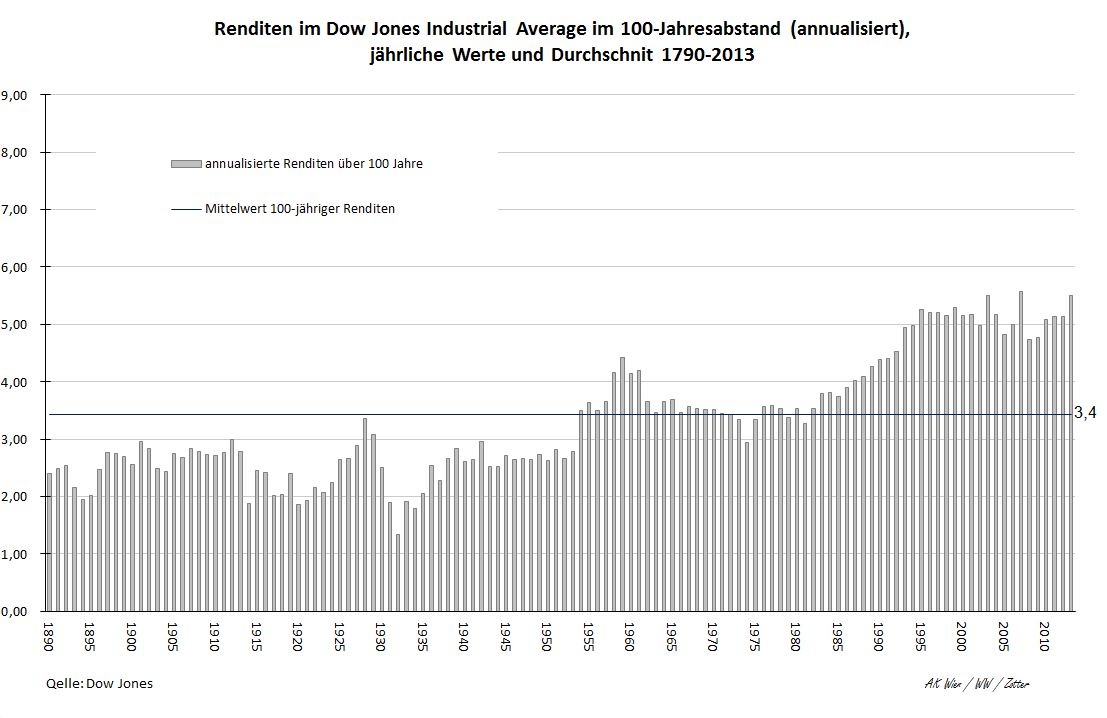

Betrachtet man die langfristige Entwicklung des Dow Jones Industrial Average, für den die Datenreihen am weitesten zurück verfügbar ist, hier bis zum Jahr 1 nach der französischen Revolution, springt ein Punkt sofort ins Auge: seit Mitte des letzten Jahrhunderts und vor allem seit Beginn der Ära des Neoliberalismus ist die 100‑jährige Rendite des Dow Jones Industrial Average deutlich über den Durschnitt der letzten 223 Jahre, der bei 3,4 Prozent lag. Seit 1982 gab es kein Jahr, in dem die 100‑jährige Rendite unter dem Durschnitt lag in diesen drei Jahrzehnten 15 Mal über 5 Prozent.

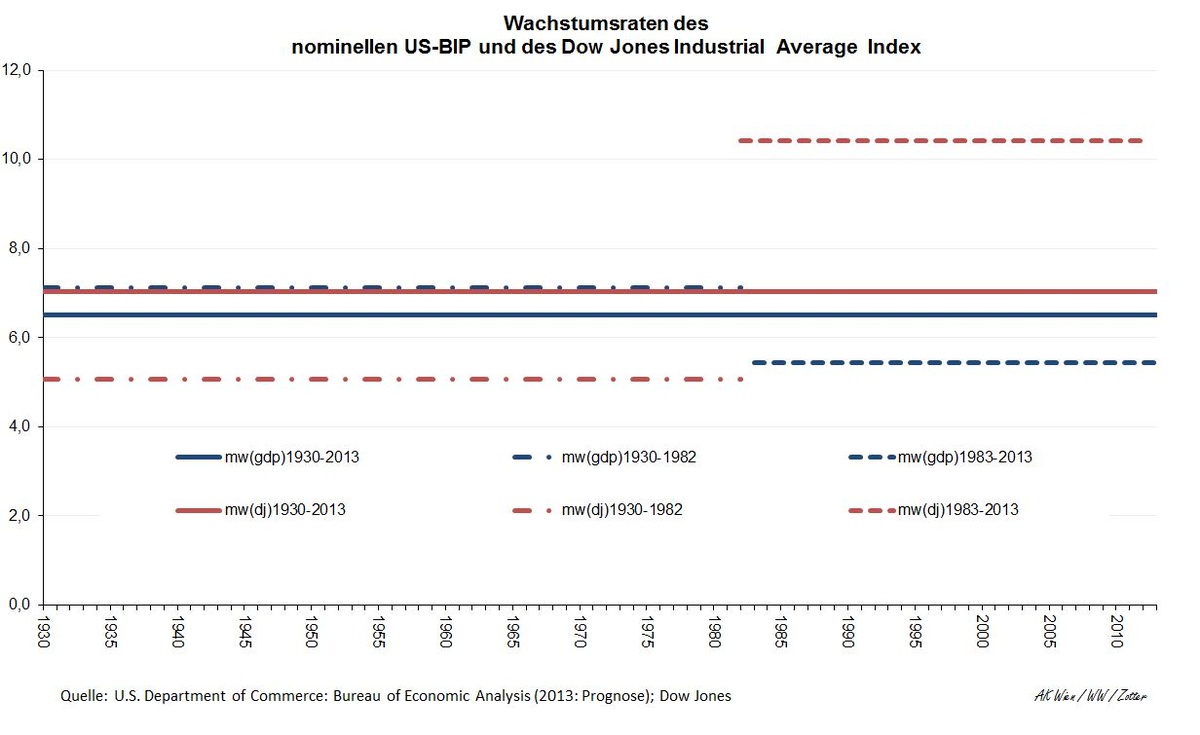

Zur Frage, ob diese langfristige Steigerung und Absicherung der Renditen auf Aktienmärkten auch für die Volkswirtschaft als Ganzes eine gute Nachricht, kann nachstehende Graphik vielleicht zur Antwort beitragen: Hier werden die durchschnittlichen jährlichen Wachstumsraten des nominellen Bruttoinlandsprodukts der USA mit den jährlichen Durchschnittsrendite des Dow Jones Industrial Average seit 1929 verglichen. Die Periode umfasst also die beiden größten Börsencrashes sowie die die Depression der dreißiger Jahre und die große Rezession seit 2008. Diese Werte liegen wie man erwarten würde nahe beieinander, soll doch die Börse ein Spiegelbild der Volkswirtschaft sein. Liegt sie leicht darüber, so kann man wohlwollend argumentieren, dass an der Börse die produktivsten Unternehmen notieren, oder auch einen gewissen Risikoaufschlag für höhere Schwankungsanfälligkeit widerspiegelt. Einschränkend und weniger wohlwollend muss man aber auch sagen, dass es bei einem Börsenindex auch immer eine „survivor bias“ gibt, sprich: Unternehmen in Schwierigkeiten, fallen durch Übernahmen oder Konkurse aus dem Index und „drücken“ diesen nicht weiter. Die Periode wurde zur Verdeutlichung der Entwicklung der Verschiebung der Rendite(ansprüche), die sich auch in der oben stehenden Graphik der 100‑jährigen annualisierten abzeichnet, unterteilt. Und statt der annualisierten 100-järigen Renditen wurden die durchschnittlichen jährlichen Wachstumsraten bzw Renditen vor und nach Beginn der durch Thatcher und Reagan ausgelösten konservativen Revolution der konservativen Dreieinigkeit von Neoliberalismus, Deregulierung und Privatisierung seit der der großen Weltwirtschaftskrise der 30-er Jahre des letzten Jahrhunderts verglichen.

Die durchschnittliche Inflation in den Perioden kann dabei kaum zur Erklärung des Rückgangs beitragen: Lag die Inflation 1929-1982 bei rund 3,3 Prozent, belief sie sich danach auf rund 3 Prozent und beeinflusst auch den nominell gemessenen Wert der Aktien. Einen kleinen Erklärungsbeitrag könnte auch eine unterschiedliche Ausschüttungspolitik (höhere Dividendenzahlungen bis zu Beginn der 1980-er Jahre, niedrigere danach) liefern, die sich auf die Kurse niederschlägt. Allerdings passt diese These nicht mit der beobachteten abnehmenden Kapitalaufbringung der Börsen zusammen. Die Erklärung wird also wo anders zu suchen sein, nämlich in rückläufigen Investitions- und Lohnquoten, die nicht zuletzt auf die oben angesprochenen Liberalisierung, Deregulierung und Privatisierung sowie der Finanzialisierung der Wirtschaft zurückzuführen ist. Die so entfesselten (Finanz-) Marktkräfte haben also vor allem eines bewirkt: Statt Realinvestitionen wird mehr auf Finanzmärkten investiert, Profite werden ua durch „Optimierung“ der Kapitalstruktur zunehmend investitions-, wachstums- und beschäftigungslos, wie dies auch zB . Hein/Truger (2013)[i] zeigen. Die Entfesselung der (Finanz-) Marktkräfte alleine reicht aber nicht für den Anstieg der Börsenkurse aus, es brauchte auch von der Nachfrageseite her einen Treibstoff, und der fand sich in der schrittweisen Umgewichtung der Pensionssicherungssysteme von umlagen- zu kapitalgedeckten Systemen. Diese sorgten im Aufbau der Systeme für jene stete Zusatznachfrage, die nötig war, den Preis der Aktien über einen so langen Zeitraum nach oben zu treiben. Versprochen wurde bei der Forcierung kapitalgedeckter Altersvorsoge unter anderem das mysteriöse Verschwinden des demographischen Problems „auf dem Märkten“. Woher die Zusatznachfrage aber kommen soll, wenn auch die kapitalgedeckten Systeme „reif“ sind, sprich: mindestens ebenso viele in die Konsumphase ihrer Pension kommen wie in die Investitionsphase (Ansparphase) nachrücken, werden die Proponenten dieser Systeme vor allem jenen erklären müssen, die Aktien für ihre Pensionsvorsorge teuer erstehen mussten. Zu lösen ist das vermeintlich „demographische“ Problem aber nur über Beschäftigung, und genau hier beißt sich die Katze in den Schwanz: Die überdurchschnittlichen Renditen der letzten dreißig Jahre auf den Aktienmärkten gingen vor allem zu Lasten von Investition, Wachstum und Beschäftigung. Dass börsendominierte Volkswirtschaften grundsätzlichen nicht signifikant schneller wachsen als Volkswirtschaften, die sich primär über Banken finanzieren, konnte auch Hahn[ii] schon 2002 zeigen. Es gilt also, die Voraussetzungen dafür zu schaffen, wieder zu einem Wachstumspfad zurückzukehren, bei dem die Börsen weniger eine Funktion der Rendite- und Umverteilungsmaschine erfüllen, als jene, Kapital ohne überzogene Renditeerwartungen aufzubringen, und Realinvestitionen zuzuführen. Die Überbetonung kapitalgedeckter Pensionsvorsorge kann dazu ebenso wenig einen Beitrag leisten wie Liberalisierung und Deregulierung. Ziel muss es sein, die Kernfunktion des Finanzsektors im volkswirtschaftlichen Kreislauf wieder ins Zentrum der Betrachtungen und der Regulierungsmaßnahmen zu stellen, nämlich das Sparen der Haushalte und die Finanzierung langfristiger Investitionen realwirtschaftlicher Unternehmen und der öffentlichen Hand zur Deckung zu bringen. [i] Eckhard Hein, Achim Truger (2013): Finance-dominated Capitalism in Crisis – the Case for a Global Keynesian New Deal, in: Journal of Post Keynesian Economics, Vol 35/2, S. 187 ff. [ii] Franz Hahn 2002: Bedeutung von Aktienmärkten für Wachstum und Wachstumsschwankungen in den OECD-Ländern, in: Materialien zu Wirtschaft und Gesellschaft Nr 79.