Es wird Zeit, eine Idee, die den Umweltdebatten der 70er-Jahre entsprungen ist, endlich auch in Österreich umzusetzen: die ökosoziale Steuerreform. Richtig gemacht, reduziert sie Treibhausgasemissionen, stärkt die Wirtschaft und hilft einkommensschwachen Haushalten. Das zeigen nicht nur wissenschaftliche Studien (wie z. B. vom WIFO), sondern auch Umsetzungsbeispiele aus der ganzen Welt. Will Österreich seine Klimaziele erreichen, muss die nächste Steuerreform eine ökosoziale sein. Wir erklären, warum.

Das Grundrezept

Das Grundrezept der ökosozialen Steuerreform ist einfach: Man führt einen Preis bzw. eine Steuer für z. B. Treibhausgas-(THG-)Emissionen ein und verwendet die Steuererlöse, um die Mehrbelastung privater Haushalte zu kompensieren, mögliche negative soziale und wirtschaftliche Nebeneffekte zu beseitigen bzw. diese sogar ins Gegenteil zu verkehren. Zu den möglichen Rückvergütungsmaßnahmen zählt v. a. ein Ökobonus für stark betroffene private Haushalte (z. B. über einen Steuerbonus in der ArbeitnehmerInnenveranlagung, eine Reduktion der Einkommensteuer inkl. Negativsteuer oder eine Senkung der Mehrwertsteuer). Da meist ein Teil der gesamten zusätzlichen Steuereinnahmen ausreicht, um die Belastungen vollständig zu kompensieren, können auch weitere Entlastungsmaßnahmen, wie z. B. eine Senkung von Lohnnebenkosten für Unternehmen und Förderungen für nachhaltige Projekte sowie Forschung und Entwicklung für emissionsarme Technologien, eingeführt werden. Funktioniert dies, entsteht am Ende eine Win-win-win-Situation für ökologische, soziale und wirtschaftliche Ziele: Die THG-Emissionen sinken, weil die Nutzung fossiler Rohstoffe teurer geworden ist, einkommensschwache Haushalte bekommen durch den Ökobonus ein höheres Einkommen und Unternehmen profitieren von geringeren Lohnnebenkosten und je nach Ausmaß des Ökobonus von einer Stärkung des Binnenkonsums.

In Österreich liegen Energiesteuereinnahmen im Verhältnis zu den gesamten Steuereinnahmen deutlich unter dem EU-Durchschnitt. Darüber hinaus belegt Österreich z. B. bei den Steuersätzen für Kraftstoffe innerhalb der EU-28 nur den 16. (Diesel) bzw. 17. Rang (Benzin). Internationale Organisationen wie die OECD oder die EU haben daher wiederholt empfohlen, eine Steuerreform in Österreich durchzuführen, in deren Zuge die Belastung auf Arbeit verringert und im Gegenzug unter anderem die umweltbezogenen Steuern erhöht werden.

Zu schön, um wahr zu sein? – Zum Glück nicht!

Eine verführerische Idee aus der Theorie? Nein, wie mittlerweile schon einige umgesetzte ökosoziale Steuerreformen auf der ganzen Welt (z. B. die kanadischen Provinzen British Columbia und Alberta, Schweden, Norwegen oder die Schweiz) und zahlreiche Studien aufzeigen können. Eine im letzten Jahr abgeschlossene WIFO-Studie führte zudem eine detaillierte Analyse für eine ökosoziale Steuerreform in Österreich durch.

Ein Beispiel aus der Praxis

Das wohl am besten ex post untersuchte Beispiel aus der Praxis ist die ökosoziale Steuerreform in British Columbia in Kanada (eine Übersicht findet sich z. B. hier). Im Jahr 2008 wurden eine CO2-Steuer auf fossile Rohstoffe (z. B. Diesel, Gas und Benzin) und zeitgleich Entlastungsmaßnahmen für Haushalte und Unternehmen eingeführt. Diese Entlastungsmaßnahmen beinhalten z. B. eine Senkung von Einkommen- und Unternehmenssteuern wie auch Direktzahlungen für stark betroffene ländliche Haushalte. Ex-post-Studien zeigen, dass diese Reform – im Vergleich zu einer Situation ohne Reform – zu geringeren THG-Emissionen geführt hat, während die Auswirkungen auf Wirtschaft und Beschäftigung vernachlässigbar waren. Zusätzlich zeigen Ex-post-Fallstudien in anderen Ländern (siehe z. B. hier), dass ein CO2-Preis so gut wie überall zur THG-Reduktion beigetragen hat – und das, obwohl dieser Preis meist nicht sehr hoch ist. Was die Praxis ebenfalls gezeigt hat, ist, dass die Einführung eines CO2-Preises ohne Entlastungsmaßnahmen zu großem Widerstand (siehe „Gelbwestenproteste“ in Frankreich und die Analyse von Agora Energiewende dazu) oder gleich zur Verhinderung dieser Maßnahme führt (z. B. in Washington, USA). Die Bepreisung von THG-Emissionen sollte also immer mit Begleitmaßnahmen verbunden sein – nicht allein um die politische und soziale Akzeptanz zu erhöhen, sondern auch weil damit Synergien zu anderen Zielen genutzt werden können. Wie dies im Detail für Österreich aussehen könnte, wird im nächsten Abschnitt skizziert.

Eine ökosoziale Steuerreform in Österreich

THG-Emissionen aus dem Energiebereich und der CO2-intensiven Industrie (wie z. B. Stahl oder Zement) werden zwar durch das europäische Emissionshandelssystem (ETS – Emission Trading System) erfasst, während Emissionen aus Nicht-ETS-Sektoren auf Ebene der Mitgliedstaaten reguliert werden. Im Rahmen des so genannten Effort Sharing wurden für die einzelnen Mitgliedstaaten verbindliche Emissionsreduktionsziele für die Nicht-ETS-Sektoren festgelegt. In Österreich betrifft das ca. zwei Drittel aller THG-Emissionen und besonders die Sektoren Verkehr, Gebäude und Landwirtschaft.

Wie könnte eine ökosoziale Steuerreform in Österreich aussehen? Dieser Frage hat sich ein Team des WIFO angenommen und mögliche Auswirkungen auf Treibhausgasemissionen, Verteilung und die Volkswirtschaft mit einem makroökonomischen Umwelt-Energie-Modell untersucht.

Energie- und CO2-Steuern sind ein zentrales Instrument für die Reduktion der THG-Emissionen in den Nicht-ETS-Sektoren. Die Analyse der Energie- und CO2-Steuern in den EU-Mitgliedstaaten zeigt jedoch, dass sich die Steuersätze zwischen den Mitgliedstaaten und den Energieträgern sehr stark unterscheiden. Die höchsten Steuern werden auf Kraftstoffe erhoben, das heißt vor allem auf Benzin und Diesel. In einigen Mitgliedstaaten entsprechen die effektiven Verbrauchsteuern auf Energie den Mindeststeuersätzen der EU-Energiesteuerrichtlinie aus dem Jahr 2003, in anderen sind die Steuersätze jedoch wesentlich höher.

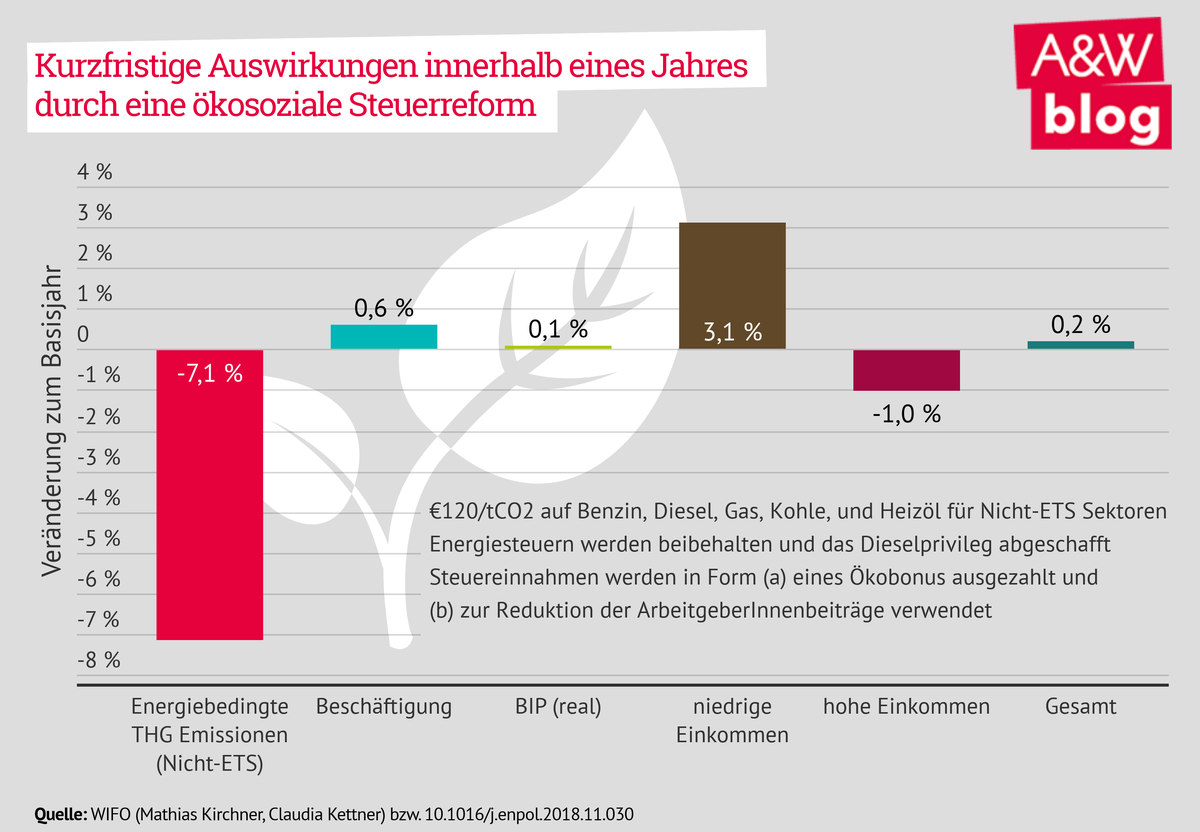

Die WIFO-Studie untersuchte eine Reihe von möglichen Steuerreformszenarien für Österreich (kürzlich in Energy Policy publiziert). In der Abbildung unten zeigen wir ausgewählte Ergebnisse für eine ökosoziale Steuerreform, die:

- einen Preis von 120 Euro je Tonne CO2 auf Benzin, Diesel, Gas, Kohle und Heizöl für Nicht-ETS-Sektoren einführt,

- die derzeitigen Energiesteuern beibehält und das Dieselprivileg abschafft und

- die gesamten zusätzlichen Steuereinnahmen (ca. 4 Mrd. Euro) in Form (a) eines Ökobonus an Haushalte unter einem gewissen Einkommensniveau (519 Euro pro Person und Jahr für die unteren drei Einkommensquintile – 60 Prozent aller Haushalte) und (b) einer Reduktion der Arbeitgeberbeiträge (ca. minus 6 Prozent) rückvergütet.

Aus der Abbildung wird ersichtlich, dass eine derart ausgestaltete ökosoziale Steuerreform kurzfristig (= ein Jahr) eine dreifache Dividende erzeugen könnte: Die energiebedingten THG-Emissionen aus dem Nicht-ETS-Bereich gehen aufgrund des eingeführten CO2-Preises signifikant zurück (ca. -7,1%). Die Beschäftigung steigt um ca. 0,6%, da die Lohnnebenkosten sinken. Zudem erhöht sich wegen des Ökobonus und des Anstiegs der Beschäftigung das gesamte reale Haushaltseinkommen leicht (+0,2%), während das Einkommen der Haushalte in der niedrigsten Einkommensgruppe substanziell wächst (+3,1%) und in der höchsten Einkommensgruppe leicht sinkt (-1,0%). Somit kann am Ende auch das reale BIP leicht wachsen (+0,1%), da der positive Effekt von geringeren Lohnnebenkosten und mehr Haushaltseinkommen die Preissteigerung durch den CO2-Preis überwiegt. Und das obwohl das BIP die sozialen und ökologischen Kosten des Klimawandels nicht berücksichtigt. Weitere untersuchte Szenarien betrafen v. a. die Art der Rückvergütung. Werden die Mittel für eine Reduktion der Lohnnebenkosten verwendet, so hat dies stärkere Auswirkungen auf Beschäftigung und Wirtschaftswachstum. Davon profitieren aber in erster Linie Haushalte aus höheren Einkommensschichten, die Einkommensunterschiede werden somit größer. Wenn die gesamten Steuereinnahmen für einen Ökobonus an Haushalte unter einem gewissen Einkommensniveau verwendet werden, profitieren Haushalte mit niedrigem Einkommen verhältnismäßig mehr. Die Auswirkungen auf Beschäftigung und Wachstum sind ebenfalls positiv, wenn auch ein wenig geringer als bei einer reinen Lohnnebenkostenreduktion. Modellrechnungen müssen natürlich der Realität standhalten. Aber das zuvor angeführte Beispiel aus British Columbia zeigt auf, dass die erwarteten Effekte aus den Modellszenarien auch so eintreten können. In letzter Zeit und in Hinblick auf die bevorstehende Steuerreform in Österreich werden jedenfalls die Rufe nach einer ökosozialen Steuerreform wieder lauter (z. B. Fridays for Future, System Change not Climate Change, Extinction Rebellions, die Forderungen der Bundesländerkonferenz im April oder die kürzlich ausgerufene internationale „Klimakoalition“ einiger Finanzminister sowie die Forderung des Internationalen Währungsfonds nach einer globalen CO2-Steuer). Die „Gelbwestenproteste“ in Frankreich haben aufgezeigt, wie wichtig der soziale Aspekt einer ökosozialen Steuerreform ist. Studien haben herausgefunden (siehe z. B. hier), dass den meisten Menschen die Verwendung der Steuereinnahmen mehr bedeutet als der Lenkungseffekt, den sie eigentlich bewirken soll: Um die politische und vor allem gesellschaftliche Akzeptanz sowie die Langlebigkeit der Reform zu erhöhen, lassen sich aus diesen Studien folgende Handlungsempfehlungen für eine ökosoziale Steuerreform ableiten: Die Einführung eines CO2/THG-Preises sollte mit einer Zweckbindung der Steuereinnahmen und einer transparenten und nachvollziehbaren Verwendung der Mittel einhergehen. Ein Ökobonus, der die Mehrbelastung privater Haushalte kompensiert und darüber hinaus positive Verteilungseffekte hat, kann die Akzeptanz einer ökosozialen Steuerreform erhöhen. Die Belastung von Unternehmen könnte über eine Verringerung der Lohnnebenkosten oder die Förderung von klimaschutzrelevanten Maßnahmen kompensiert werden. Eine ökosoziale Steuerreform kann einen Beitrag zur Erreichung der Pariser Klimaziele leisten. Es muss am Ende jedoch angemerkt werden, dass es naiv wäre zu glauben, dass damit alles getan ist. Ein umfangreiches Bündel an Instrumenten und Maßnahmen wird nötig sein, um die Treibhausgasemissionen deutlich zu reduzieren, wie vor allem effektive Maßnahmen im Bereich Energieeffizienz, der Ausbau des öffentlichen Verkehrs, die Förderung erneuerbarer Energietechnologien sowie emissionsarmer Antriebstechnologien, Klimabewusstseinsbildung, Verbote von bestimmten Technologien (z. B. Ölheizungen) oder die Vorgabe von gewissen technologischen Standards. Der Vorteil einer ökosozialen Steuerreform ist, dass damit so manche andere Maßnahme gleich mitfinanziert werden kann. Es ist Zeit, eine ökosoziale Steuerreform umzusetzen, um ein besseres Klima für uns und zukünftige Generationen zu schaffen.

Nichts ist perfekt – ein paar Empfehlungen zum Schluss