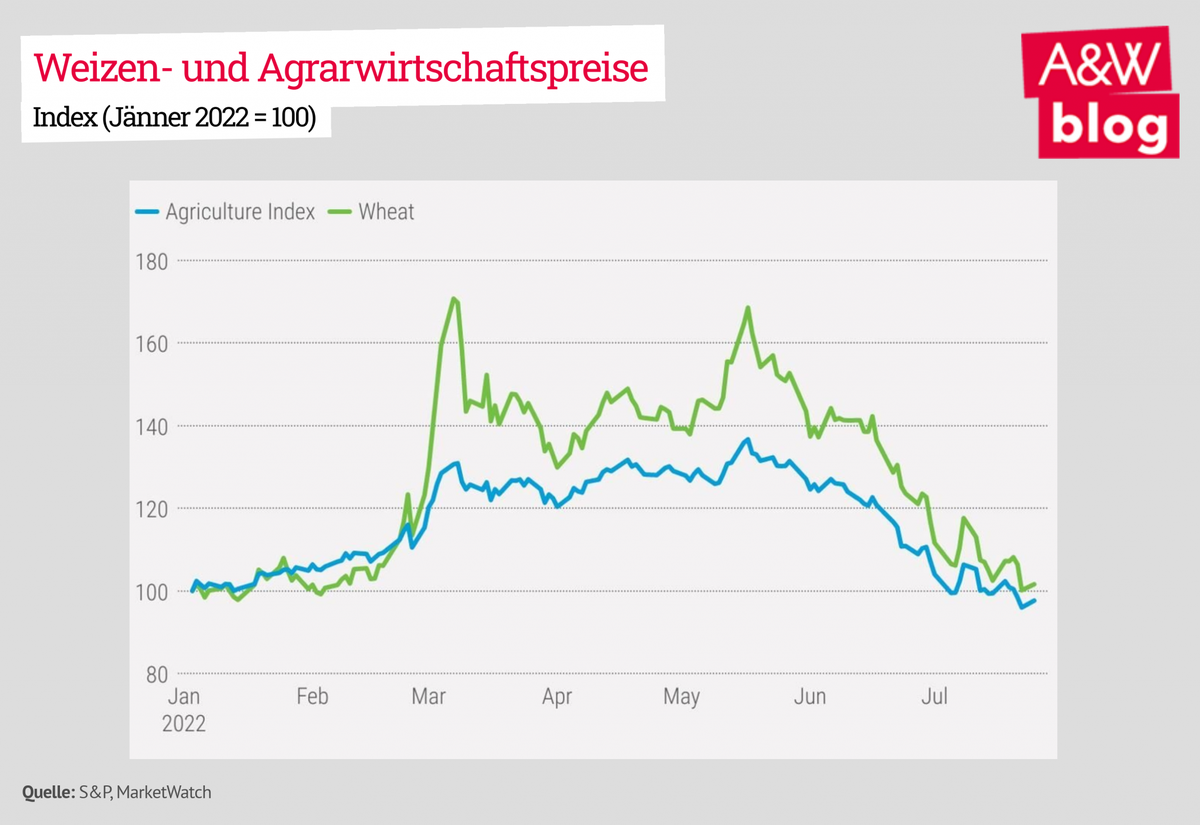

Im Zuge des Angriffskriegs Russlands in der Ukraine ist der Weizenpreis von einem Höchststand zum nächsten geschnellt. Seit Mitte Mai ist er nun wieder gefallen. Allein durch Angebot und Nachfrage lassen sich diese Turbulenzen nicht erklären. Während der Krieg einen großen Einfluss auf die Agrarmärkte hat, zeigt sich auch, dass Spekulationen auf den Rohstoff- und Finanzmärkten die Schwankungen noch weiter erhöhen können. Schon die letzte Lebensmittelpreiskrise hat die Instabilität dieses Systems gezeigt.

Rekordpreise auf den globalen Rohstoffmärkten

Schon wenige Tage nach dem russischen Einmarsch in der Ukraine warnten Zeitungen und NGOs vor einer drohenden Nahrungsmittelkrise. Da Russland und die Ukraine beide große Agrarproduzenten sind, wurde eine Nahrungsmittelkrise durch ausgefallene Ernten, Blockaden und andere Kriegsfolgen befürchtet. Innerhalb weniger Tage erreichten die Börsenpreise für Weizen ein Rekordhoch von über 400 Dollar pro Tonne. Doch schnell zeigte sich: Nur durch die direkten Folgen des Kriegs lassen sich die enormen Preissteigerungen nicht erklären. Eine nicht zu unterschätzende Rolle kommt hier Spekulation auf den Finanzmärkten zu. Recherchen zeigten auf, dass die Aktivität auf den Rohstoff- und Finanzmärkten eine gewichtige Rolle spielte: Innerhalb weniger Tage flossen im März 4,5 Milliarden Dollar in Fonds, die mit Agrarrohstoffen handeln – so viel wie sonst in einem Monat. In die beiden größten Agrarfonds flossen allein bis 12. April 1,2 Milliarden Dollar, was mehr als sechsmal so viel ist wie im gesamten Jahr 2021. Spekulant:innen nutzen die Krise sichtlich als Möglichkeit für Profite.

Die Finanzialisierung von Rohstoffmärkten

Schon bei den letzten Lebensmittelpreiskrisen 2007/08 und anschließend 2011/12 sorgte die Finanzialisierung der Rohstoffmärkte als Ursache für Preisschwankungen für intensive Diskussionen. Da es in den Jahren zuvor zu verstärkter Aktivität an den Rohstoffbörsen gekommen war, befürchteten Wissenschaftler:innen und NGOs, dass die Preise durch exzessive Spekulation verfälscht seien. Über die Jahre hatte sich ein Markt für Derivate entwickelt, an dem Investor:innen mit Finanzprodukten handeln, ohne jemals auch nur Interesse an den Rohstoffen dahinter zu haben. Das hat sich auch seit der letzten Krise wenig verändert. 2019 wurden in den USA und Europa Futures – Termingeschäfte – über fünf Milliarden Tonnen Weizen abgeschlossen und damit fast siebenmal so viel, wie die gesamte Ernte ausmachte. Durch diese starke Aktivität, so die Hypothese, können die Finanzinvestor:innen die Preise durch ihre Aktivitäten mitbestimmen.

Wissenschaftliche Untersuchungen haben das weiter untermauert: Eine Studie der UNCTAD deutet darauf hin, dass die Aktivitäten von großen Indexfonds langfristig zwar nicht die großen Preistreiber sind, aber durchaus für kurzfristige Schwankungen verantwortlich sind. Diese wiederum machen kleineren Produzent:innen, die sich gegen Schwankungen absichern müssen, das Leben schwer. Andere Studien kamen wiederum zu dem Schluss, dass sich die Preise verschiedener Rohstoffe immer stärker synchron entwickeln würden und mit Aktienpreisen korrelieren, auch wenn es in den jeweiligen Märkten dafür keine Basis gebe.

Spekulation – auch dieses Mal

Neben den Finanzflüssen in Rohstofffonds gibt es weitere Zeichen die dafür sprechen, dass auch dieses Mal Spekulant:innen am Werk waren. Ein Indikator von exzessiven Finanzmarktaktivitäten ist der rapide Preisfall noch im Mai 2022. Noch bevor es Durchbrüche bei den Verhandlungen zu Getreidelieferungen aus der Ukraine gab, fiel der Weizenpreis wieder und ist aktuell niedriger als vor Ausbruch des Kriegs. Die Ökonomin Ann Pettifor erklärt dies damit, dass die Spekulant:innen damit rechnen würden, dass mit dem Ende der lockeren Geldpolitik eine Rezession bevorstünde und die Preise somit wieder fallen würden. Auf steigende Preise zu wetten, würde dann keinen Sinn mehr machen. Alternativ lässt sich die Korrektur der Preise auch damit erklären, dass Spekulant:innen und Produzent:innen erkannt haben, dass der Schock durch die Ukraine von anderen Ländern ausgeglichen werden kann und es somit eben global gesehen zu keinen Knappheiten kommen wird. Angebot und Nachfrage von Weizen werden sich 2022 nicht stark verändern, wie aktuelle Daten zeigen.

Wer verdient an der Krise?

Es ist sehr wahrscheinlich, dass Spekulation den Weizenpreis auch dieses Mal mitbeeinflusst hat. Doch den Fokus auf Spekulant:innen zu legen reicht nicht aus. Über die Frage, welche Finanzmarktaktivitäten überhaupt als „Spekulation“ gelten und welche nicht, herrscht schon lange eine Debatte. Nach der letzten Lebensmittelpreiskrise gab es sowohl in den USA als auch in Europa den Versuch, den Markt stärker zu regulieren. Damit soll verhindert werden, dass gewisse Akteur:innen so viele Positionen an den Märkten halten können, dass sie den Markt verzerren können. Doch trotzdem bleibt es schwierig zu differenzieren, was noch „normales“ und erwünschtes Verhalten ist und was schon verzerrt und spekulativ ist. So sind es die großen, oligopolistischen Lebensmittelhändler, ADM, Bunge, Cargill und Louis-Dreyfus (auch „ABCD“ genannt), die knapp 70 Prozent des Getreidemarkts kontrollieren, die mit am meisten Wissen über die Finanzmarktaktivitäten haben. Durch ihre Größe und ihre Finanzkraft können sie es sich leisten, umfangreiches Risikomanagement zu betreiben und sich gegen Preisschwankungen abzusichern. Dadurch haben sie mehr Informationen als viele andere kleinere Akteur:innen und die Grenze zwischen Risikomanagement und Spekulation ist fließend. Trotzdem fallen ihre Aktivitäten nicht klassisch unter Spekulation, da sie ja auch mit den echten Produkten handeln. Schon in der letzten Nahrungsmittelkrise konnten sie ihre Profite auf Kosten der hungernden Menschen steigern. Das internationale Panel für nachhaltige Ernährungssysteme schreibt in diesem Zusammenhang, dass die Tatsache, dass solche riesigen Firmen nicht veröffentlichen müssen, wie hoch ihre Lagerstände sind, ihre Marktmacht noch vergrößert, und fordert größere Transparenz ein.

Ein durch und durch problematisches System

Unabhängig davon, wer schlussendlich für die Preisschwankungen verantwortlich war, zeigt sich, dass es problematisch ist, die Preisbildung für lebensnotwendige Güter einzig den Märkten zu überlassen. Eine bessere Regulierung der Finanzmärkte ist daher nur eine von vielen notwendigen Reformen. Denn wenn (Fehl-)Einschätzungen auf den Märkten, gepaart mit exzessiver Spekulation, dafür sorgen, dass Preise explodieren und dann wieder rapide fallen, hat das fatale Konsequenzen für die, die von den Rohstoffen abhängig sind. Im aktuellen Fall sind das vor allem ohnehin schon arme, verschuldete Staaten in Afrika, die auf Nahrungsmittelimporte angewiesen sind. Aber auch fallende Preise können für Produzent:innen ein Problem darstellen.

Langfristig braucht es somit große Veränderungen in der Finanzmarktarchitektur und der Entwicklungspolitik, um zu verhindern, dass kurzfristige Preisschwankungen Menschen in Armut und Hunger stürzen. Immer noch erschweren die Regeln der Welthandelsorganisation (WTO) etwa strategische Lagerhaltung, damit Staaten kurzfristige Preisschwankungen ausgleichen können. Sogar das Welternährungsprogramm ist auf kurzfristige Verträge zu aktuellen Marktpreisen angewiesen. Auch in größerem Maßstab muss überlegt werden, welche Mechanismen für Stabilität sorgen könnten. Anleihen könnte man sich hier etwa bei den internationalen Rohstoffabkommen des 20. Jahrhunderts nehmen, bei denen Mindest- oder Höchstpreise festgelegt wurden. Auch wenn diese gegen Ende mit Problemen konfrontiert war, führte auch die vollständige Liberalisierung und der Fokus auf Finanzmärkte sichtlich zu keiner stabilen Lösung. Als Ausgangspunkt für Alternativen ist es in einem ersten Schritt einmal wichtig zu erkennen, dass Preisschwankungen, wie wir sie in den letzten Monaten erlebt haben, kein Naturgesetz sind!