Thomas Piketty legt mit seinem provokant betitelten Buch ein innovatives Werk mit beachtlicher politischer und sozialer Sprengkraft vor. Aufbauend auf akribischen empirischen Vorarbeiten wird darin die Geschichte von Reichtum, Vermögen und Kapital auf gänzlich neue Weise beleuchtet. Zurecht wird diesem Werk deshalb weltweit eine Aufmerksamkeit gewidmet wie schon lange keinem ökonomischen Fachbuch mehr zuvor. Es bleibt zu hoffen, dass dies auch für die wirtschaftspolitische Praxis der Fall sein wird.

Wenn Piketty über Kapital oder Vermögen spricht, dann meint er nicht nur eine ökonomische Bestandsgröße, sondern auch eine soziale Ordnungsdimension sowie einen gesellschaftlichen Machtfaktor. Die zentrale Aussage des Pikettyschen opus magnum beruht auf einer Analyse langfristiger Verteilungstendenzen. Im Fokus steht dabei der relative Anstieg des zunehmend konzentrierten Gesamtvermögens im Vergleich zum Nationaleinkommen

Verteilungstendenzen im Kapitalismus

Die zentrale von Piketty ins Feld geführte Tendenz bezeichnet eine Situation in der die Ertragsrate des Kapitals (r) höher ist als die Wachstumsrate des Nationaleinkommens (g). In Folge wachsen Kapital- und Vermögensstand stärker als die Wirtschaftsleistung (zumindest dann, wenn ein signifikanter Anteil des Kapitalertrags wieder investiert wird). In dieser Situation kommt es zu einer systemimmanenten und kontinuierlichen Umverteilung von Arbeitseinkommen zu Kapitalerträgen. Diese erste von Piketty konstatierte Verteilungstendenz beruht dabei rein auf der Beobachtung, dass im historischen Normalfall die Vermögen schneller als das Nationaleinkommen wachsen (es gilt also: r > g).

Aus Sicht der neoklassischen Standardtheorie ist dies keineswegs problematisch, sollte doch jede derart rasante Ausweitung des Kapitalstocks letztlich mit einer Reduktion der Ertragsrate r einhergehen und so das Verhältnis zwischen Kapital und Nationaleinkommen wieder ins Gleichgewicht bringen. Doch Piketty widerspricht: Durch die technologische Entwicklung sind vielschichtige Investitionsmöglichkeiten entstanden, die den alten Grundsatz „too much capital kills the return on capital“ grundlegend aushebeln.

Zur Diskussion der Wachstumsfrage verweist Piketty auf den historischen Umstand, dass die technologisch am weitesten fortgeschrittenen Ökonomien niemals eine pro-Kopf Wachstumsrate von 1,5% überschritten haben – höhere Wachstumsraten sind daher nur in Aufholphasen möglich. Die Ertragsrate des Kapitals wäre hingegen kaum jemals unter 4% gefallen und läge zur Zeit sogar noch ein Stück höher. Brisant an einer solchen Konstellation ist nach Piketty vor allem Folgendes: „an annual growth of 1% implies major social change“ (Piketty 2014, 95). Eine solche Entwicklung lässt einen noch rasanteren Anstieg der Relation von Kapitalbestand und Nationaleinkommen erwarten und würde die von Piketty konstatierte Umverteilungstendenz weiter verschärfen.

Rückkehr des patrimonialen Kapitalismus

Während im 18. und 19. Jahrhundert der Vermögensbestand im Vergleich zum Nationaleinkommen exorbitant hoch war, kam es in der ersten Hälfte des 20. Jahrhunderts zu einer massiven, kriegs- und krisenbedingten Entwertung von Vermögenswerten und somit zu einem starken Vermögensrückgang. Spätestens seit den 1960er-Jahren verkehrt sich dieser Trend aus der ersten Hälfte des 20. Jahrhunderts aufs Neue: Soziale Stabilität, technologische Innovation und wohlfahrtsstaatliche Arrangements erlauben eine rasche Kapitalakkumulation und sorgen für eine prägende historische Erfahrung der Nachkriegsgeneration. Erstmals seit Jahrhunderten hing der erreichbare ökonomische Wohlstand nicht von der Größe der erwarteten Erbschaften, sondern primär von der eigenen Arbeitsleistung ab. Durch das veränderte Verhältnis von Kapital und Nationaleinkommen und der politischen Neuausrichtung nach den beiden Weltkriegen kam es zu der historisch einmaligen Situation, dass sozialer Aufstieg durch eigene Arbeit für breite Teile der Bevölkerung zu einer realistischen Option wurde. Doch Piketty sieht dieses historische „window of opportunity“ seinem Ende zugehen und verweist dabei auf eine wachsende ökonomische und soziale Bedeutung von Vermögen, Kapitaleinkommen und Erbschaften bzw. Schenkungen.

Die hier angesprochene Tendenz eines relativen Anstiegs der Bedeutung von Kapital und Vermögen im Wirtschaftsleben findet ihre Begründung dabei auch in einer zunehmenden Konzentration von Vermögen und Einkommen. Vor diesem Hintergrund erscheinen Pikettys grobe Prognosen für die ökonomische Entwicklung im 21. Jahrhundert zwar plausibel, doch nur wenig rosig. Konkret antizipiert Piketty die „Rückkehr eines patrimonialen Kapitalismus“, in dem Vermögen und Erbschaften wieder eine zentrale Rolle in Ökonomie und Alltagsleben spielen. Als Vergleichsfolie für eine solche Gesellschaft dient Piketty vornehmlich das Europa des 19. Jahrhunderts, das von hoher Kapitalintensität, großer Vermögenskonzentration sowie der Absenz von Inflation und geringem Wirtschaftswachstum gekennzeichnet war. In diesem ökonomischen System spielte das Patrimonium, d.h. die „väterliche Erbschaft“, tatsächlich die zentrale Rolle für die soziale Stellung und Lebensgestaltung eines Menschen.

Wirtschaftspolitik a la Piketty

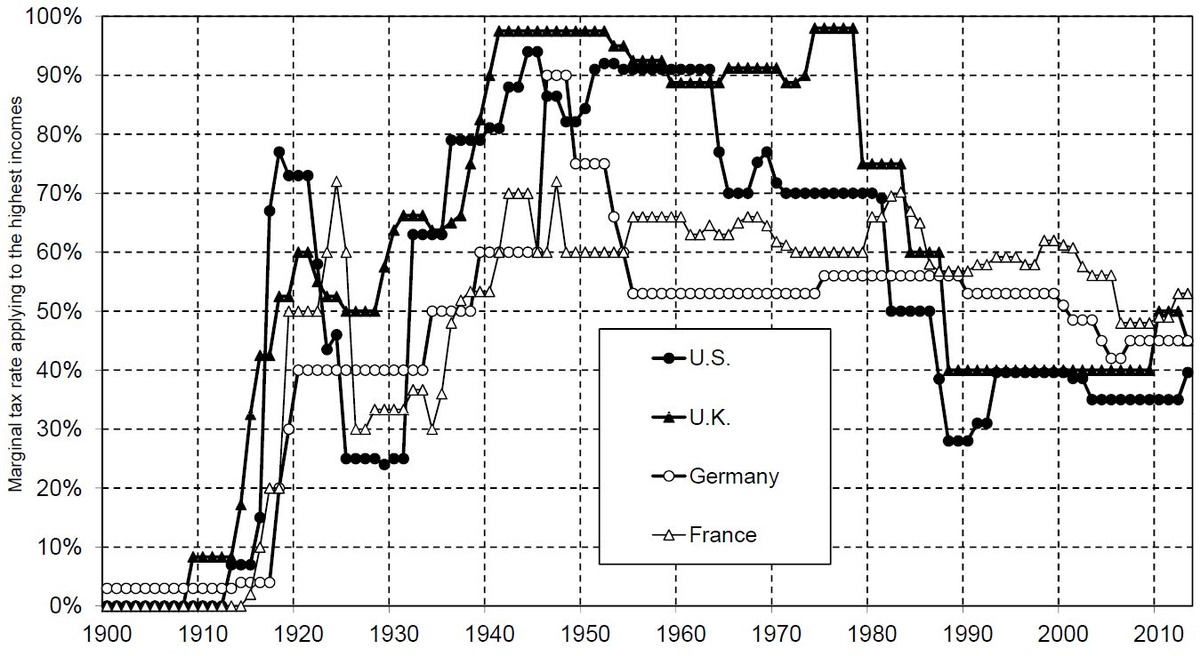

In diesem Kontext ist für Piketty vor allem die Steuerpolitik ein zentrales und entscheidendes wirtschaftspolitisches Instrument: Nur durch exorbitant hohe Spitzensteuersätze ließe sich etwa die Tendenz der Einkommenskonzentration eindämmen. Die Abbildung zeigt, dass bis in die 1970er Jahre in den USA und Großbritannien Sätze im Bereich von 70% bis 90% die Regel waren. Dabei ist Piketty bewusst, dass derartige Steuersätze nicht primär der Generierung von Steueraufkommen, sondern vielmehr der sozialen Disziplinierung ökonomischer Eliten dienen. Einen ganz ähnlichen Gedanken formuliert Piketty hinsichtlich einer möglichen Stärkung der untersten Einkommensgruppen, wobei er konkret vorschlägt durch exorbitante Spitzensteuersätze im oberen und ambitionierten Mindestlöhnen im unteren Bereich des Einkommensspektrums Schranken einzuziehen um die Verteilung der Einkommen effektiv politisch regulieren und steuern zu können.

Entwicklung der Spitzensteuersätze, 1900-2010

Ebensolches gilt auch für Pikettys primäres Argument, der zunehmenden Vermögensakkumulation und -konzentration, die in Zeiten sinkenden Wachstums nach Piketty nur durch eine Substanzbesteuerung auf hohe Vermögen zu bewältigen sei. Piketty denkt hier mathematisch wie auch verwaltungstechnisch die Dinge konsequent zu Ende. Aus mathematischer Sicht wären zur Eindämmung der von Piketty prognostizierten Tendenzen durchaus hohe Steuersätze von Nöten – ein mehrmals wiederkehrender Vorschlag nennt etwa einen Freibetrag von einer Million Euro, einen Steuersatz von 1% auf Vermögen zwischen einer und fünf Millionen und einen Steuersatz von 2% auf alle Vermögen über 5 Millionen Euro. Aus verwaltungstechnischer Sicht wäre – gegeben mögliche Ausweich- und Vermeidungseffekte – eine globale Einführung einer solchen Steuer optimal, die Einführung einer transparenten Verwaltung privater Vermögensdaten aber unerlässlich. Dieses letzte Detail steht auch im Zusammenhang mit der einzigen Erwähnung Österreichs in Pikettys Capital: Österreichs Einsatz und innereuropäische Überzeugungskraft in Sachen Bankgeheimnis wird von Piketty explizit als fehlgeleitet und problemverschärfend gewertet.

Vermögenssteuern sind für Piketty nicht nur eine Frage der Umverteilung im Sinne einer technisch notwendigen Regulierung kapitalistischen Wirtschaftens, sondern auch eine Frage der Demokratie. Nach Piketty liefern nur steuerbasierte Daten eine verlässliche Ausgangsbasis zur Schätzung des Aufkommens und der Verteilung der vorhandenen Vermögen eines gegebenen Gemeinwesens – und damit die Möglichkeit für reflektierte Diskussion und gelungene demokratische Entscheidungsfindung.

Stellung nimmt Piketty auch zur Frage des öffentlichen Vermögens und der öffentlichen Schulden. Er stellt fest, dass die europäischen Länder im Vergleich zur großen Menge der privaten Vermögen nur sehr kleine Nettovermögen aufweisen. Für Piketty ist dies primär ein Verteilungsproblem zwischen öffentlichem und privatem Sektor.

Resümee

Insgesamt liefert Pikettys „Capital in the 21st century“ eine Reihe von wichtigen Denkanstößen – sowohl für weiterführende theoretische wie empirische Forschungen als auch für die wirtschaftspolitische Praxis. Es bleibt zu hoffen, dass diese Denkanstöße mit derselben Gründlichkeit und Unaufgeregtheit in die öffentlichen und akademischen Debatten reflektiert werden.