Acht Jahre nach Ausbruch der Staatsschuldenkrise, in denen drei wirtschaftliche Anpassungsprogramme umgesetzt wurden, befindet sich Griechenland am Scheideweg: Entgegen des seitens der griechischen Regierung angekündigten „klaren Ausstiegs aus den Memoranda“, lassen die jüngsten Beschlüsse der Eurogruppe zur Post-Programm-Periode starke Zweifel aufkommen, ob nun mit dem formellen Ende des dritten Programms am 20. August tatsächlich eine neue Ära für das Land beginnen wird. Die aktuelle wirtschaftliche Lage verstärkt diese Bedenken, da die griechische Volkswirtschaft aus sich heraus nach wie vor zu wenig Einkommen generieren kann, um ökonomische Stabilität und eine nachhaltige wirtschaftliche Entwicklung zu gewährleisten.

Die ökonomische Entwicklung in Griechenland

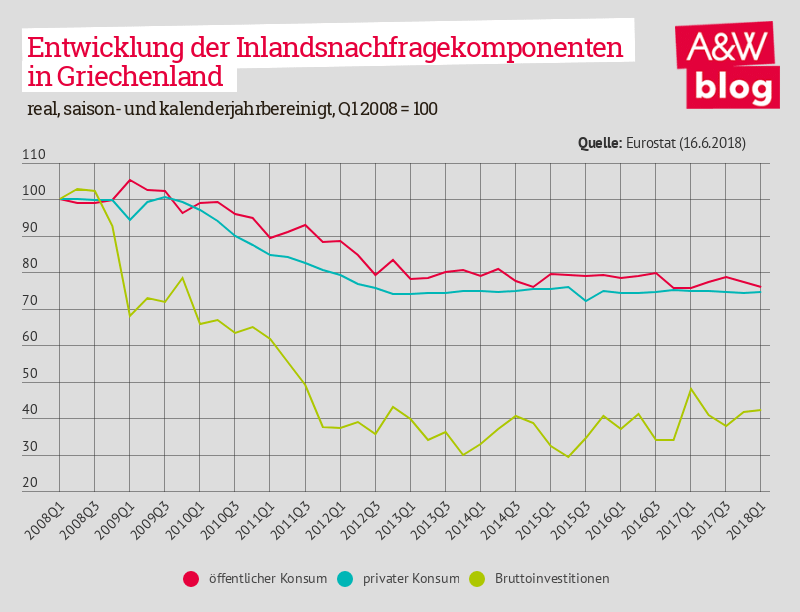

Nach der langen Phase einschneidender makroökonomischer Anpassungen bleibt die wirtschaftliche Entwicklung nach wie vor schwach. Obwohl Griechenland im vergangenen Jahr mit einem realen BIP-Wachstum von 1,4 % aus der Rezession kam, ist der Aufwärtstrend fragil. So stabilisiert sich zwar die wichtigste Einzelkomponente des BIP, der reale private Konsum, der von 2009 bis 2012 stark zurückging. Allerdings ist das Niveau nach wie vor um ein Viertel unter jenem von 2008. Noch schlechter haben sich die realen Investitionen entwickelt, die nicht einmal mehr zwei Dritteln des Vorkrisenniveaus entsprechen. Auch der öffentliche Konsum ist infolge der drastischen Kürzungen der öffentlichen Ausgaben zurückgegangen, um die von den Gläubigern auferlegten restriktiven Fiskalziele zu erreichen.

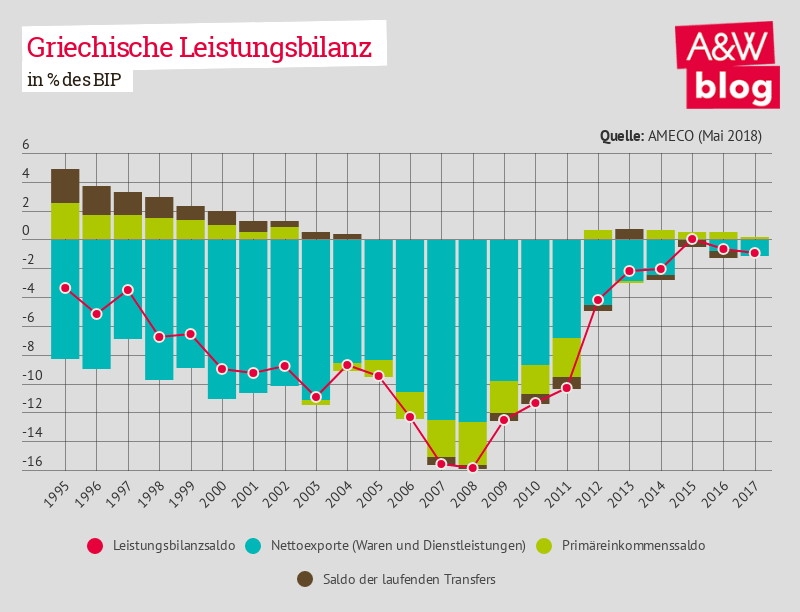

Eine Konsequenz des starken Rückgangs der Inlandsnachfrage war die Verbesserung des Leistungsbilanzdefizits zwischen 2008 und 2015, die sich nunmehr aber bereits wieder leicht verschlechtert. Die Entwicklung der griechischen Exporte konnte in den letzten beiden Jahren die Erholung der Importe zwar teilweise ausgleichen; allerdings sind die Exporterfolge weitgehend auf ein starkes Wachstum im Tourismus zurückzuführen, nicht auf eine warenexportgestützte Transformation der griechischen Wirtschaft. Griechenlands Produktivitätsschwäche bleibt markant und hat sich sogar durch die lange Periode fehlender Investitionen weiter verschlechtert.

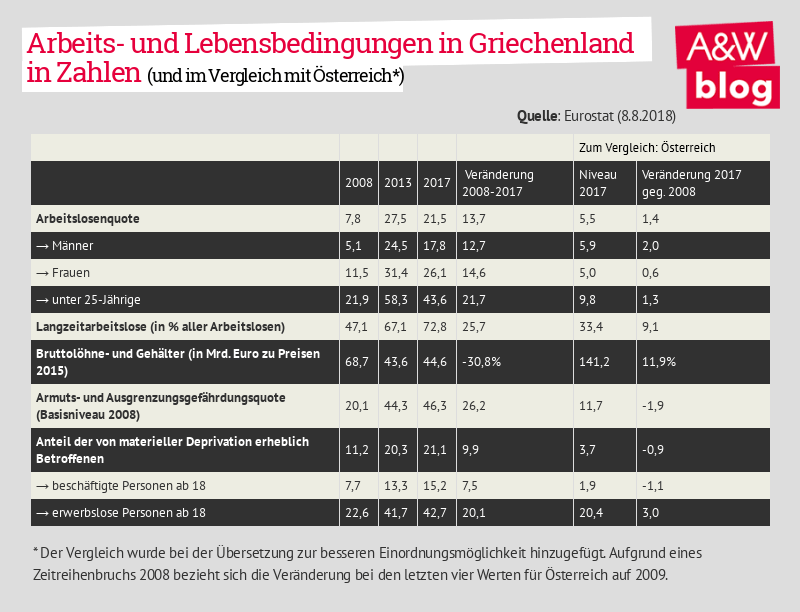

Die öffentliche Verschuldung ist immer noch ein Problem und führt zu erheblichen Unsicherheiten in der Wirtschaft. Obwohl Griechenland in zwei aufeinanderfolgenden Jahren einen Budgetüberschuss (0,6 % und 0,8 % des BIP in 2016 und 2017) erzielte, ist der öffentliche Sektor nach wie vor mit einem erhöhten Kreditausfallsrisiko konfrontiert. Die gesamtstaatliche Verschuldung lag im Jahr 2017 mit 178,6 % des BIP weit über dem Niveau von 2009. Die öffentliche Schuldentragfähigkeit wurde durch den steilen Einbruch der Wirtschaftsleistung während der Austeritätsjahre stark ausgehöhlt. Als weitere Herausforderung kommt die derzeit fragile Finanzsituation des privaten Sektors hinzu. Seit 2012 übersteigt der private Konsum die verfügbaren Einkommen der Haushalte, was zu einem Verbrauch der Spareinlagen und zu zunehmenden Problemen der privaten Haushalte bei der Begleichung von Schulden und Steuern führt. Zudem ist die Finanzsituation der Unternehmen außerhalb des Finanzsektors nach wie vor ungünstig. Ihre Schulden reduzieren sich langsamer als ihre Ersparnisse, womit die Investitionstätigkeit gehemmt und die Zahlungsfähigkeit untergegraben werden. Diese Entwicklungen haben sowohl die Solvenz als auch die Kreditvergabe des griechischen Bankensektors negativ beeinflusst. Im Jahr 2016 erreichte der Anteil an notleidenden Krediten 36 % des gesamten Kreditvolumens (und war damit um 31 Prozentpunkte höher als 2008). 2017 war das Privatkreditangebot rückläufig und neue Kredite an den Unternehmenssektor wurden beinahe eingefroren. Die ökonomische Entwicklung wurde begleitet von einer Verschlechterung der Arbeits- und Lebensbedingungen. Obwohl die Arbeitslosigkeit seit 2014 leicht zurückgeht, war die Arbeitslosenquote 2017 mit 21,5 % immer noch mit Abstand die höchste in der EU. Darüber hinaus wurden Jobqualität und Bezahlung deutlich schlechter. 2017 lagen die Reallöhne um mehr als 30 % unter dem Vorkrisenniveau.

Die alarmierend hohe Arbeitslosigkeit und Arbeitsunsicherheit wirkten sich – auch im Zusammenhang mit deregulierten Arbeitsmärkten – negativ auf die Haushaltseinkommen aus. In einer Volkswirtschaft wie der griechischen, deren Wachstum stark auf privaten Konsum beruht, bringt diese Entwicklung erhebliche gesamtwirtschaftliche Folgeprobleme mit sich, die sich wiederum auf Armut und Lebensstandards auswirken. 2017 waren besorgniserregende 21,1 % der Bevölkerung von erheblicher materieller Deprivation – also absoluter Armut – betroffen, was nahezu einer Verdoppelung gegenüber 2008 entspricht. Auffallend ist, dass auch Beschäftigung immer weniger vor Armut schützt: Der Anteil an materiell deprivierten Beschäftigten hat sich ebenfalls verdoppelt. Hier zeigen sich die negativen Auswirkungen der Austeritätsmaßnahmen und der internen Abwertung besonders deutlich. Was 2008 noch einem Lebensstandard mit Gefahr der Armut oder Ausgrenzung entsprach, wurde für fast die Hälfte der Bevölkerung zur Realität. Am 21. Juni kündigte die Eurogruppe das Ende des dritten makroökonomischen Anpassungsprogramms Griechenlands an. Nachdem 88 Vorbedingungen umgesetzt wurden, beschloss die Eurogruppe die letzte Tranche der Finanzhilfe an Griechenland in Höhe von 15 Mrd. Euro auszuzahlen, die für unmittelbar bevorstehende Schuldenrückzahlungen und zum Aufbau eines Liquiditätspolsters verwendet werden soll. Im Gegenzug musste sich die griechische Regierung verpflichten, einen Primärüberschuss (Budgetsaldo vor Zinszahlungen) von mindestens 3,5 % des BIP bis 2022 und danach bis 2060 von 2,2 % des BIP zu erreichen. Zum Vergleich: Ohne eine derart schwerwiegende Krise – und damit entsprechend starken, dauerhaften Auswirkungen auf die öffentlichen Finanzen – belief sich der Primärüberschuss in Österreich in den letzten 20 Jahren auf durchschnittlich 0,6 % des BIP. Selbst in Deutschland kam er in diesem Zeitraum aber über 1,0 % nicht hinaus, allerdings dürften die öffentlichen Haushalte in Deutschland heuer – dank sehr günstiger Rahmenbedingungen – einen Primärüberschuss von 2,2 % des BIP aufweisen. Es scheint, als ob die höchst umstrittene deutsche Fiskalpolitik auf Griechenland einfach langfristig umgelegt wurde – unter Missachtung der schwierigen sozialen und ökonomischen Situation. Angesichts dieser Zielvorgaben und unter Berücksichtigung, dass Griechenlands Bruttofinanzierungsbedarf mittelfristig 15 % und langfristig 20 % des BIP nicht überschreiten darf, hat nun die Eurogruppe geringfügigen mittelfristigen Schuldenerleichterungen zugestimmt. Diese fungieren allerdings eher als „Zuckerbrot und Peitsche“ zur Durchsetzung von weiteren Maßnahmen im Rahmen der verstärkten Überwachung durch die Institutionen (ESM, EZB, EK, IWF). Welche Perspektiven bleiben für die griechische Wirtschaft unter diesen Rahmenbedingungen in der nahen Zukunft noch? Und wie kann es gelingen, dass Griechenland aus der Krise kommt und auf einen nachhaltigen Entwicklungspfad gelangt? Es ist notwendig, dass Griechenland so schnell wie möglich glaubwürdig aus der „Solvenzfalle“ entkommt. Die Verbesserung der finanziellen Perspektiven ist dafür zentral. Diese hängen von zwei entscheidenden Faktoren ab: Ein Restrukturierungsplan und moderate Finanzierungskosten können die institutionelle Anbindung an die Finanzmärkte wiederherstellen, sollten aber durch einen Mechanismus ergänzt werden, der langfristig ausreichend Liquidität garantiert, damit Kontinuität ermöglicht wird. Das Problem ist allerdings, dass die Architektur der Eurozone den Zugang zu einer Liquiditätsgarantie durch die Zentralbank nicht zulässt. Die EZB kann nicht als „Lender of Last Resort“ auftreten und ist damit keine mit allen notwendigen Funktionen für eine funktionierende Währungsunion ausgestattete Zentralbank. Zwar sieht die Einigung der Eurogruppe einen Liquiditätspolster von 24,1 Mrd. Euro vor, doch ist damit der Finanzierungsbedarf Griechenlands nur für 22 Monate gedeckt. In einem Markt, in dem vor allem mittel- und langfristige Verbindlichkeiten gehandelt werden, wird eine Kreditrisikoreduktion damit wohl verfehlt. Da auch ein Europäischer Währungsfonds fehlt, hängen Griechenlands Finanzierungsmöglichkeiten letztlich von den Finanzmärkten und von seiner Wachstumsperformance ab. Griechenland kann nur dann auf einen nachhaltigen Wachstumspfad gelangen, wenn die Rezessionsdynamik umgekehrt und ein endogener Mechanismus zur Einkommens- und Liquiditätsschaffung aktiviert werden kann. Dies erfordert eine Abkehr von der Austeritätspolitik. Griechenland hat allerdings bereits zugestimmt, in den Jahren 2019 und 2020 weitere Maßnahmen umzusetzen (z. B. neuerliche Pensionskürzungen und eine Reduktion der Einkommensteuerfreigrenze), wie es von den Gläubigern verlangt wurde. Wenn diese nicht ausgesetzt oder zumindest langsamer implementiert werden, werden diese Maßnahmen die Wirtschaftsleistung – und damit auch die Zahlungsfähigkeit – beeinträchtigen, was wiederum die Zinskosten erhöhen wird. Angesichts der eingeschränkten Produktionsmöglichkeiten und schwachen Warenexportleistung sind Investitionen und die verfügbaren Einkommen der Haushalte die einzige Möglichkeit, um endogen Wachstum, Einkommen und Liquidität zu schaffen. Trotz der unbestreitbar positiven Effekte der Investitionen sind diese die unbeständigste volkswirtschaftliche Größe, die nicht einfach durch Wunschdenken gesteuert werden kann. Die aktuell düstere ökonomische Landschaft lässt wenig Hoffnung, dass die Investitionen schon bald wieder nach oben schnellen. Daher gibt es unter den gegebenen Rahmenbedingungen nur eine realistische Möglichkeit, um die Nachfrage und das Wachstum anzukurbeln, nämlich die verfügbaren Einkommen. Aus diesem Grund braucht Griechenland dringend mehr und qualitativ hochwertige Beschäftigung in Verbindung mit höheren Löhnen und einer Steuersenkung für die Haushalte. Dabei könnte die Anhebung des Mindestlohns sowie die Stärkung des zuvor ausgehölten Kollektivvertragssystems eine wichtige Rolle einnehmen. Solche Maßnahmen würden auch die Unternehmenserwartungen stabilisieren, womit die Voraussetzung für Investitionen geschaffen wäre. Auch wenn sich kurzfristig die Außenhandelsbilanz verschlechtern würde, ließen sich so auch Produktionsbasis, Produktivität und Wachstumspotenzial steigern – und damit langfristig wiederum die Exportmöglichkeiten sowie die Auslandsverschuldungsquote verbessern. Die obsessive Ablehnung dieser Maßnahmen durch die Gläubiger verdeutlicht deren Unvermögen, auf die spezifische Situation der griechischen Wirtschaft einzugehen. Die mit dem am 20. August auslaufenden dritten Griechenland-Programm einhergehenden Beschlüsse der Eurogruppe sind unzureichend. In ihnen spiegeln sich die Machtverhältnisse in der Eurozone wider, die nur eine Pro-forma-Lösung für die langfristige Finanzierungsfähigkeit (basierend auf einem mangelhaften Schuldentragfähigkeitskriterium) erlauben, aber die notwendige Auseinandersetzung mit den tiefergehenden ökonomischen Problemen erneut in die Zukunft verschieben. Zwischenzeitlich wird in Griechenland weiter mit der Austeritätspolitik experimentiert – in vergeblicher Erwartung positiver Vertrauenseffekte. Die ökonomischen Nachwirkungen der Eurogruppen-Beschlüsse werden nicht nur das Ausmaß des Schadens für Griechenland bestimmen, sondern auch Maßstab für die Vertrauenskrise in Bezug auf die europäische wirtschaftspolitische Steuerungsarchitektur sein. Eine kürzere Vorversion dieses Beitrags erschien bereits am Social Europe Blog. Übersetzung und Überarbeitung von Pia Kranawetter und Georg Feigl.

Öffentliche und private Verschuldung – nach wie vor problematisch

Das soziale Desaster

Die „Eurogruppen-Erfolgsgeschichte“ des Programms

1. Zahlungsfähigkeit und Glaubwürdigkeit wiederherstellen

2. Wirtschaftswachstum beleben

Schlussfolgerungen