Die aktuellen massiven Preissteigerungen werden zu erheblichen, dauerhaften Pensionskürzungen führen – wenn keine raschen Korrekturen erfolgen. Grund dafür sind derzeit geltende Bestimmungen, wie etwa die von der derzeitigen Bundesregierung selbst eingeführte Aliquotierung der ersten Pensionsanpassung. Sachlich gibt es dafür ohnehin keine Begründung. Frauen sind aufgrund der schrittweisen Anhebung des Pensionsalters besonders von den Kürzungen betroffen. Darüber hinaus resultieren aus der Aliquotierung bereits jetzt völlig widersinnige, starke Anreize für einen möglichst frühen Pensionsantritt. Die Verantwortlichen müssen endlich rasch handeln, sonst kommt es zu sozialen Verwerfungen, die eigentlich leicht zu verhindern wären.

Dringender Handlungsbedarf, und zwar jetzt oder eigentlich schon vorgestern!

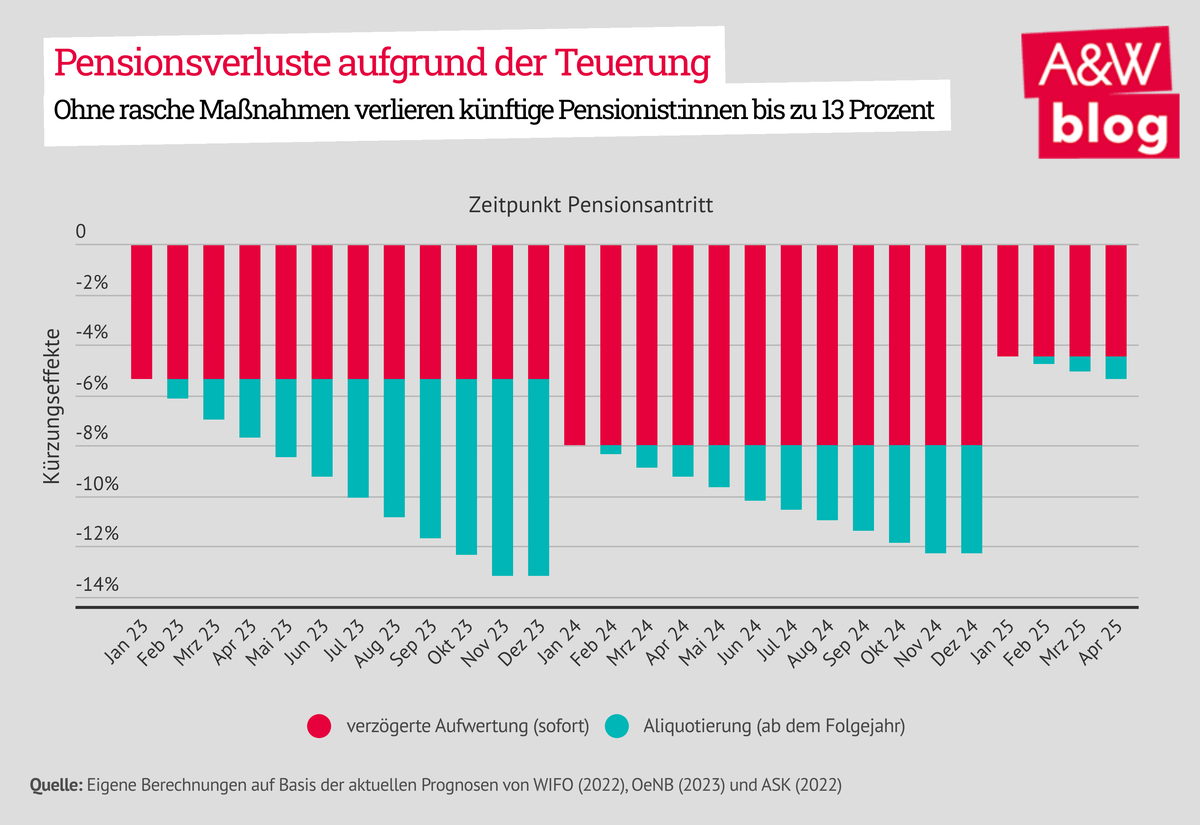

Es gibt zwei Ursachen für die drohenden Kürzungen. Einerseits weil die erste Pensionsanpassung aliquotiert wird, andererseits weil die Aufwertung der Beitragsgrundlagen nur zeitverzögert erfolgen kann. Wie die unten stehende Grafik zeigt, werden beide Effekte in ihren Auswirkungen kumulieren und für die Betroffenen zu Pensionskürzungen von bis zu 13 Prozent führen. Damit drohen beträchtliche, völlig unnötige soziale Verwerfungen, wenn nicht rasch gegengesteuert wird.

Aliquotierung der ersten Pensionsanpassung

Die Aliquotierung der ersten Pensionsanpassung bedeutet, dass nur bei einem Pensionsantritt zum 1. Jänner auch die volle Anpassung im Folgejahr erfolgt. Für jedes weitere Kalendermonat kommt es demgegenüber zu einer Reduktion um 10%, sodass bei einem Pensionsantritt ab dem 1. November gar kein Inflationsausgleich mehr vorgesehen ist. Dies führt zu völlig unsachlichen Benachteiligungen etwa allein aufgrund unterschiedlicher Geburtsdaten, die sich ohne Korrektur bei hoher Inflation zu beträchtlichen Kürzungen der Lebenspensionen auswachsen würden.

Sachlich betrachtet kann die Aliquotierung der Pensionsanpassung nur als abwegig bezeichnet werden. Vergleichbar wäre das etwa mit einem Kollektivvertragssystem mit Erhöhung stets ab 1. Jänner, in dem neu hinzukommende Arbeitnehmer:innen auf einmal nur eine „aliquote erste Lohnerhöhung“ bekommen würden bzw. eben gar keine, wenn sie erst ab 2.10. (in der Branche) zu arbeiten beginnen.

Die Pensionsberechnung erfolgt prinzipiell unabhängig vom Monat des Pensionsantritts jeweils auf Basis der Werte des jeweiligen Kalenderjahres und diese werden jährlich mit ersten Jänner aktualisiert. Es ist dabei völlig unerheblich, ob der Pensionsantritt im Jänner, April oder erst im Dezember erfolgt. Liegt der Pensionsantritt allerdings im nächsten Jahr , dann gelten auch die neuen, angepassten Werte dieses Jahres, und zwar wiederum völlig unabhängig davon, in welchen Monat der Pensionsantritt erfolgt.

Kürzungen bis zu 9 Prozent aufgrund des falschen Geburtstages

Bei einer durchschnittlichen Inflation von 2 Prozent bedeutet die Aliquotierung nichts anderes als eine unsachliche, lebenslange Pensionskürzung ab dem Jahr nach dem Pensionsantritt von eben bis zu 2 Prozent. Bei sehr hoher Inflation kommt es naturgemäß zu entsprechend noch deutlich höheren Kürzungseffekten. Auf Basis der empirischen Inflationsraten des Jahres 2022 und der aktuellen OeNB-Inflationsprognose wird der Anpassungsfaktor für 2024 voraussichtlich 9 Prozent betragen. Hier spiegeln sich u. a. auch die in der aktuellen Anpassung noch nicht abgegoltenen hohen Inflationsraten in der zweiten Jahreshälfte 2022 wider.

Die Chance, bei der Pensionsanpassung ab 2023 zeitnah auf die voraussichtliche Jahresinflation umzustellen, wurde ja bedauerlicherweise von der Bundesregierung verpasst. Durch die Aliquotierung vermindert sich also pro Monat des späteren Pensionsantritts die Pension ab dem Folgejahr für die gesamte weitere Bezugsdauer um beträchtliche 0,9 Prozent. Bei Pensionsantritten ab 1. November würde der weitere Lebenspensionsanspruch bei sonst völlig identen Gegebenheiten um fast ein Zehntel geringer ausfallen als bei einem Antritt zum 1. Jänner. Und das beispielsweise nur deshalb, weil das Geburtsdatum um 9 Monate und zwei Tage später liegt und sich der Pensionsstichtag dadurch etwa vom 1.1.2023 auf den 1.11.2023 verschiebt. Ohne Beseitigung der Aliquotierungsregel würde es also zu völlig unhaltbaren, massiven sozialen Verwerfungen kommen. Zur Klarstellung: hier geht es um zig Tausende Euro pro Person. Bei einer monatlichen Bruttopension von 2.000,- Euro bedeutet eine Kürzung von 9 Prozent ab den folgenden 1. Jänner bei einer Bezugsdauer von 23 Jahren (das entspricht in etwa der durchschnittlichen ferneren Lebenserwartung von 60-jährigen Frauen und 62-jährigen Männern) rund 58.000 Euro!

Besonders problematisch ist, dass Frauen, die ohnehin mit deutlich niedrigeren Durchschnittspensionen konfrontiert sind, von diesen unsachlichen Kürzungen systematisch besonders stark betroffen sein werden. Denn durch die schrittweise Angleichung des gesetzlichen Pensionsalters an jenes der Männer ab 2024 kommt es über einen Zeitraum von zehn Jahren zu einer sehr starken Konzentration ihrer Pensionsantritte in der jeweils zweiten Jahreshälfte. Die jährliche Anhebung um ein halbes Jahr erfolgt zu Jahresbeginn und die Pensionsantritte zum (steigenden) Regelpensionsalter fallen damit jeweils auf den Zeitraum 1.6 bzw. 1.7 bis 1.12.

Völlig widersinnige Anreizeffekte für einen möglichst frühen Pensionsantritt

Neben diesen massiven Fairnessproblemen führt die Aliquotierungsregel auch zu völlig unsinnigen Anreizen für einen möglichst frühen Pensionsantritt. Damit entstehen leicht vermeidbare, hohe Mehrausgaben für das Pensionssystem in kurz- und mittelfristiger Sicht. Denn ein Pensionsaufschub wird mit dauerhaften massiven Pensionskürzungen ab dem Folgejahr – aktuell eben im Ausmaß von voraussichtlich 0,9 Prozentpunkten pro Monat des Aufschubes – bestraft.

Diese Kürzungseffekte führen die an sich im Pensionskonto bestehenden starken Anreize für einen späteren Pensionsantritt ad absurdum. Anstatt den Pensionsanspruch durch einen freiwilligen Aufschub deutlich zu erhöhen, wird dieser dauerhaft erheblich gekürzt. Auch das ist Ausdruck einer in keiner Weise nachvollziehbaren politischen Priorisierung. Einerseits wird ernsthaft über massive Steuer- und Abgabensubventionen für ein Arbeiten über das Regelpensionsalter hinaus diskutiert, andererseits werden aber völlig widersinnige Fehlanreize für einen möglichst raschen Pensionsantritt auch relativ weit vor dem Regelpensionsalter scheinbar gänzlich ignoriert.

Die Annahme, die Kürzungen der Aliquotierung würden bei einem Aufschub des Pensionsantritts durch die Erhöhungseffekte im Pensionskonto ohnehin ausgeglichen oder zumindest deutlich abgemildert, ist schlicht falsch. Eine fortgesetzte Erwerbstätigkeit bedeutet einen Verzicht auf Pensionszahlungen und weitere Beitragszahlungen. Logischerweise muss sich dadurch der Pensionsanspruch erhöhen. Diese Erhöhungseffekte sind also nichts anderes als die gebührende Gegenleistung dafür, sie dienen nicht der Abmilderung von unsachlichen Aliquotierungsverlusten.

Höchste Zeit für Klarstellungen

Aktuell stehen sehr viele Menschen, die eigentlich geplant haben ihren Pensionsantritt aufzuschieben oder dies bereits tun, vor der völlig unzumutbaren Situation, möglichst schnell doch noch einen Pensionsantrag stellen zu müssen, um diese unsachlichen Pensionskürzungen zu vermeiden. Und das nur deshalb, weil die politisch Verantwortlichen bisher nicht bereit sind, diesen schwerwiegenden Probleme zu korrigieren und die Aliquotierung wieder zu beseitigen. Die bisherigen Reaktionen der Entscheidungsträger dazu sind jedenfalls völlig ungenügend. Das Problem lässt sich nicht dadurch lösen, dass in Aussicht gestellt wird, bei der nächsten Anpassung gegen Ende des Jahres einen Deckel einzuziehen, der die Verluste auf die Hälfte begrenzt. Abgesehen davon, dass sich dadurch an aktuellen Fehl-Anreizen nichts ändert, sind auch gänzlich unsachliche lebenslange Pensionskürzungen von plus/minus 30.000 Euro unhaltbar.

Weiterer dringender Handlungsbedarf wegen verzögerter Aufwertung des Pensionskontos

Darüber hinaus besteht weiterer dringender politischer Handlungsbedarf, weil zusätzlich zu den Aliquotierungsverlusten auch aufgrund der verzögerten Aufwertung im Pensionskonto erhebliche Pensionsverluste bei den aktuellen und folgenden Pensionsantritten entstehen.

Die Aufwertung des bereits erworbenen Pensionsanspruches, also der Gesamtgutschrift im Pensionskonto, folgt der Entwicklung der durchschnittlichen beitragspflichtigen Erwerbseinkommen. Und das ist auch ein ganz zentraler Bestandteil der Kontologik, der gemeinsam mit dem Kontoprozentsatz grundsätzlich hohe Sicherungsniveaus im Pensionssystem gewährleistet. Die Aufwertung mit der Einkommensentwicklung schützt prinzipiell vor relativen Entwertungen vergangener Einkommen und daraus abgeleiteter Ansprüche und ist im Ausmaß der realen Einkommensentwicklung naturgemäß höher als eine bloße Inflationsabgeltung. Die Ansprüche wachsen eben nicht nur mit der Preisentwicklung, sondern auch mit den realen Lohnzuwächsen.

Gutes System wirkt sich ohne Schutzbestimmung durch hohe Inflation nachteilig aus

In Zeiten sehr hoher Inflationsraten würde sich dieser erhebliche Vorteil ohne ergänzende Schutzbestimmung vorübergehend nachteilig auswirken. Die unerwartete, sehr hohe Inflation ab 2022 spiegelt sich erst verzögert in der Lohnentwicklung ab 2023 wider. Die Aufwertung im Konto folgt wiederum zwangsläufig verzögert der tatsächlichen Einkommensentwicklung, weil diese natürlich erst jeweils im Folgejahr empirisch feststeht und für die Aufwertung herangezogen werden kann. Die hohen nominellen Einkommenssteigerungen (ab) 2023 werden sich damit erst bei Stichtagen (ab) 2025 über entsprechend höhere Aufwertungsfaktoren im Pensionskonto niederschlagen.

Die Jahresinflation 2022 betrug 8,6 Prozent, die Löhne werden 2023 verzögert voraussichtlich mit plus/minus 8 Prozent steigen, die Aufwertung der Pensionsansprüche erfolgt aber heuer (auf Basis vergangener Einkommenssteigerungen) gerade einmal mit rund 3 Prozent und bleibt damit um gut 5 Prozent hinter der aktuellen Entwicklung zurück. Dieser Effekt wiederholt sich etwas abgemildert 2024. Die Inflation wird voraussichtlich mit immer noch 6,5 Prozent sehr hoch bleiben, die Lohnsteigerungen mit rund 7 Prozent ebenso, die Aufwertung neuerlich mit rund 3 Prozent (Veränderung der Einkommen von 2021 auf 2022) aber deutlich hinterherhinken. Diese Verzögerung bei der Aufwertung der Ansprüche bedeutet damit ohne Ergänzung um eine Schutzbestimmung in der Aufwertungslogik bereits bei Pensionsantritten im aktuellen Jahr nichts anderes als strukturelle Kürzungen des Pensionsniveaus um mehr als fünf Prozent, die sich 2024 auf fast acht Prozent erhöhen und 2025 immer noch rund vier Prozent betragen werden- wenn die politisch Verantwortlichen nicht gegensteuern. Erst bei Pensionsantritten 2026 wären keine negativen Auswirkungen mehr zu erwarten, weil die Verzögerung bei der Aufwertung dann kompensiert wird.

Beim aktuellen Zugangsjahr und den zwei folgenden bleiben – ohne Ergänzung um eine notwendige Schutzbestimmung – die Kürzungen aber für die weitere Bezugsdauer unvermindert bestehen, was massiv gekürzte lebenslange Pensionsansprüche bedeutet. Und das nur, weil man im „falschen Jahr“ das Pensionsalter erreicht.

Diese unvertretbaren Kürzungseffekte liegen evident nicht in der Natur des Pensionskontos begründet, sondern sind die Konsequenz konkreter pensionsrechtlicher Bestimmungen bzw. der politischen Unwilligkeit oder auch Unfähigkeit diese zu korrigieren – obwohl eine Korrektur, wie gezeigt, leicht möglich wäre. Erforderlich ist lediglich eine Beseitigung der Aliquotierungsregel bei der Pensionsanpassung und eine Ergänzung der Aufwertungslogik um eine (kleine) Schutzbestimmung, die ohne Änderung der Aufwertungslogik lediglich bei der Pensionsberechnung sicherstellt, dass die beiden letzten effektiven Aufwertungen der Kontogutschrift jeweils zumindest im Ausmaß der Inflationsrate (des jeweils vorangegangen Jahres) erfolgen.

Finanzmarktbasierte Pensionssysteme unter Druck – öffentliche können und müssen Verlässlichkeit bieten

Die aktuelle Situation ist jedenfalls in mehrfacher Hinsicht grotesk: Derzeit stehen finanzmarktbasierte (vulgo kapitalgedeckte) Vorsorgesysteme oder vielmehr die Personen, die darauf vertrauen, ob der gegenwärtigen massiven nominellen Veranlagungsverluste bei gleichzeitig sehr hohen Inflationsraten massiv unter Druck. Schließlich bedeutet das noch erheblich höhere reale Verluste. Auf der anderen Seite sichert das öffentliche System selbst unter den multiplen Krisen der vergangenen Jahre durchgehend verlässliche Pensionen. Und das, ohne die Systemfinanzierung mittel- oder langfristig zu gefährden, solange starke Gewerkschaften auch sicherstellen, dass die Erwerbstätigen dauerhaft ihren fairen Anteil an der Wohlstandsentwicklung bekommen. Und das tun sie auch konsequent, wie die aktuellen KV-Abschlüsse bestätigen. Und trotzdem drohen aus der aktuellen Teuerungskrise beträchtliche Verwerfung im öffentlichen System, nur weil die politisch Verantwortlichen nicht adäquat reagieren.

Die aufgezeigten, schwerwiegenden Probleme sind, wie dargelegt, bei entsprechendem politischem Willen sehr leicht zu lösen. Bleiben die politisch verantwortlichen Entscheidungsträger allerdings weiterhin säumig, dann haben sie leicht vermeidbare, massive Fairnessprobleme mit besonderer Betroffenheit von Frauen und völlig widersinnige Anreizeffekte für frühere Pensionsantritte mit hohen Folgekosten für das Pensionssystem insgesamt zu verantworten.